“自主可控”,这针对的不仅是一个国家的产业链安全,也许可能是一个企业的发展“心声”。

在电动车领域,动力电池是核心硬件。谁掌握了它,谁就在一定程度上掌握了未来市场竞争的主动权与话语权。

汽车时代,车企也想对“动力电池”拥有掌控权;

电池时代,动力电池企业怎甘心出让“市场份额”?

群雄逐鹿下行业开启极限拉扯。博弈中,整车企业究竟为何入局?与电池企业相比各有哪些“千秋”?行业是否乐见其成?

市场才是最终的“决策者”!

车企造电池:“打工是不可能打工的”

与燃油车时代不同,新能源汽车时代,动力电池主要由第三方电池厂商提供。

其中,宁德时代更是占据了全球动力电池份额的半壁江山,连续六年登顶动力电池装机量全球第一。

(从2015年新能源爆发到现在一共几年?)

“宁王”一家独大,在汽车产业链上的话语权越来越大,业界逐渐开始有“苦宁王久矣”的声音出现。

2022年世界动力电池大会上,广汽集团董事长曾庆洪曾说:“目前动力电池成本占到汽车总成本的40%、50%、60%,且在不断增加。那我不是在给宁德时代打工吗?”

这句话看似调侃,实则道出了整车企业的无奈:电池成本居高不下,企业造车利润被大幅压缩。

车企不得不开始涨价。“涨价潮”之下用户怨声载道,车企却有苦难言。

其实,虽说近几年新能源汽车销量数据不断创新高,但就车企来讲,盈利能力仍然有限:利润被上游分走,大部分车企仍处于亏损状态。

以2023年一季度的财报为例,宁德时代实现净利润98.22亿元,同比增长557.97%;国轩高科净利润为7560.95万元,同比增长134.79%。

与此同时,蔚来净亏损47.4亿元,小鹏汽车净亏损23.4亿元。

出于自身发展的考量,为了降本增效,越来越多的车企开始布局自造电池,开始“向上布局”。

比亚迪的“刀片电池”、长城汽车的“蜂巢电池”,广汽埃安发布了“弹匣电池”,蔚来也注册成立了电池公司进行电池制造,宝马沈阳生产基地也进行了动力电池生产的大规模扩建……

电池企业:都是上游材料惹的祸!不如一起去“抢矿”

不难看出,车企开始造电池是因为电池成本高,而电池成本高也不全是电池企业的责任。

麦肯锡数据显示,在电池成本中,物料成本接近80%,绝大部分的成本都在原材料里面。

也就是说,其实电池贵主要还是因为上游原材料贵。

尤其在2021年,碳酸锂、六氟磷酸锂等原材料价格暴涨,部分锂电材料的价格涨幅超过8倍。数据显示,2022年12月5日当天,国产电池级碳酸锂均价为56.55万元/吨,较2020年同期的4.5万元/吨涨幅近12倍。

上游的矿产公司赚得盆满钵满,电池企业则把成本压力给到了车企。

车企当然不可能坐以待毙,除了自造电池,也开始“抢矿”,加强对上游原材料资源的控制。

特斯拉很早就开始抢矿,与澳大利亚锂矿供应商Liontown Resources签署了每年不低于10万公吨锂辉石精矿的五年协议,还在印尼的镍加工公司购买电池材料。

国内企业方面,广汽集团与东阳光控股合作,在贵州设立合资公司,从事相关矿产地质勘查和矿产资源的投资管理经营;比亚迪也在非洲觅得6座锂矿矿山,可满足其未来十余年电池需求,目前已达成收购意向;蔚来也通过投资澳大利亚矿石开采公司,与其深度绑定……

此外,宁德时代也加入“买矿”行列,已参与十余项矿产项目的开发及运营,其中近一半为锂矿资源。近日宁德时代更是单独划分了“电池矿产资源”新业务板块,进一步扩充其矿产资源的实力。

矿产资源在手,车企的底气也会更足。

保供能力:车企重夺供应链主导权、话语权

一些车企早期提到“全产业链”时,电池部分仅仅是Pack组装,也就是想把产业链的利润更多地留在自己手中;而现在车企造电池,就不再局限Pack了。

全国乘联会秘书长崔东树曾在文章中写到:“我始终认为整车企业自造电池是趋势。这是因为电池的成本占比太高,至少占到整车价格的25%左右。”

燃油车时代,是否掌握发动机技术是检验整车企业实力的一项重要指标。新能源汽车时代,电池不仅成本占比高,也是汽车的核心部件,为了充分掌握主导权,整车企业造电池也是必然。

更为重要的,电池作为汽车产业链的关键环节,其供应状况也直接影响着企业的发展。

多家车企公开或私下吐槽,某龙头电池企业供货协议是“霸王条款”,但迫于终端用户的认可,不得不签下“不平等条约”。

由于新能源汽车销量不断攀升,对动力电池的需求开始快速增长,电池出现供不应求,影响了车企的正常生产。

比如,曾因松下电池供应不足,特斯拉Model 3的产量受到限制;小鹏汽车为了从宁德时代顺利“拿货”,CEO何小鹏也不得不赴宁德时代“蹲点”。

专家表示,未来的新能源汽车企业要想盈利,产业链的控制能力非常重要。

尤其是“芯片荒”的阴云还未完全消除,为了避免被上游电池企业卡脖子,保证供应链正常运转与安全,车企自造电池似乎成为了一个必选项。

技术门槛:能否真正实现商业化才是关键

俗话说,隔行如隔山,虽说电池制造与汽车制造息息相关,但两者毕竟是不同的物体,车企想要造电池也并非易事。

面对车企造电池,宁德时代曾表示:

车企与电池厂的专业分工不同,车企擅长于机械、电子等,电池涉及电化学体系,车企对电化学的理解深度往往不如专业的电池企业。

也就是说,在造电池方面,车企需要首先迈过的就是技术门槛。

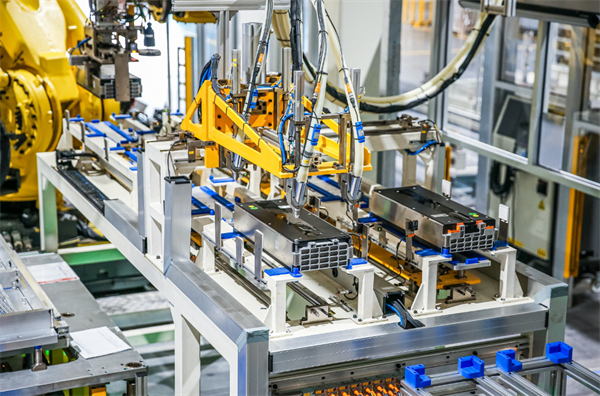

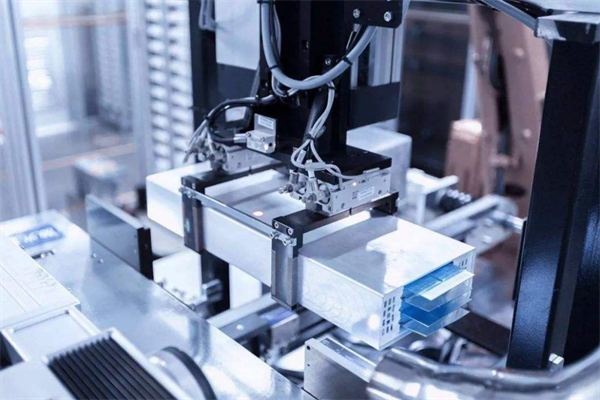

具体来说,动力电池的研发生产不仅涉及材料创新(如高镍、高硅、固态电池等)、结构创新(如CTP、CTC、AB电池等)等前沿科学,在制造端还需要满足电池灯塔工厂的高标准要求,保障产品的安全性。

在此方面,深耕多年的电池企业显然更有优势。

另外,从生产成本来看,车企造电池是否真的具有成本优势还是个问题。

据麦肯锡估算,车企得在一个地区生产至少50万辆新能源汽车或电池生产规模达到15GWh以上,自产电芯才可能具备成本优势。

而目前能有如此规模的只有特斯拉和比亚迪。

更为重要的是,自造电池与造车一样,是高投入且回报周期长的产业。

一旦开始造电池,车企的研发成本会增加,产品质量提升和规模上量也需要时间,可能届时自产电池的性价比比对外采购还高。同时,这也会分散车企精力,影响其盈利能力。

如此一来,自造电池的商业化也会成为难题。

虽说从供应链安全、争夺话语权等方面出发,车企自造电池尤其必然性。但电池行业的技术门槛与其后期的商业化推广,也是摆在车企造电池面前的一道“槛”。

为此,车企需要提前储备相关人才,还要在上游材料端获得足够的供应,车辆的生产也不断上量,这样才能保证自产的电池拥有市场竞争力。

但也有人表示,专业的事情就应该由专业的人来做,整车企业就好好生产车,电池的制造要交给电池企业。

“百家争鸣”下就会有百家之见,这本身并无对错之分。因为所有的一切最终都要交给市场,优胜劣汰始终是商品市场的不二法则。大浪淘沙,终会有人被“拍死”在沙滩上,到时候剩下才是真的英雄本色。