[汽车总站网 www.chianautoms.com欢迎你]

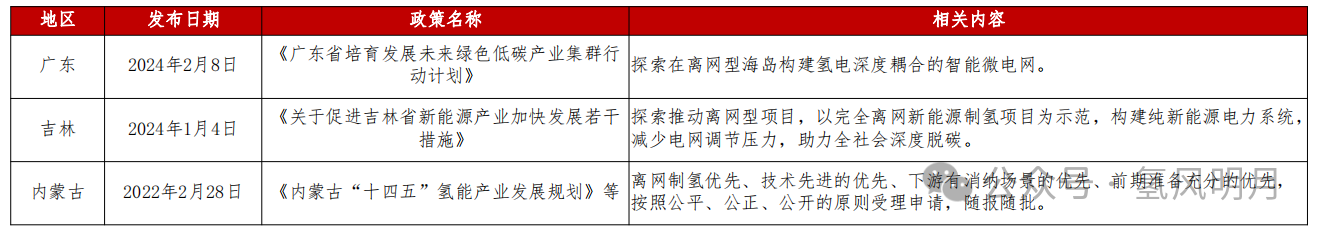

1、离网制氢相关政策(离网制氢项目需要配置储氢、储电设备, 会增加制氢制氨成本)

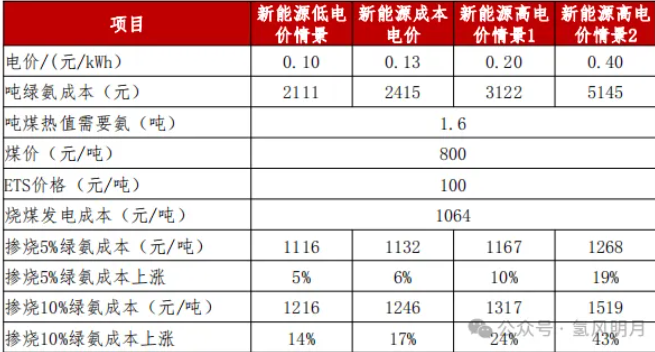

2、绿氨掺烧与纯煤燃烧竞争力对比(每吨煤燃烧发电排放的二氧化碳约2.64吨,按照当前煤价800元/吨,ETS价格100元/吨测算,纯煤燃烧成本约为1064元/吨;当以绿电成本价0.13元/kWh制绿氨时,掺烧5%-10%绿氨的整体成本为1132-1246元/吨,掺氨燃烧后发电企业成本将上涨6%-17%,整体成本仍相对偏高。),数据来源:《不同应用场景下新能源制氢合成绿氨经济性分析》,国家发改委

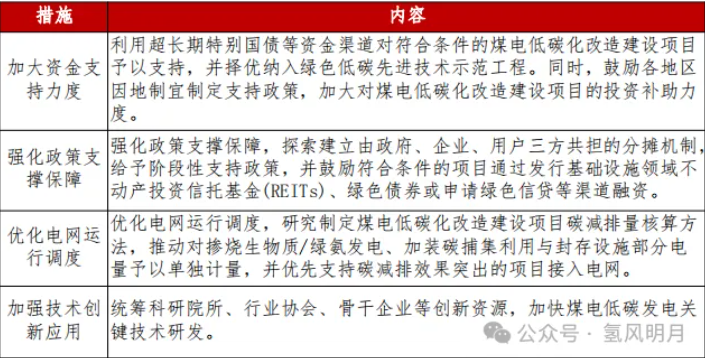

3、《行动方案》四项保障措施(《煤电低碳化改造建设行动方案(2024—2027年)》里提到了通过①加大资金支持力度;②强化政策支撑保障;③优化电网运行调度;④加强技术创新应用,四项措施保障绿氨掺烧经济可行性,后续有望陆续推出相关政策支持电力低碳化改造,改善发电企业绿氨掺烧经济性。)】

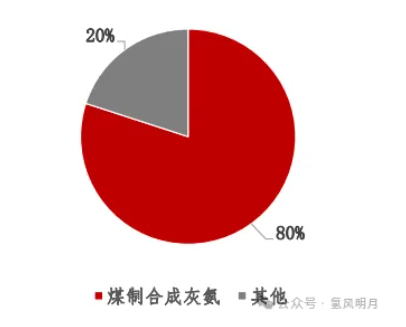

4、2023年中国合成氨产能结构(我国2023年合成氨产量高达6115万吨,基于富煤贫油少气的基本国情及绿氢的发展仍处于较为早期的阶段,2023年我国合成氨主要是煤制合成氨,约占总产能的80%。),数据来源:国家发改委

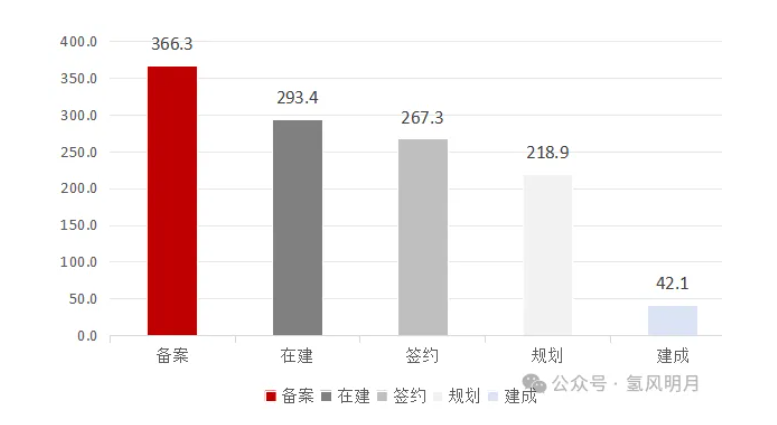

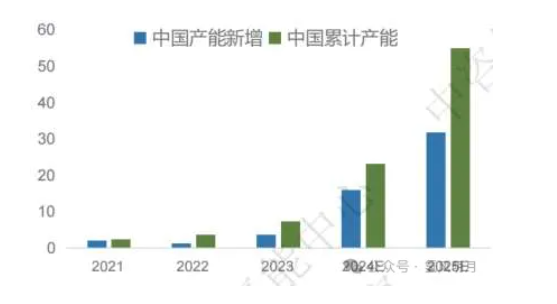

5、中国不同阶段绿氨产能(万吨),数据来源:H2 Plus Data

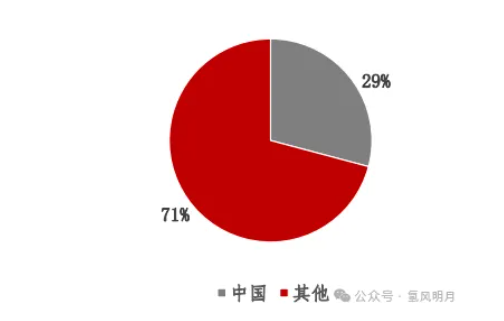

6、2022年中国合成氨产量全球占比,数据来源:iFind

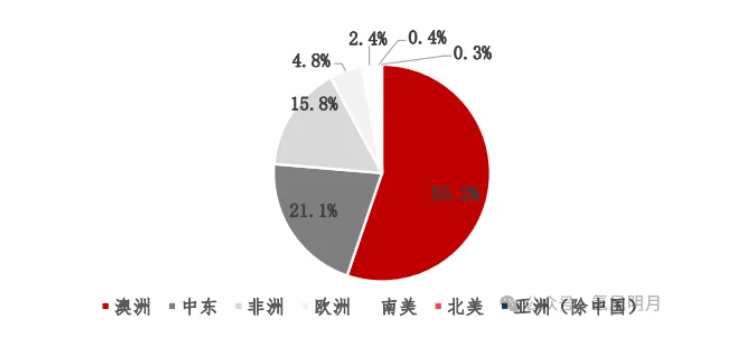

7、全球绿氨产能规划分布,数据来源:IRENA

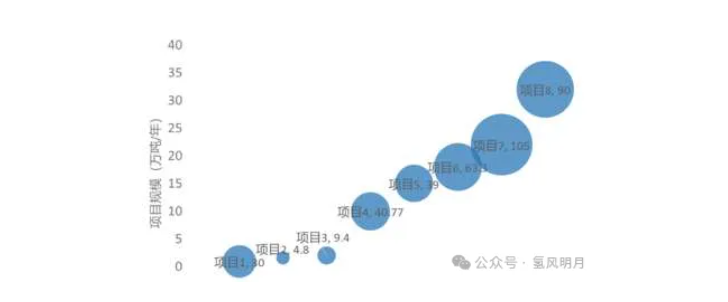

8、截至2023年12月国内部分在建氢氨一体化项目规模及投资水平,备注:气泡面积代表项目投资金额,单位亿元;仅展示披露投资金额的项目(截至2023年12月,13项在建项目对应已发布的绿氨产能约79吨/年,累计投资金额超过860亿元。其中以中小型项目为主,产能多在20万吨/年以下,其中中能建松原氢能产业园是全球最大体量的绿色氢氨醇一体化项目,总投资296亿元,年产绿氨60万吨,于2023年9月26日正式开工建设。)

9、预计2025年底前建成投产项目(部分)(2024年3月,全球最大绿色氢氨项目远景赤峰零碳氢氨一体化项目第一阶段30万吨绿色氢氨已顺利投产,开启规模化绿氢制绿氨时代)

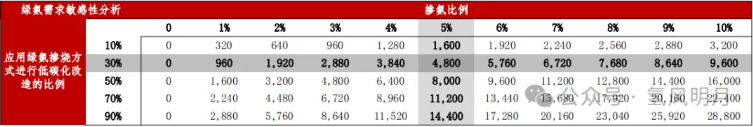

10、我国绿氨需求敏感性分析(万吨):据煤电低碳化改造方案要求,改造后煤电机组应具备10%以上的绿氨掺烧能力。2023年我国电力企业消耗煤炭约20亿吨,若其中10%以合成氨置换则有超2亿吨煤炭置换空间;按煤炭国家标准热值29.3MJ/kg,而合成氨热值为18.6MJ/kg,置换部分需合成氨3.2亿吨;考虑到煤电改造有三种方式,若1/3采取绿氨掺烧方式则对绿氨需求约1亿吨,对比2023年氨产量约6115万吨具备广阔空间;若2027年只掺5%绿氨有望释放4800万吨绿氨需求。

2022年,韩国电力、三星工程、乐天化学、浦项制铁等头部企业先后与马来西亚、阿联酋企业合作在当地建设绿氢和绿氨工厂,旨在向当地及韩国提供绿氢和绿氨。韩国计划在2024年后推动氢气氨气混合发电技术商用化;日本《第六次能源基本计划》中已明确提出在2030年前实现燃煤掺烧20%氨的目标,要实现该目标未来需要大规模绿氨或蓝氨;因此在全球脱碳转型趋势下,掺氨燃烧具备巨大发展空间。

11、电解槽需求功率敏感性分析(GW):

每生产1吨氨理论消耗的氢气约为2000标方,1标方氢气质量为0.09kg,因此每生产1吨氨实际消耗的氢气约0.18吨,煤电低碳化改造释放的5000万吨绿氨需求将带动900万吨绿氢需求,根据中咨氢能中心数据,2023年中国电解水制氢累计产能约达7.2万吨/年,若绿氨掺烧推进顺利,有望显著带动绿氨行业发展。900万吨绿氢需求有望带动约125GW碱性电解槽需求。

12、2021-2025E中国绿氢产能及预测(万吨):900万吨绿氢约为1000亿标方绿氢;假设1000Nm³/h碱性电解槽每年工作4000h,1000Nm³/h碱性电解槽总功率约为5MW,因此5000万吨绿氨/年的需求将产生125GW的碱性电解槽需求。

[汽车总站网 www.chianautoms.com欢迎你]