新能源牵引车2024年一季度累计销售6228辆,同比大涨1.72倍,且各月实现了同比“3连涨”。

终端上牌数据显示,2024年4月新能源牵引车销售2498辆,同比大涨近1.5倍(149%),延续了一季度各月同比大增的态势,构成了今年以来的“4连涨”。

2024年1-4月新能源牵引车累计销售8726辆,同比大涨165%。

下面对2024年4月新能源牵引车市场的主要特点进行扼要分析。

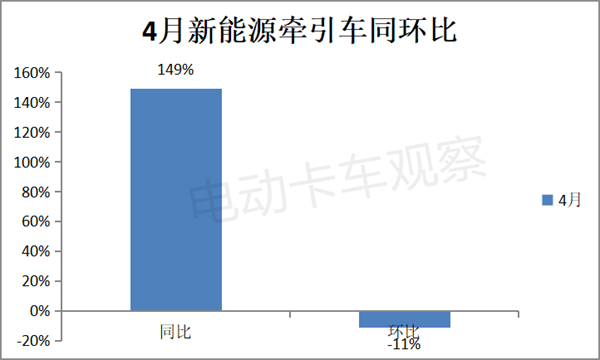

一、4月同比大涨1.5倍环比小降1成

根据终端上牌数据,2024年4月新能源牵引车销售2498辆,同比大涨近1.5倍(149%),环比小降1成多(-11%)。

尽管环比下降1成多,这可是相对传统的“金三”旺季的最高销量比较而言,且降幅不大,可见4月新能源牵引车表现较好!

4月同比大涨近1.5倍,据电卡观察分析主要是去年同期销量基数太低(受新能源汽车购置补贴退出影响较大),导致新能源牵引车销量只有1002辆,因此给今年4月同比大增奠定了基础。

4月环比下降1成多,主要是新能源牵引车销量在3月创下今年以来各月新高,且居史上月度销量第四高峰,给4月的环比增长带来困难。另外,4月市场“景气度”比3月要差(今年4月制造业PMI指数为50.4%,环比3月减少0.4个百分点),市场需求相对3月有减弱趋势。

二、销量创史上同期新高,并居史上单月销量第五高峰

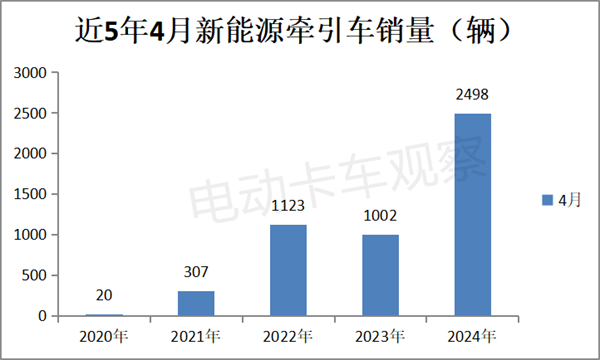

根据终端上牌数据,近5年4月新能源牵引车销量统计如下:

上图显示,2024年4月新能源牵引车销量在近5年4月中最高,也是第一个单月销量超2000辆的月份,实际上也是创新能源牵引车发展史上同期新高(因为2020年之前的4月新能源牵引车销量几乎很少)。

另外,4月销量放到史上与各月新能源牵引车销量来比较,居第五高峰(仅次于2023年12月、2022年12月、2023年11月及2024年3月),可见4月新能源牵引车市场表现着实不错。

据电卡观察分析主要是得益于近期以来国家不断出台支持新能源重卡发展的政策,加之各地加大了对新能源重型货车的环保考核力度,随着国务院发布的国三以下排放标准的重型柴油货车“以旧换新”的通知,新能源牵引车需求明显增多。

另外,前几年受到疫情及新能源汽车补贴逐渐退坡的影响,新能源牵引需求一定程度上受到遏制,给新能源牵引车销量创下新高奠定了基础。

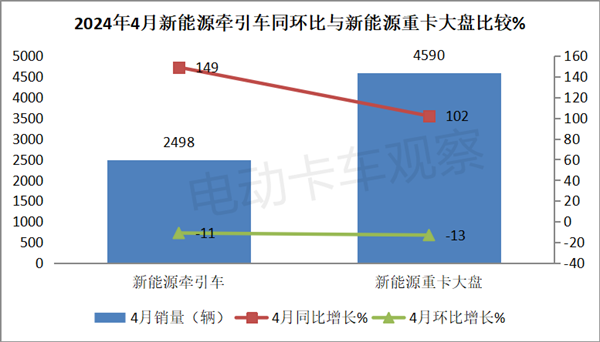

三、同环比均跑赢新能源重卡大盘

根据终端上牌数据,2024年4月新能源牵引车同环比与新能源重卡大盘比较如下:

上图显示,2024年4月新能源牵引车同环比分别增长149%和-11%,分别跑赢新能源重卡大盘102%的同比增速近47个百分点和-13%的环比增速近2个百分点。

总之,2024年4月新能源牵引车同环比均跑赢新能源重卡大盘。主要今年4月新能源自卸车、搅拌车等工程车辆增速放缓所致。

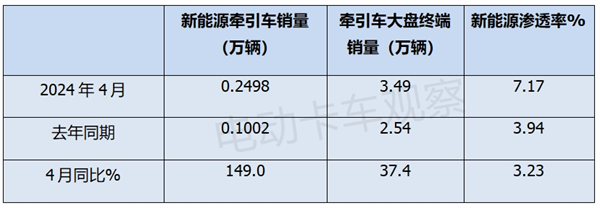

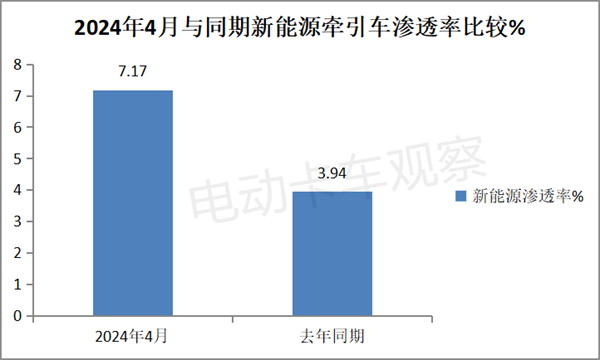

四、新能源渗透率同比明显提升

根据终端上牌数据,2024年4月新能源牵引车市场渗透率与去年同期比较如下:

上图表显示,2024年4月新能源牵引车在国内牵引车整体大盘中的市场渗透率为7.17%,同比去年4月的3.94%提升了3.23个百分点,说明今年4月牵引车电动化进程明显加速。主要得益于“双碳”战略的持续推进及各地支持新能源重卡发展政策的进一步落地导致的。

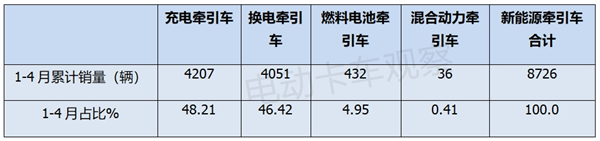

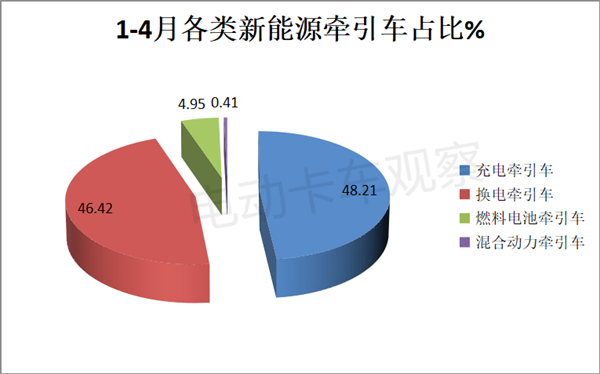

五、前4月充电类与换电类几乎“平分秋色”

根据终端上牌数据,按技术路线(补能方式)划分,2024年1-4月各类新能源牵引车销量及占比情况如下:

上图表显示,在2024年1-4月各技术路线(补能)新能源牵引车累计销量占比中:

充电类牵引车累计占比48.21%,居榜首;换电类牵引车占比为46.42%,居第二,但与充电类占比只相差1.79个百分点,可以说二者几乎“平分秋色”。

这充分说明在当前的电动牵引车市场中,换电类与充电类在应用场景中是不能彼此相互替代的,二者均各自有自己的优势。充电类和换电类是共同推进牵引车电动化进程加速的两支重要的力量。

燃料电池牵引车累计占比只有4.95%,混动牵引车累计占比最小,只有0.41%。毕竟这两种技术路线的新能源牵引车应用场景均较窄,目前市场规模不会太大。

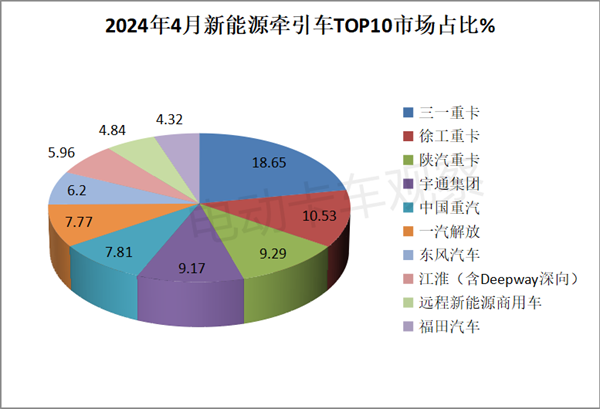

六、三一夺冠,江淮领涨

2024年4月新能源牵引车TOP10企业销量及同比情况如下(数据来源:终端上牌信息):

上图表显示,2024年4月新能源牵引车市场竞争格局中:

三一重卡销售466辆,同比增长164.8%,跑赢大盘,市场占比28.65%,夺得销量冠军。

徐工重卡销售263辆,居第二,同比增长102.3%,跑输大盘,市场占比10.53%。

陕汽集团销售销售232辆,居第三,同比大涨251.5%,跑赢大盘,市场占比9.29%。

宇通集团销售229辆,比第三名的陕汽集团只少3辆,大有与陕汽争第三的趋势。

其余车企销量均在200辆以下。

top10同比均增长,江淮汽车领涨(暴涨2880%)。

随着“双碳”战略的持续推动及各地利好政策的进一步落地,接下来的5月份新能源牵引车市场或将更好,请拭目以待!