在国家及各地氢能产业政策的大力支持下,2023年上半年我国燃料电池汽车市场规模扩展比较迅速。

尽管今年上半年燃料电池汽车的终端上牌数据目前还不可能出炉,但截止到当下,作为燃料电池汽车供给侧的车企,给终端客户的燃料电池车辆交付任务已经基本完成。

对2023年上半年车企给终端客户燃料电池车辆的实际交付数量进行统计分析,就能准确反映燃料电池汽车的终端市场情况。

一、6月交付385辆占比近3成,创今年上半年各月交付数量新高

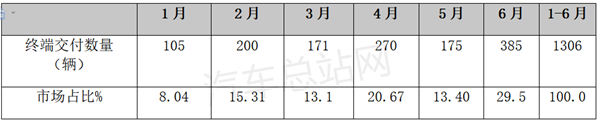

2023年1-6月各月燃料电池车辆交付到终端客户的数量统计如下:

上图表显示,今年上半年实际累计交付各类燃料电池汽车1306辆。其中,6月交付385辆,占据总交付数量29.5%的份额,居第一;第二是4月,数量为270辆,占比为20.67%;第三为2月,数量为200辆,占比15.31%;其他各月交付数量均在200辆以下,占比均小于15%。

二、东风汽车强势霸榜;厦门金龙、金旅客车并列第二、长征汽车冲进前三;TOP10累计占比超8成

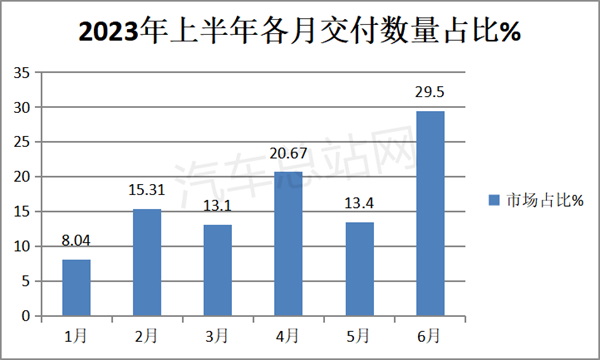

2023年上半年交付到终端客户的燃料电池车辆数量TOP10车企统计如下:

上图表显示,在今年上半年燃料电池车辆交付的供给侧前10个企业中:

东风汽车累计交付202辆,也是唯一一个交付数量超越200辆的企业,市场占比15.46%,强势霸榜。

厦门金龙与金旅客车均交付110辆,市场占比均为11.03%,并列第二。

河北长征作为后起之秀,汽车交付100辆,市场占比8.42%,居第三。

其余车企交付数量均在100辆(不含)以下,市场占比均小于9%。

TOP10车企累计交付1089辆,占据超8成的市场份额(83.4%)。

可见,上半年燃料电池汽车行业的市场集中度较高。

三、重卡占主体,客车第二,最少的是轻卡

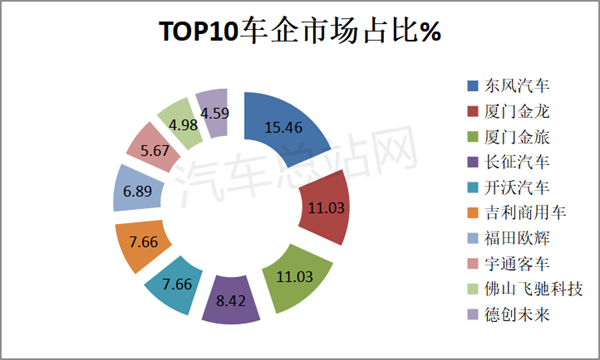

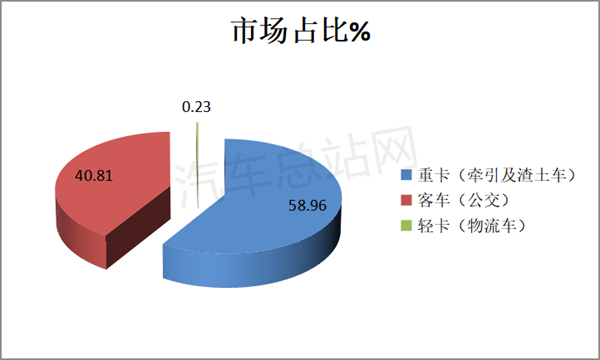

按照交付的车辆车型种类划分,2023年上半年各类车辆交付数量及占比统计如下:

上图表显示,在今年上半年交付的各类燃料电池车型数量中;

重卡车型(含牵引车和城市渣土车等)交付770辆,占比近6成(58.96%),居于主体地位。

汽车总站网认为,这说明在目前燃料电池汽车市场中,重卡的实际需求是最多的。这是国家政策导向的结果,毕竟燃料电池系统所具备的优势与重卡车辆的应用场景算得上是“绝配”。

客车车型交付533辆(主要是公交客车),市场占比40.81%,居第二,主要用于城市公交客车运营,这些车型主要是通过公交公司招标获得的。

轻卡物流车交付3辆,占比只有0.23%,居最少,毕竟燃料电池系统在轻卡车型的应用场景中基本不太能发挥其长续航里程的优势。

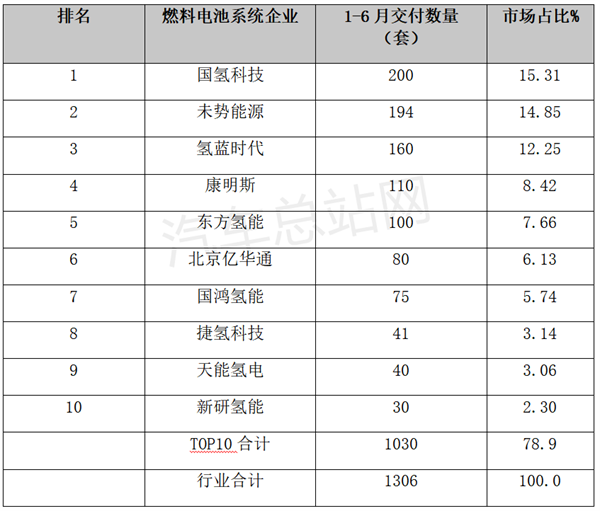

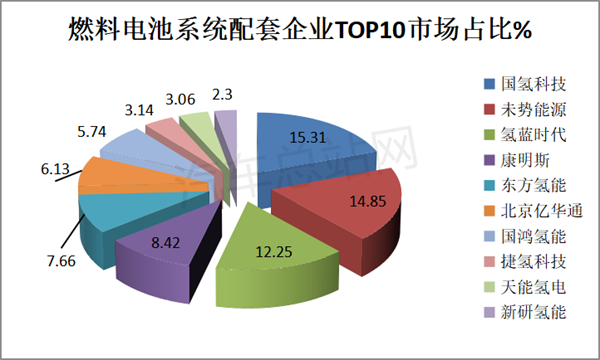

四、燃料电池电池系统配套企业交付数量中,国氢科技、未势能源、氢蓝时代居前三;TOP10累计占比近8成

2023年1-6月燃料电池系统配套企业交付数量统计如下:

上图表显示,在2023年上半年燃料电池系统配套企业交付数量及占比中:

国氢科技交付200套,市场占比15.31%,居榜首;

未势能源交付194套,市场占比14.85%,居第二;

氢蓝时代交付160套,市场占比12.25%,居第三;

康明斯交付110套,市场占比8.42%,居第三;

东方氢能交付100套,市场占比7.66%,居第四;

其余燃料电池配套企业如交付数量均在100套(不含)以下,市场占比均小于6.5%、

TOP10累计交付1030辆。累计市场占比近8成(78.9%)。

五、从交付车辆的城市数量看,武汉、上海、邯郸居前三;交付数量在100辆以上的城市占5座;TOP10累计占比超7成

2023年上半年燃料电池车辆交付城市TOP10统计如下:

上表显示,在2023年上半年燃料电池交付的TOP10城市群中,交付数量及市场占比:

湖北武汉(属于非示范城区域)交付220辆,市场占比16.85%,居第一;

上海(属于上海城市群的龙头城市)交付134辆,市场占比10.26%,居第二;

河北邯郸(属于河北城市群)交付125辆,市场占比9.57%,居第三;

天津(属于京津冀城市群)交付110辆,市场占比8.42%,居第四;

北京(属于京津冀城市群)交付100辆,市场占比7.66%,居第五;

可见交付数量在100辆以上的城市占据5个,其他城市交付数量均在100辆(不含)以下,市场占比均小于5.5%;

TOP10城市累计交付959辆,累计占比超7成(73.43%)。

汽车总站网预计,随着“双碳”战略的持续发力及各地氢能产业政策支持力度的逐渐加大,今年下半年车企交付终端客户的燃料电池车辆数量或将更多!