新能源重卡市场中一直备受热捧的换电重卡,今年1月首次遭遇了“滑铁卢”。2月的换电重卡表现如何?

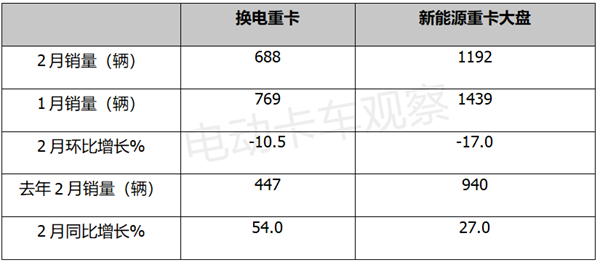

终端上牌数据显示,2023年2月新能源重卡累计销售1192辆,同比增长27%,环比下降17%。其中,换电重卡销售688辆,同比(去年2月换电重卡销售447辆)增长54%,环比(今年1月换电重卡销售769辆)下降10.5%。

从市场占比看,今年2月换电重卡占新能源重卡大盘57.7%的市场份额,占比同比(去年2月换电重卡占据新能源重卡大盘47.6%的份额)增加10.6个百分点,说明今年2月新换电重卡市场显好于新能源重卡大盘。

2023年1-2月,换电重卡累计销售1457辆,同比(去年1-2月换电重卡累计销售1469辆)下降1%。

那么,2023年2月换电重卡市场有哪些主要特点?

一、同比增54%,环比降10.5%,均跑赢新能源重卡大盘

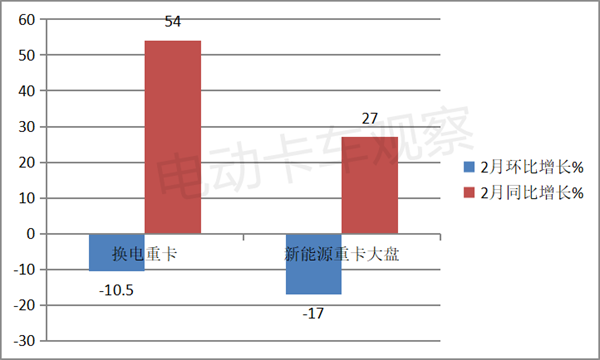

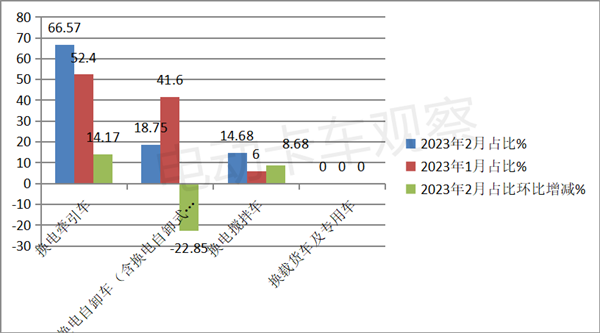

2023年2月换电重卡同比、环比与新能源重卡大盘比较如下:

上图表显示,今年2月的换电重卡同比增长54%,跑赢新能源重卡大盘同比增速27个百分点。

今年2月的换电重卡环比增长-10.5%,跑赢新能源重卡大盘环比增速6.5个百分点。

可见,无论是同比还是环比,今年2月的换电重卡市场均跑赢新能源重卡大盘。

据电卡观察分析,主要是因为换电重卡具有补电快速和初始购买成本低等优势,受到客户青睐。

二、占比近6成,且占比环比增加最多,成为遏制新能源重卡环比下滑的最大力量

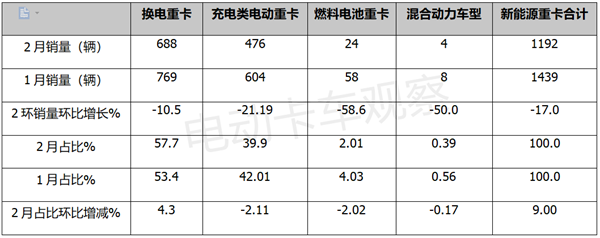

按技术路线及补能方式划分,2023年2月新能源重卡各类细分车型销量、环比及占比、占比环比增减情况如下:

上图表可见,在2023年2月各类新能源重卡细分车型销量中:

换电重卡销售688辆,环比下降10.5%,是新能源重卡中环比下降幅度最小的细分市场,占据新能源重卡大盘近6成(57.7%)的市场份额,居于主体地位,且占比环比增加4.3个百分点,是占比环比增加最多的细分车型。

因此完全可以认为,换电重卡市场跑赢且领跑2023年2月新能源重卡大盘,成为遏制新能源重卡大盘环比下滑的最大动力。

三、牵引车主体地位环比加强,表现抢眼;搅拌车领涨

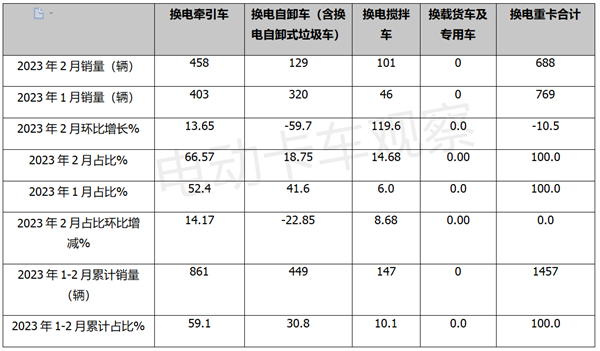

按车型功能用途划分,2023年2月各类换电重卡车型销量及占比、占比环比增减情况如下:

上图表显示,2023年2月各类换电重卡车型销量环比及占比、占比环比增减呈现以下特性:

换电牵引车销售458辆,环比增长13.65%,跑赢大盘,市场占比66.57%领跑,居于绝对的主体地位,且占比环比增加14.17个百分点,是占比环比增加最多的细分车型,环比主体地位增强。完全可以认为,对今年2月换电重卡作出最大贡献的是换电牵引车。

据电卡观察分析,主要因为换电牵引车的应用场景是新能源重卡市场中最为丰富的,市场需求最多。

“双碳”战略的持续发力,有关部门对各大型钢厂、港口及电厂等环保考核越来越严格,这些企业的压力日益增大,必须将重卡主体的牵引车作为加速电动化进程的主要抓手和任务来完成。而换电重卡是实现环保目标的主要途径。

换电自卸车销售129辆,环比下降59.7%,跑输大盘,且是环比降幅最大的细分车型。市场占比18.75%,居第二,且占环同比减少22.85个百分点,是占比环比减少最多的细分车型。

换电搅拌车销售101辆,环比增长119.6%,跑赢大盘且领涨各换电车型,市场占比6%,居第三,且占比环比增加8.68个百分点,是占比环比增加第二多的细分车型。

总之,在2023年2月各类换电重卡车型中,牵引车领跑,且环比主体地位明显增强,搅拌车领涨。各类细分车型呈现的市场特点非常鲜明。

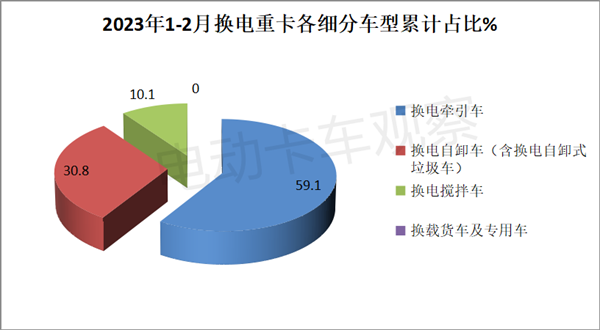

另外,2023年1-2月换电重卡累计销售1457辆。其中,换电牵引车累计销售861辆,市场占比59.1%,居第一;第二是换电自卸车,累计销售449辆,占比30.8%;第三是换电搅拌车,累计销售147辆,累计占比10.1%。

四、远程夺冠、徐工、北奔分列第二、第三;TOP10环比4增6降,北奔领涨

2023年2月换电重卡TOP10销量排行如下:

上表显示,在2023年2月换电重卡TOP10车企销量中:

远程商用车销售234辆,居第一,环比比增长239.1%,跑赢大盘,表现较好。

徐工重卡销售229辆,是第二个销量超200辆的车企,居第二,环比增长-10.5%,与大盘持平。

北奔重卡销售49辆,居第三,环比暴涨675%,跑赢大盘且领涨行业。

中国重汽销售49辆,居第四,同比下降12.5%,跑输大盘。

一汽解放销售37辆,居第五,同比暴涨517%,跑赢大盘。

第6名-第10名销量均在30辆以下。

TOP10累计销售676辆,累计环比增长4.64%,跑赢大盘。

可见,换电重卡销量前10名企业是抑制行业环比下滑的主要贡献者。

五、前2月累销徐工、远程、红岩居前三,TOP10中同比4增6降,重汽领涨

2023年1-2月换电重卡TOP10累计销量及同比、市场份额如下:

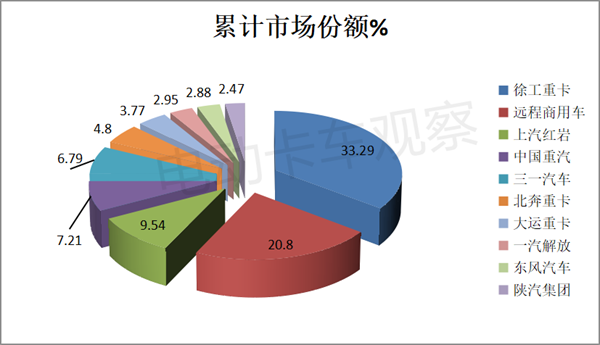

上图表可见,2023年1-2月换电重卡TOP10销量特征如下:

徐工重卡累计销售485辆,同比下降6%,市场占比33.29%,强势霸榜。

远程商用车累计销售303辆,同比下降38%,市场占比20.8%,居第二。

上汽红岩累计销售139辆,同比下降21.4%,市场占比9.54%,居第三。

中国重汽累计销售105辆,同比暴涨5150%,领涨行业,市场占比7.21%,居第四。

其余车企累计销量均在100辆以下,市场占比均小于7%。

TOP10累计销售1377辆,同比下降4.64%,累计占比94.5%。前10家换电重卡市场集中度很高。

虽然今年2月的换电重卡市场谈不上有多理想,但相信在“双碳”战略的持续发力下,以及制约换电重卡市场规模问题的逐步解决、受新能源购置补贴取消影响的淡化,换电重卡行业在2023年或将迎来更大的发展契机。