销量及同比增速是考量氢燃料电池汽车市场状况的一个硬性指标。而氢燃料电池汽车装机功率也是考量氢燃料电池汽车市场发展趋势的一个重要维度。

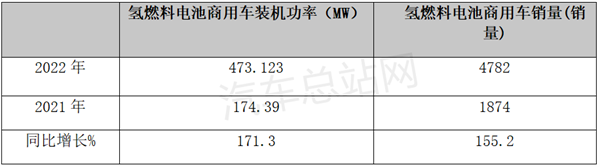

终端上牌数据显示,2022年氢燃料电池商用车累计销售4782辆(氢燃料电池乘用车销量较少,本文不纳入统计范围分析),同比大增155.2%。2022年氢燃料电池商用车装机总功率为473.1 MW,同比增长171.3%。

可见,2022年氢燃料电池商用车装功率与氢燃料电池商用车销量发展趋势基本一致。从累计单车装机总功率看,2022年氢燃料电池商用车装车装机功率为98.9 KW,同比增长6.3%,呈现高功率化趋势。

那么,2022年氢燃料电池商用车装机功率有哪些主要特征?

一、12月装机功率创各月新高;全年总装机功率473.123 MW,同比大增171.3%,跑赢燃料电池商用车销量增速

1、12月装机总功率及单车平均装机功率均创全年各月新高

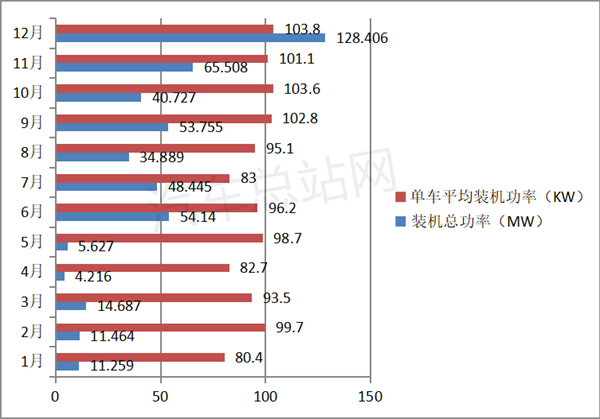

2022年1-12月各月燃料电池商用车总装机功率及同比、单车平均装机功率及同比统计如下:

上图表显示,在2022年1-12月各月氢燃料电池商用车装机总功率及单车平均装机功率中,12月分别达到128.406MW和103.8KW,均居2022年全年各月新高。

据氢智会分析主要原因有:

一是年底“冲刺业绩”。

12月是年底的最后一个月,为了冲刺全年业绩,企业加大了氢燃料电池商用车的产销力度;同时氢燃料电池汽车示范城市群和非示范区域也加大了氢燃料电池商用车的推广应用力量。

二是燃料电池重卡销量及同比均创新高。

终端上牌数据显示,在12月的1200多辆氢燃料电池商用车推广应用中,氢燃料电池重卡销量占了“大头”,销量及占比均创2022年各月都高,而氢燃料电池电池重卡的装机功率显然高于其他类型的商用车。

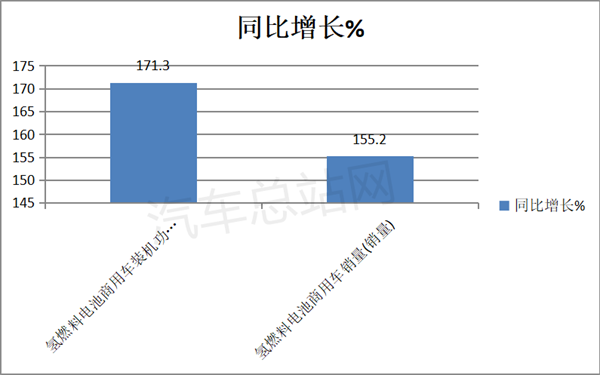

2、全年总装机功率473.123 MW,同比大增171.3%,跑赢氢燃料电池商用车销量同比增速。

2022年氢燃料电池商用车装机总功率同比与氢燃料电池商用车同比比较如下:

上图表显示,2022年1-12月氢燃料电池商用车装机总功率为473.123 MW,同比大涨171.3%,高于2022年燃料电池商用车销量同比155.2%的增速近16.1个百分点。说明氢燃料电池商用车系统的功率提升速度大于氢燃料电池商用车整车的销量同比增速,提升也说明氢燃料电池系统的技术发展速度更快。

二、全年单车装机功率98.9 KW,创近年新高,高功率化趋势明显

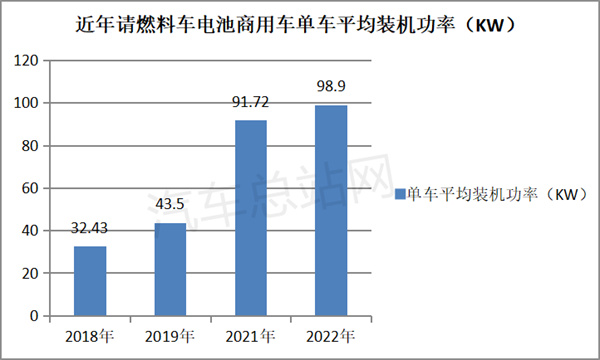

近5年的氢燃料电池商用车的单车平均装机功率统计如下图:

上图显示,2022年全年燃料电池单车平均装机功率为98.9KW,创近5年新高,也说明2022年氢燃料电池商用车系统呈现高功率化趋势明显。据氢智会调研分析主要原因是政策导向所致。

2022年以来,国家对燃料电池汽车推广示范的政策导向明显,那就是鼓励支持燃料电池汽车优先向承担中长途公路运输的中重型卡车倾斜。

从另一个角度来说,国内燃料电池追求大功率与补贴政策密切相关。比如2021年以来,燃料电池系统最大补贴功率上限提升至110千瓦。同时,由于补贴政策强调重点推动燃料电池在重型商用车领域产业化应用,并向重型货车倾斜,且重卡对更大功率燃料电池有实际应用需求。

因此,无论整车企业还是零部件供应商,大家都逐渐把目光投向了长续驶、高重载的重型卡车。作为重要的生产工具,重卡常常应用于重载或省际长途运输中,具有长时间运行、高负载率和持续高速工况等特点,这就对燃料电池系统的功率及电堆提出了更高的要求。

随着燃料电池汽车在重卡领域推广规模的不断扩展,燃料电池汽车单车装机系统逐渐向大功率化迈进,并在2022年达到新高,而且这可能是燃料电池系统未来的一种发展趋势。

三、燃料电池企业中,北京亿华通装机总功率71.668MW夺冠,上海重塑居亚军;TOP10累计占比超6成

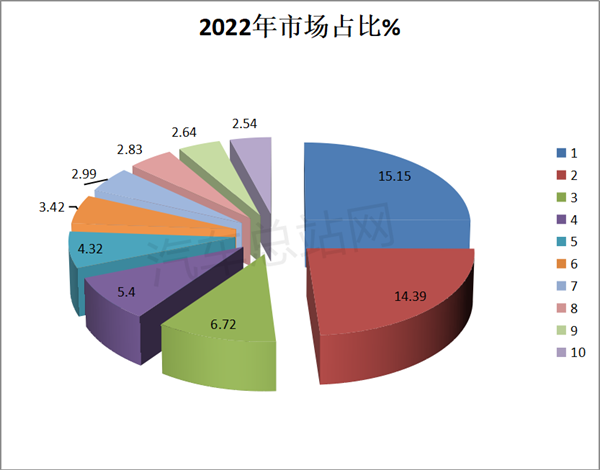

2022年氢燃料电池商用车配套企业装机总功率TOP10及市场占比统计如下:

上图表显示,2022年氢燃料电池系商用车统装机功率中,北京亿华通达到71.688MW,,市场占比为15.15%夺冠。

上海重塑及亿华通动力科技公司、上海捷氢、国家电投分别居第二、第三、第四、第五,装机功率分别为68.072MW、31.875MW、25.542 MW、20.434MW,市场占比分别为14.39%、6.72%、5.4%和4.32%。

第六—第十名装机功率均在20 MW以下,市场占比均小于3.5%。

TOP10累计装机功率达到285.78 MW,累计占比为60.4%,市场集中度不高,充分说明氢燃料电池商用车系统的市场竞争比较分散,目前尚未形成强有力的龙头企业。

四、整车企业中,宇通装机功率为81.076KW,占比17.14%居榜首

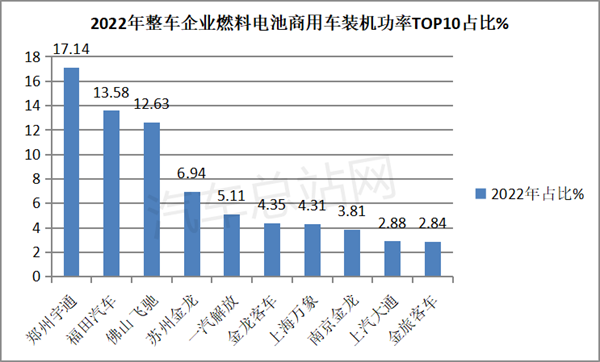

2022年整车企业氢燃料电池商用车装机功率TOP10统计如下:

上图表可见,在2022年整车企业氢燃料电池商用车装机功率TOP10中:

郑州宇通累计装机功率81.076KW,占比17.14%,居榜首。宇通装机功率之所以能居整车行业第一,主要原因有:

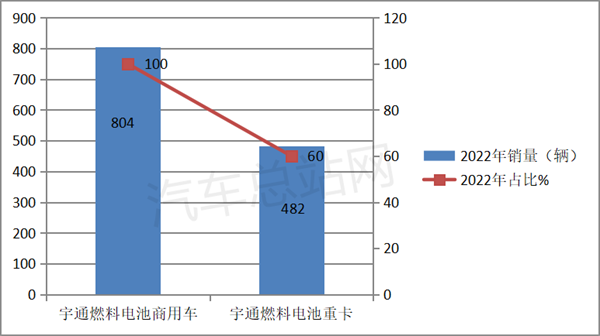

一是得益于宇通最高的氢燃料电池商用车销量,特别是氢燃料电池重卡车型占比较高。

数据显示,宇通2022年氢燃料电池商用车实际销量为804辆,占据行业总销量4782辆的16.8%,居行业第一,尤其是其氢燃料电池重卡车型销量较多(2022年 年宇通累计销售氢燃料电池重卡482辆,占其2022年氢燃料电池商用车总销量6成份额,见下图),而氢燃料电池重卡车型匹配的功率比一般的氢燃料电池商用车车型都要大。

二是主要是得益于河南示范城市群加大了氢燃料电池商用车的推广力度。

三是得益于宇通与技术实力强悍的氢燃料电池系统一流的企业----亿华通、上海重塑及国家电投等广泛的合作。

数据显示,2022年宇通对亿华通、上海重塑及国家电投的装机功率分别为31.372MW(占据宇通2022年总装机功率的38.7%)、27.28 MW(占据宇通2022年总装机功率的33.6%)11.6238 MW(占据宇通2022年总装机功率的14.3%)。宇通对这三家氢燃料电池配套企业累计装机功率占比达到其2022年总装机功率的86.6%。

由于上述三家氢燃料电池系统企业的技术实力在业内均为顶尖的一流水平,比如说这些燃料电池配套企业都具备大功率燃料电池热管理技术。例如亿华通基于强大的研发实力开发了重型卡车专用大功率燃料电池热管理系统TMS2.0,而宇通与这些技术超强的氢燃料电池配套企业广泛合作,确保其能大批量的推广应用包括对装机功率要求较高的氢燃料电池重卡车型的推广应用。

四是得益于宇通本身在氢燃料电池商用车领域的综合实力。

一方面宇通在氢燃料电池领域目前拥有162项国家专利,形成标准45项,并具备燃料电池全生命周期安全管理技术、燃料电池整车低温冷却技术、燃料电池整车智能化热管理技术;另一方面宇通在多地推广各类包括客车、牵引车、自卸车、搅拌车、环卫车等在内的燃料电池商用车,技验证了其技术比较成熟、且能落地应用,因此深得客户信赖。

福田汽车(装机功率64.705 KW、占比13.58%)、佛山飞驰(装机功率59.773KW、占比12.63%)分别居第二和第三。

其余车企装机功率占比均在7%以下。

五、北京、河南、上海居前三;TOP10累计占比近9成

2022年TOP10区域氢燃料电池商用车装机总功率排行如下:

上图表显示,2022年示范推广城市群氢燃料电池商用车装机功率:

北京累计装机功率83.487MW,市场占比17.6%,居第一;

河南累计装机功率72.111 MW,市场占比15.2%,居第二;

上海累计装机功率66.062 MW,市场占比14.0%,居第三;

山西累计装机功率43.044 MW,市场占比9.1%,居第四;

山东累计装机功率37.922 MW,市场占比8.0%,居第五;

其他省份累计装机功率均在30 MW以下,市场占比均小于6.5%。

TOP10累计装机功率421.851 MW,累计占比近9成(89.2%),可见2022年氢燃料电池商用车装机市场集中度是非常的高,同时也说明目前我国的氢燃料电池商用车在各区域市场推广应用的不均衡。

可以预见,在“双碳”战略目标的推进下,随着各地氢能产业政策的逐步落地,2023年燃料电池系统装机市场也会呈现出新的发展格局。