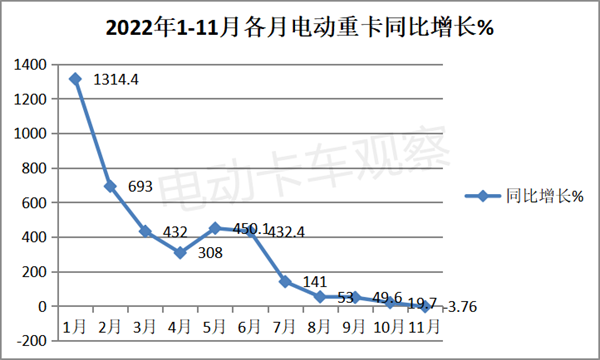

截至2022年11月,重卡市场已连续演绎了“19连降”, 拐点至今未现。而电动重卡在前10月呈现呈现了“10连涨”。11月电动重卡市场还能保持增长趋势吗?

终端上牌数据显示,2022年11月新能源重卡销售2051辆,同比增长11%,环比增长20%,增速比之前有明显缩窄。其中,电动重卡销售1639辆,同比(去年11月电动重卡销售1703辆)下降3.76%,跑输新能源重卡大盘11%的增幅,也是今年1-11月以来电动重卡销量同比第一次出现下降的月份。

那么,2022年11月电动重卡市场有哪些主要特点?

一、电动重卡同比首次下滑,跑输新能源重卡大盘

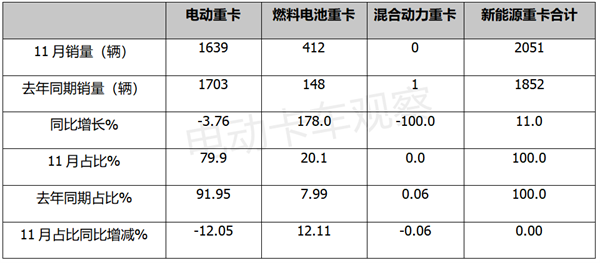

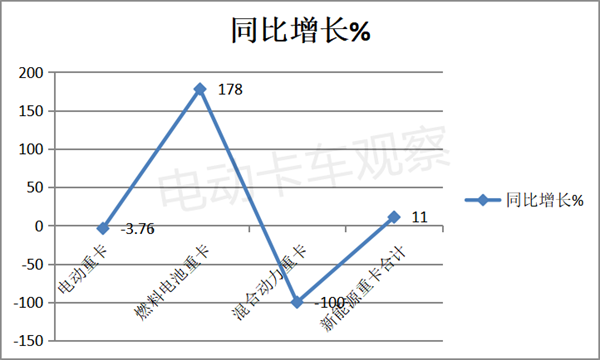

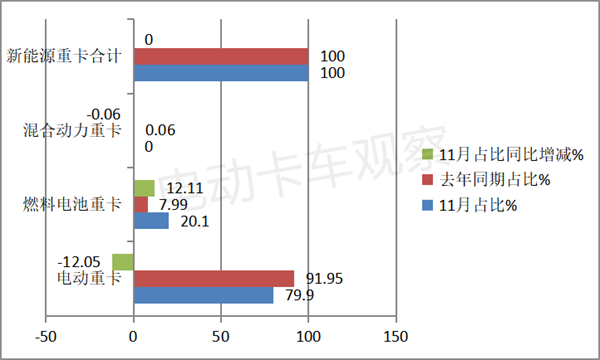

按技术路线划分,2022年11月新能源重卡各细分车型销量及同比情况如下:

上图表可见,按技术路线划分,11月新能源重卡各细分车型中:

电动重卡销售1639辆,同比下降3.76%,跑输新能源重卡大盘11%的增速近7.24个百分点,也是今年各月以来首次同比下降的月份。

占据新能源重卡大盘79.9%的市场份额,且占比同比减少12.05个百分点,是新能源重卡大盘中占比同比减少最多的细分车型,说明电动重卡的主体地位明显被削弱。

根据电卡观察调研分析主要原因有:

一是11月疫情多地爆发,影响了电动重卡市场需求。

二是11月制造业市场景气度较差,各行业对电动重卡需求减速。

根据国家统计局数据,11月我国制造业的PMI值只有48%,处在荣枯线以下,低于近期的几个月,说明我国制造行业的市场需求不足。

三是2021年同期电动重卡销量基数很高(1703辆),创去年1-11月电动重卡销量新高,客观上给今年电动重卡销量的同比增速带来了很大的压力。

四是电动重卡的续航里程焦虑、价格偏高、经济使用价值与燃油重卡比没有特别明显的优势,应用场景受限等短板问题逐渐暴露出来,一定程度上影响了当前电动重卡市场规模的拓展。

五是换电重卡目前受换电站数量少、电池标准不统一等各种因素的制约,导致增速明显趋缓。

六是近期各地氢能产业政策密集发布,部分区域“真金白银”补贴燃料电池汽车,导致新能源重卡企业把部分精力投入到燃料电池重卡市场的推广应用中,对电动重卡的投入热情有所变弱。今年11月燃料电池电池重卡销量412辆,同比大涨178%就能证明这一点。

二、三一强势霸榜,汉马、东风居第二、第三, TOP10累计占比93.47%,市场垄断程度较高

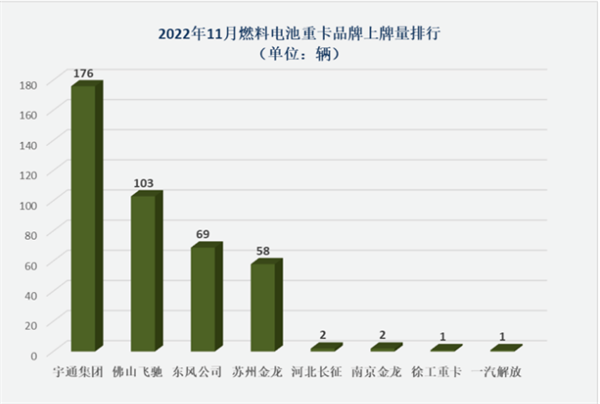

2022年11月燃料电池重卡品牌上榜数量排行如下:

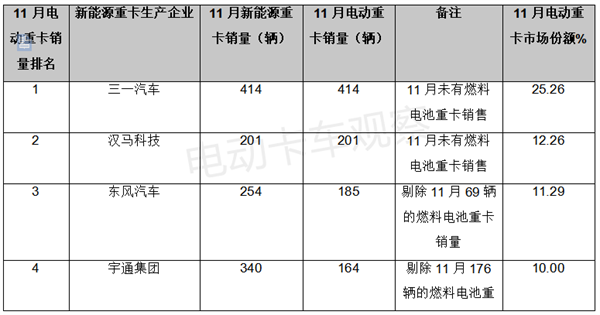

根据终端营运证数据,2022年11月电动重卡累计销量top10排行如下:

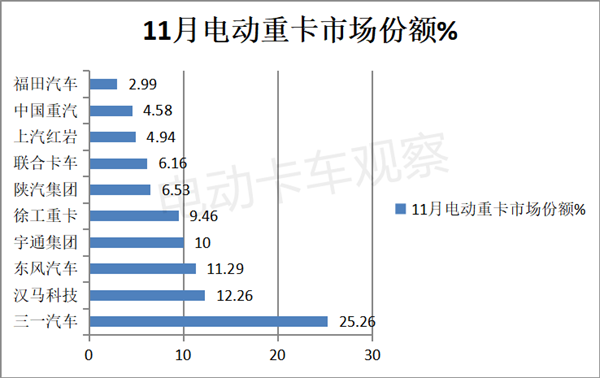

上图表显示,在2022年11月电动重卡销量TOP10中:

三一汽车累计销售414辆,也是唯一累计销量超过400辆层级的车企,市场占比超四分之一(25.26%),一家独大。

汉马科技销售201辆,市场占比12.26%,居第二。

东风汽车销售185辆,市场占比11.29%,居第三。

宇通集团销售164辆,市场占比10%,居第四。

徐工重卡销售155辆,市场占比9.46%,居第五。

陕汽集团销售107辆,市场占比6.53%,居第六。

联合卡车销售101辆,市场占比6.16%,居第七。

第 8名—第10名销量均在100辆以下,市场占比均小于5%。

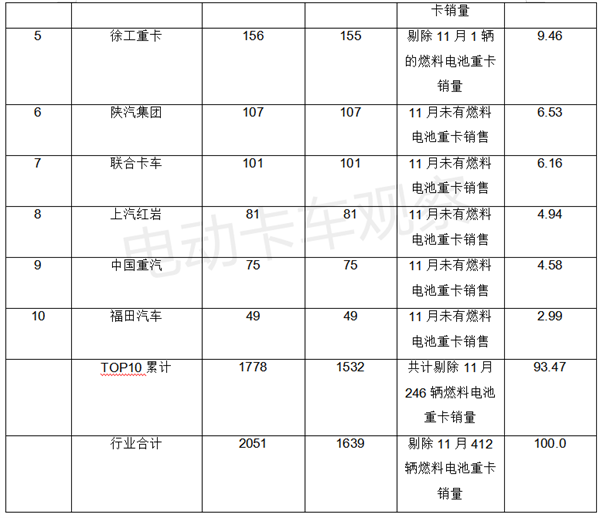

TOP10车企合计销售电动重卡1532辆,共计占比为93.47%。

可见,电动重卡的市场集中度是很高的。

三、电动重卡区域流向:流入唐山最多,郑州与长沙分别居第二、第三

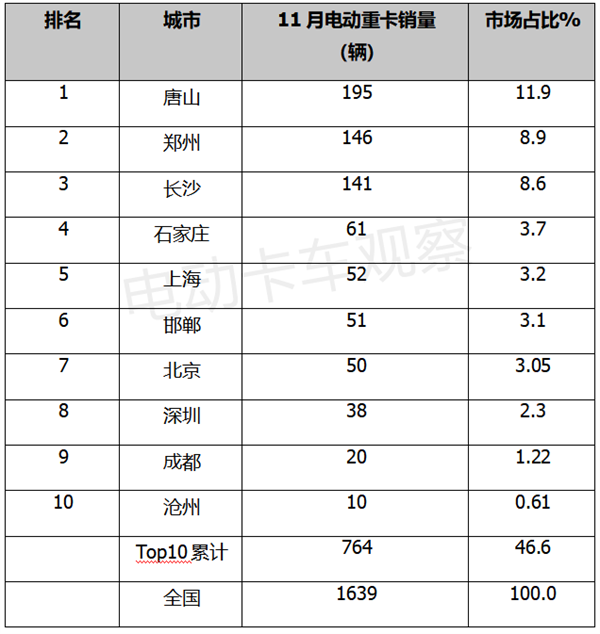

2022年11月电动重卡主流向TOP10城市统计如下:

上表可见,今年11月电动重卡主要流向的10个城市:

唐山销售195辆,市场占比11.9%,是唯一占比超过10%的城市。因为唐山是我国钢铁企业比较集中的城市,产生的污染较大,大批量购买电动重卡用于钢厂的倒短运输,能起到降碳的作用。

郑州销售146辆,市场占比8.9%,居第二。因为郑州市政府要求市内的燃油重卡工程车辆(如自卸车等)逐步换成电动车型,实现降碳目标。郑州销售的电动重卡偏向电动自卸车。

长沙销售141辆,市场占比8.6%,居第三。该市销售的电动重卡中,电动搅拌车车型偏多。

其余城市的电动重卡销量均在100辆以下,市场占比均小于4%。

TOP10城市累计销售电动重卡764辆,累计占比46.6%。目前电动重卡主要的推广应用仍集中在为数不多的城市。

总之,今年11月电动重卡市场的特征非常明显。2022年还剩下最后一个月,电动重卡市场将如何表现?请业内继续关注!