“双碳”战略下,一路高歌猛进的新能源物流车近来上下游产业供应链遭受到巨大的挑战,市场热度有所降温,主要原因是受疫情影响。头部企业的销量集中度却不降反升,成为当下新能源物流车市场的一个亮点。

数据显示,2022年4月新能源物流车销售15864辆,环比3月下降超2成(-21.1%),也是今年以来环比首次下降的月份(1月新能源物流车销售6329辆,2月新能源物流车销售9146辆,环比增长45%,3月新能源物流车销售20120辆,环比增长119%),而头部企业TOP3市场集中度提升,从3月份的33%上升到43%,提高了10个百分点。TOP10的市场集中度提高了近9个百分点。

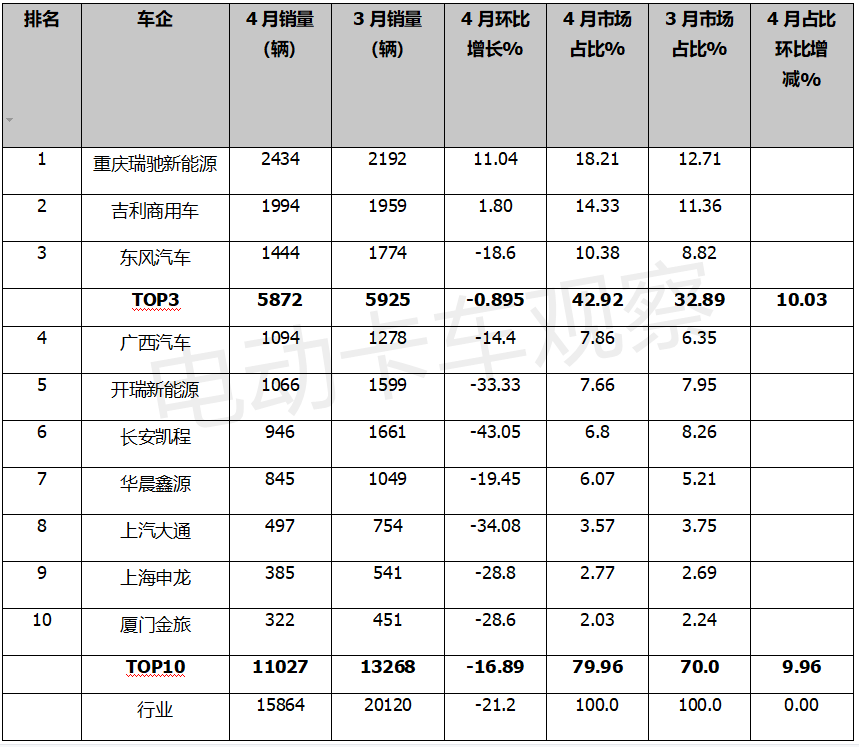

2022年4月新能源物流车销量TOP10与3月环比及占比情况如下:

上表显示,2022年4月新能源物流车销量环比及占比环比呈现以下特点:

TOP10销量中环比2增8降,行业环比下降超2成(-21.2%)。

TOP3销量排名与3月比较不变,但TOP3的市场集中度为42.92%,相对3月的32.89%提高了10.03个百分点。

4月TOP10市场集中度为79.96%,相对3月的TOP10的市场集中度提高了近9.96个百分点。

可见,2022年4月新能源物流车市场呈现了两个明显的特点:环比下降超2成;头部企业市场集中度不降反升。

为何会出现这种现象?请看电卡观察的分析。

今年4月新能源物流车市场环比为何会出现首次下降?

一、受疫情影响。

一是货源减少。

今年3月以来,国内疫情多点散发,并出现局部爆发之势,使很多企业停工停产,输出的货源大大减少。货源减少对新能源物流车的需求也随之减少。

二是物流受阻严重。

在疫情防控期间,新能源物流车司机承担了城配运输任务。运输途中难免成为重点防控的对象,给卡友的正常运输客观上带来诸多不便。

比如,有些地方为了严控疫情对物流车司机不断加码通行要求,不断的要求做核酸,甚至由于各种原因导致被隔离。这必然使得新能源物流车运输效率大打折扣,不少新能源物流车司机无法正常完成货物运输任务。个人收入减少,客户购置新能源物流新车的意愿随之降低。

三是终端需求减少。

疫情期间不少客户都被居家隔离,本来想买车的计划无法实现,势必导致终端市场对新能源物流车的需求萎缩。

四是供给侧正常的生产销售经营活动受到影响。

疫情严重的区域,新能源物流车上下游产业链均受到影响,整车的生产销售等经营活动也无法正常开展,影响了新能源物流车的正常销售和在制订单的正常交付时间,一定程度上影响了新能源物流车的终端销量。

值得一提的是,疫情期间客户非常担心车辆发生故障,找不到厂家维修人员服务,这也成为影响客户购车的一个重要原因。

根据电卡观察调研,目前我国的新能源物流车故障仍然较多、返修率高,其故障主要集中在电池系统、制动系统和高压DCDC(新能源汽车的模块,即直流转换器)。

数据显示,近年新能源物流车发生三级故障报警占比高达20%以上(一般情况下,三级故障要停车待修),充分反映出当前整车技术水平不高的现实情况。

高故障率给新能源物流车市场形象带来一定负面影响。新能源物流车整体技术水平不高,各厂商技术水平参差不齐,不少计划购置新车的客户,尽量避开疫情期间购车,主要是担心一旦车辆发生故障,找不到厂家维修人员服务。

另外,疫情期间不少客户购置的新能源物流车辆因防控需求无法正常办理上牌业务,也影响了新能源物流车的终端销量数据。

二、当前新能源物流车政策及行业本身存在诸多缺陷,不足以应对疫情带来的市场风险。

首先,不少地方路权开放程度仍偏低,支持新能源物流市场发展往往停留在口头上,真正落地的不多。

虽然目前新能源物流车销量比以前规模要大,但流向比较多的也就是那几个路权开放相对较好的城市,如深圳、广州、成都、北京等。但这些为数不多的城市相对全国的几百个路权尚未完全开放的城市来说,简直是“毛毛雨”。

也就是说,全国大多数城市对新能源物流车的路权开放存在偏低现象,支持新能源物流市场发展往往只停留在口头上。遭遇疫情管控,新能源物流车路权就会受到更大的影响。

可见,路权开放问题依旧是制约新能源物流车发展的难点,如何让各地对新能源物流车全天候开放路权,是增进其发展的关键着力点。

其次,城市物流是复杂且价格敏感的行业,经不起疫情“蹂躏”。

城市物流行业复杂很大程度上是因为聚集程度低。

以快递为例,快递市场如今的规范在于电商需求的聚集,使得行业内物流提供商聚集,而城市物流的需求端没有这样的集聚。特别是遭遇疫情,城市物流的聚集能力就更低,很多在用新能源物流车无货可拉。

同时,物流行业价格敏感,操作复杂,从业人员素质相对低,管理难度高。这意味着如果一家企业想做大,就需要加入很多中层管理人员,员工成本会稀释规模带来的利润。这是物流行业的客观现状。

也就是说,我国物流行业的“小散乱差”一直存在,且或许会长期存在,这是由行业本身的性质决定的。一旦发生疫情,这种现象会表现得更明显,当然不利于疫情期间新能源物流车市场的发展。

为何4月新能源物流车环比下降,而头部车企的市场集中度却进一步提高呢?

据电卡观察调研分析,主要有以下几方面原因:

一是头部企业产品力较强。

比如,分别居于4月新能源物流车市场冠亚军的重庆瑞驰和吉利商用车,其产品资源都很丰富,对市场份额的抢占能力较强。

重庆瑞驰新能源2015年入场,经过数年发展,已经推出了多款车型,分别是EC71、EC35III、EC35II、EC31、EK07S、EK01S等,车型涵盖微面、微卡等新能源物流车。

瑞驰EC35II在2021年夺取了新能源物流车行业销量冠军。这款车拥有“大空间、长续航、多用途”的优势和稳定可靠的产品质量。据统计,目前深圳有数千辆瑞驰牌纯电动物流车,行驶里程普遍在10万公里以上,质量比较稳定。

吉利商用车旗下的新能源物流车产品也极其丰富,车型涵盖微面、微卡、轻卡、中重卡等,其中轻型新能源物流车行业表现更突出。

吉利远程星智H7和远程E200,4月销售表现都比较出色, 优势主要表现在配置丰富、动力安全可靠、续航里程长、充电快、能多拉快跑且外形美观等方面。

二是头部企业的抗市场风险能力较强。

据悉,为应对疫情,头部企业都提前做好了各种应对预案,做到了未雨绸缪。

比如,有的企业提前准备好足够的资金,积极协调供应链,提前采购亟需零部件,优化排产计划,聚焦消费者所需车型,优先解决市场欠单,让消费者尽量早日提到所选的车型。

正因为头部企业抵抗市场风险实力较强,疫情对他们的生产经营影响相对较小,而那些实力较弱的车企在疫情冲击下受到的影响相对较大。

因此才出现了新能源物流车环比下降,而头部企业集中度不降反升的市场现象。

总之,尽管4月新能源物流车环比出现下降,但相信随着疫情的消退,新能源物流车市场在“双碳”战略的持续推动和国家及各地政策的大力支持下,未来发展前景依然值得期待。