随着燃料电池产业的推进和以氢为核心的储能的发展,氢气作为沟通交通、 发电和储能三大领域的关键能源气体,重要性不断上升,未来地位有望与石化资源比肩,我们预计2030年市场价值超万亿。

全球主要国家均对氢燃料电池的发展投入大量资源,以期在未来新时代的能 源竞争中占据领先位置。从目前的情况看,日本、韩国和中国对燃料电池的 整体投入最高,以丰田、现代为代表的燃料电池乘用车和固定式热电联供系 统以及氢能大巴、物流车的生产均处于全球领先;美国近两年在制造方面增 速不如东亚国家,但加州作为燃料电池乘用车的最大单一市场仍然是整个产 业里举足轻重的市场;欧洲的燃料电池研发起步很早,近年来奔驰等传统车 厂以及博世等一级供应商均已经开始进入燃料电池领域。本文将简单分析全 球六个主要市场的情况:中国、日本、韩国、美国、德国、欧洲其他地区。

中国:政府对氢能产业高度重视,政府工作报告提出推动加氢设施建 设。中国燃料电池产业链技术快速提升,到 2019 年中国电堆产业链国 产化程度达 50%,系统关键零部件国产化程度达 70%。中国燃料电池 发展初期以商用车为主,目前燃料电池车保有量超 4500 辆,加氢站超 20 座。规划 2030 年燃料电池车 100 万辆,加氢站 1000 座。

日本:政府将氢能上升为国家战略。产业链成熟,技术、商业化领先, 丰田 Mirai 产量超万台,Ene-farm 热电联产系统数量超过 30 万套,加氢站超过 100 座。规划 2030 年燃料电池车 81 万辆,加氢站 900 座, 热电联产系统 530 万台。

韩国:政府支持力度大、补贴高,产业链较为完善。2018 年韩国运营 燃料电池汽车达到 889 辆 ,加氢站 14 座, 发电站装机量 达到 307MW。规划 2040 年燃料电池车 290 万辆,加氢站 1200 座,发电站 装机量达 15GW。

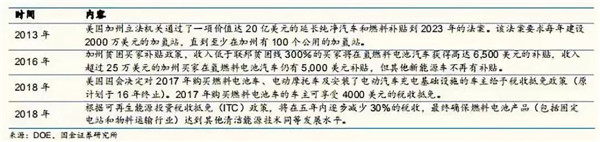

美国:研发较早,小布什时期政府投入较高,此后支持力度有所下降, 燃料电池车生产较少。应用集中在加州,加州也是全球燃料电池车推广 最为成熟的地区,加氢站建设 40 座,乘用车保有量超 6500 辆。规划 2030 年燃料电池车 100 万辆,加氢站 1000 座。

德国:商业化应用处于探索期,乘用车约有 500 辆、列车和热电联产均 有推广;重视基础设施建设,在运营加氢站数量达 71 座。产业链生态 完备,车企巨头奔驰、宝马持续发力燃料电池汽车研发及产业化。

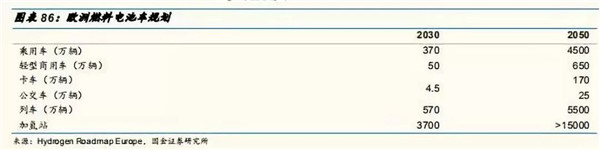

欧洲其他地区:成立燃料电池联盟共同推进燃料电池,远期规划宏大, 计划 2050 年实现 4500 万辆燃料电池车,2040 年加氢站达 15000座。

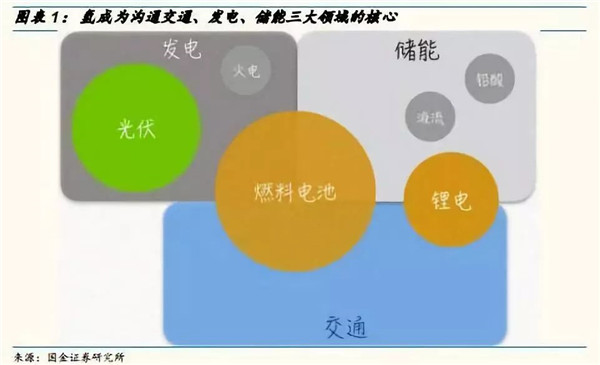

一、综述:氢成为沟通交通、发电、储能三大领域的核心

随着燃料电池产业的推进和以氢为核心的储能的发展,氢气作为沟通交通、 发电和储能三大领域的关键能源气体,重要性不断上升,未来地位有望与 石化资源比肩,我们预计 2030 年市场价值超万亿。

氢燃料电池汽车无污染、高效率、载重高、加氢快和续航长优点,未来将 全面替代内燃机汽车。燃料电池汽车与传统内燃机车在加注燃料、续航、 驾驶性能和耐久性方面已经相差无几,并且实现真正意义上的零排放、零 污染的车;相对于锂电池汽车,燃料电池汽车在载重、加氢时间和续航方 面优势明显;燃料电池汽车在产业前期将率先在商用车领域起量,中后期 伴随燃料电池研发、制造和氢制储运技术不断发展以及加氢站基础设施的 快速完善,氢燃料电池交通应用将拓展至轮船和有轨列车等领域。2018年全球燃料电池车保有量达 1.29 万辆,车企巨头丰田、本田、现代、奔驰、 宝马和上汽纷纷发力燃料电池汽车,推出量产或者实验车型;发动机企业 潍柴动力和康明斯也通过投资并购切入燃料电池领域。燃料电池发电具备清洁环保、效率高和无间断发电等优点,在固定式发电 领域和家用热电联产增长迅速。世界各地已陆续安装了数十万台燃料电池 发电装置,根据 E4tech 的统计,燃料电池固定式发电应用已从 2011 年的 81.4MW 增加到 2018 年的 240MW,平均年复合增长率近 20%。截止 2019 年 4 月初,ENE-FARM 部署量达 30.5 万套,成为全球最成功的燃料 电池商业化项目之一。氢作为储能介质,未来结合光伏、风电将重塑能源格局。我国可再生能源 发电比例在快速增大,但同时也存在发电和负荷中心在地理上的布局不均 和季节性不均难题,氢储能是储能等领域重要发展路线之一,具有规模适 应性强、环境友好、终端应用灵活多样、可跨季度储存等优点,并可与天 然气管网结合,是大规模消纳弃风、弃光、弃水等新能源,实现电网和气 网互联互通的重要手段。

二、各国氢能加速发展,远期规模超十万亿

1.能源安全+环保+技术进步促进氢能加速发展

从能源储量来看:目前一次能源需求以石油、天然气、煤炭为主,占比超 85%,2017 年全球已探明石油储量可供 50.2 年产量,天然气储量可供 52.6 年产量,煤炭储量可供 134 年产量,全球能源需求逐年增长的背景下, 传统不可再生资源的短缺性日益凸显,各国积极发展可再生能源。从各国能源依存度的角度来看:1)日本、韩国能源自给率低,2016 年日 本能源自给率仅 8%,韩国能源自给率仅 18%,能源安全问题备受关注, 也是其大力发展氢能源的根本原因。2)中国能源自给率维持在 80%以上, 但中国能源结构属于“多煤少油缺气”,近年来,原油依存度逐年攀升, 2018 年中国原油净进口量 4.6 亿吨,原油对外依存度达 70.83%。考虑石 油消费以交通为主,因此现阶段中国发展燃料电池车的需求更为紧迫。

从碳排放来看,2017 年中国碳排放达 92 亿吨 CO2,占全球碳排放的 28%, 温室效应的背景下,2016 年 175 个国家签署《巴黎协定》,主要目标是将 本世纪平均气温上升幅度控制在 2 摄氏度,考虑全球二氧化碳排放以能源 系统为主,碳排放高的国家发展燃料电池的动力更足。

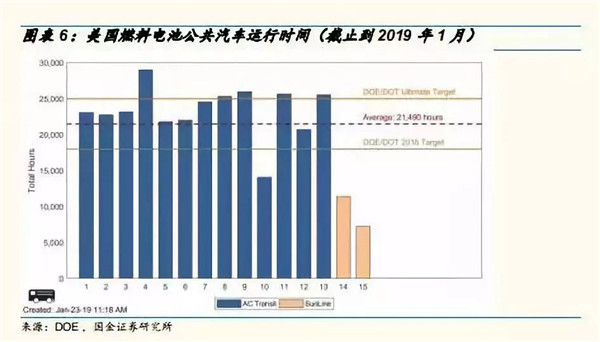

燃料电池产业链技术进步,交通应用达到产业化条件。目前燃料电池汽车 在速度、加速时间和续航均满足日常使用,商业化瓶颈主要是在耐久性、 低温启动和铂金需求方面,目前电堆性能达到商业化需求。

耐久性,乘用车领域,丰田轿车用电堆寿命超 5000h;商用车领域, 美国和伦敦均有使用石墨板的燃料电池巴士运营时间超过 3 万小时, 电堆没有大的维修或者更换。低温性能,可以应对全球绝大部分地区和气候,实现-30℃启动。燃料电池汽车驾驶性能媲美传统汽油车。以乘用车为例,续航在 500km 以上,氢气加满时间为 3 分钟,百公里加速在 10 秒左右。

2.燃料电池出货量稳步增长,燃料电池车发展迅猛

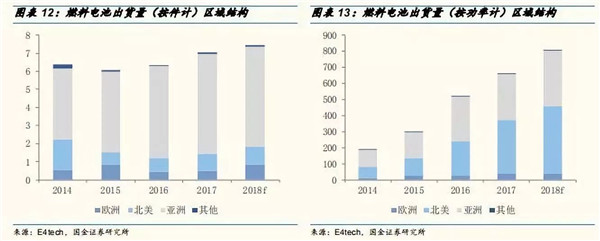

2018 年全球燃料电池出货量(按件计)达 7.4 万套,同比增长 5%;出货 量(以功率计)达 803MW,同比增长 22%。从用途来看,以固定式燃料电池(主要应用于家用燃料电池、发电用燃料 电池)、交通用燃料电池(主要应用于燃料电池汽车)为主。交通用燃料电 池快速增长,2018 年出货量(以功率计)达 563MW,同增 29%。

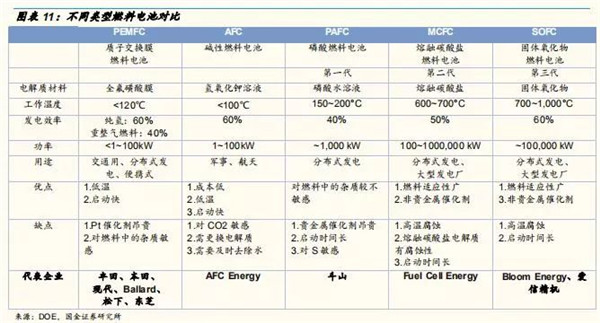

从类型来看,以 PEMFC 为主,占比达 73%,且维持快速增长,2018 年 出货量(以功率计)达 589MW,同增 73%。PEMFC 主要应用于燃料电 池汽车,2018 年 PEMFC 出货量(以功率计)中 475MW 来自于燃料电池 汽车,占比超 80%。

从区域来看,以北美、亚洲为主,2018 年北美出货量(以功率计)达 415MW,占比达 50%,同增 25%;亚洲出货量(以功率计)达 343MW, 占比达 43%,同增 20%。

根据 IEA 统计,2018 年全球燃料电池车保有量达 1.29 万辆,2018 年增速 达 80%,其中 46%在美国,23%在日本,14%在中国,大多数国家以乘用 车为主,中国以商用车为主。根据 H2station,目前日本运营中的加氢站数 量最多、达 110 座,德国加氢站达 74 座,美国达 69 座。

3.各国积极推广氢能源,远期市场规模超 2.5 万亿美元

氢能对各国意义重大,多国从顶层设计推动氢能源。其中中国将氢能写入 政府工作报告,日本将发展氢能视为国策,韩国将氢能源定位为三大战略投资领域之一。各国均积极发展氢能源并制定了相应的路线图,其中韩国、欧洲规划亮眼, 韩国计划 2040 年国内累计燃料电池车销量达 290 万辆,加氢站达 1200 座;欧洲计划 2050 年燃料电池车保有量超 5300 万辆,2040 年加氢站达 15000 座。除燃料电池车外,日本、韩国、欧洲等国在路线图中还制定了 家用燃料电池、燃料电池发电的规划。

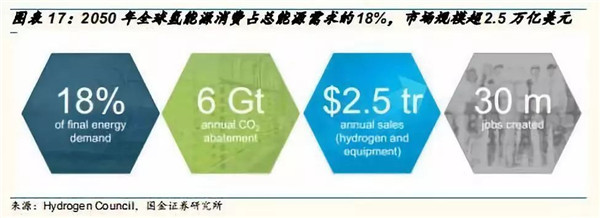

根据国际氢能委员会的预测,到 2050 年全球氢能源消费占总能源需求的 18%,氢能源及应用年均市场规模超 2.5 万亿美元(考虑相关产品如燃料 电池车市场规模超 4 万亿美元)。

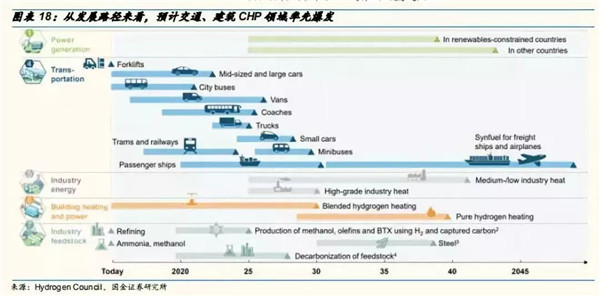

从下游应用来看,发电、交通、工业能源、工业原料、建筑 CHP 领域将是 未来的重点,其中交通、建筑 CHP 率先爆发,2025 年后发电、工业能源 等领域逐步发力。

预计 2030 年全球运营中的燃料电池车约 1000~1500 万辆,2050 年燃 料电池车达 4 亿辆(约占 25%),燃料电池卡车达 500 万辆(约占 30%),燃料电池公交车达 1500 万辆(约占 25%),约占各自领域的 20%~25%。预计 2030 年全球 10%的用户使用 CHP 设备(混合气),2050 年全球 8%的用户使用 CHP 设备(纯氢气)。

三、中国拥抱氢能产业,当前阶段如同 2011-2012 年锂电池

中国燃料电池产业目前与 2012 年锂电池极为相似,政策自上而下支持, 技术达到产业化条件,产业链国产化进程开启,企业加快布局速度,资本 市场投融资热度持续上升。中国燃料电池产业处于上行通道起点,燃料电 池万亿级产业拉开序幕。

1.国家政策循序渐进,地方政府积极推动

中国对于燃料电池发展支持处于循序渐进状态,我国从 2001 年就确立了 “863 计划电动汽车重大专项”项目, 确定三纵三横战略, 以纯电动、混合 电动和燃料电池汽车为三纵,以多能源动力总成控制、驱动电机和动力蓄 电池为三横。近期随着燃料电池产业发展逐渐成熟,中国在燃料电池领域 的规划纲要和战略定调已经出现苗头,支持力度逐渐加大,政策从产业规 划、发展路线和补贴扶持全方位支持燃料电池产业发展。

产业规划:2016 年 11 月 29 日,《“十三五”国家战略性新兴产业发展规划》 提出系统推进燃料电池汽车研发和产业化。加强燃料电池基础材料与过程 机理研究,推动高性能低成本燃料电池材料和系统关键部件研发。加快提 升燃料电池堆系统可靠性和工程化水平,完善相关技术标准。推动车载储 氢系统以及氢制备、储运和加注技术发展,推进加氢站建设。到 2020 年, 实现燃料电池汽车批量生产和规模化示范应用。2019 年 7 月 16 日,发改 委发言人表示发改委将统筹规划氢能开发布局。

发展路线:2016 年 10 月,汽车工程年会发布的《节能与新能源汽车技术 路线图》中指出,到 2020 年燃料电池汽车在公共服务领域的示范应用要 达到 5000 辆的规模;到 2025 年,实现氢燃料电池汽车的推广应用,规模 达到 5 万辆;到 2030 年, 实现氢燃料电池汽车的大规模推广应用,氢燃 料电池汽车规模超过1百万辆。2019 政府工作报告提出推动加氢设施发展。

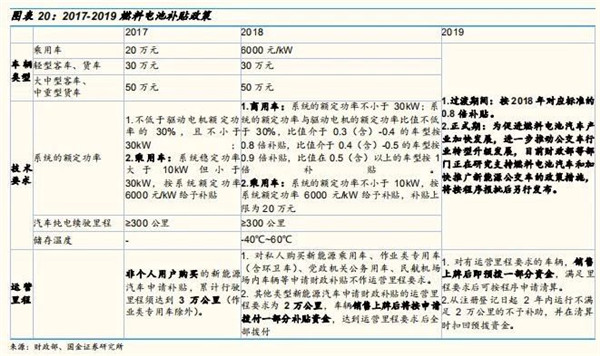

补贴扶持:2016 年 12 月 30 日财政部、科技部、工业和信息化部和发改 委发布的《新能源汽车推广补贴方案及产品技术要求》中规定除燃料电池 汽车外,各类车型 2019-2020 年中央及地方补贴标准和上限,在现行标准 基础上退坡 20%,对燃料电池汽车补贴延续至 2020 年不退坡,对于燃料 电池乘用车,给予 20 万元/辆补贴;对于燃料电池小型货车、客车,给予 30 万/辆补贴;对于燃料电池大中型客车,中重型货车,给予 50 万/辆补贴。2018 年发布《关于调整完善新能源汽车推广应用财政补贴政策的通知》, 燃料电池汽车补贴基本保持不变,并明确加氢站建设和运营补贴支持。2019 年过渡期燃料电池汽车补贴退坡 20%,正式期补贴政策将另行公布。

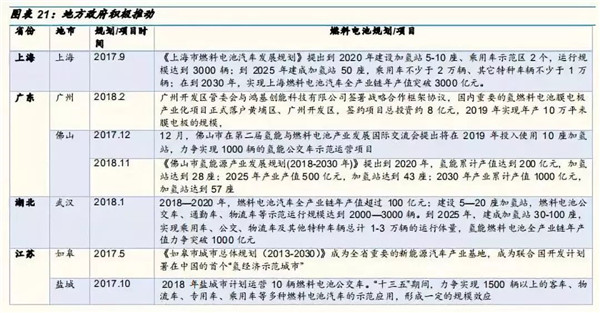

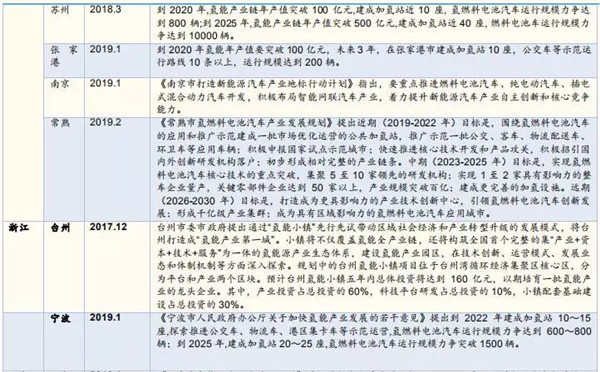

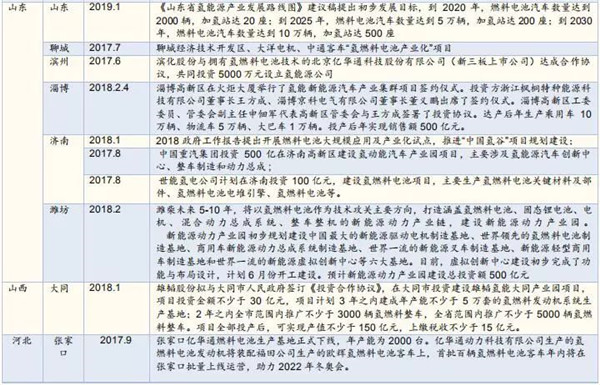

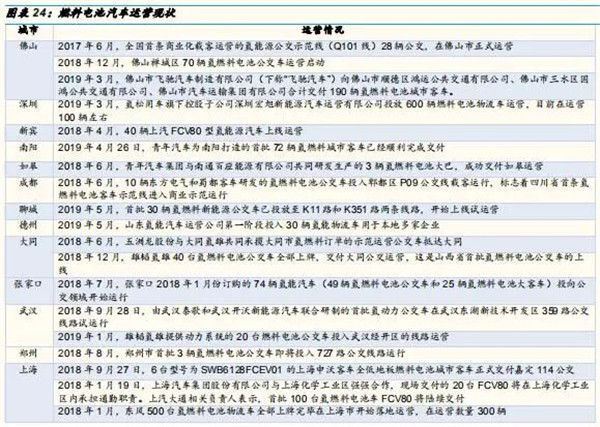

地方政府中,富氢优势、弃电较多或者产业领先为代表的地区重视燃料电池发展。多地市兴建氢能产业园区,氢能小镇和产业集群等,推动燃料电 池公交、物流车示范运营,截至目前超过 20 地市明确推动氢燃料电池产业 发展。目前仅上海、武汉、山东、苏州、张家口、佛山、盐城和大同等地 规划显示,到 2020 年燃料电池汽车数量将超过 2 万辆,加氢站超过 130 座。

2.发展路径明确,示范运营打通商业模式

中国燃料电池汽车发展路径明确:前期通过商用车发展,规模化降低燃料 电池和氢气成本,同时带动加氢站配套设施建设,后续拓展到私人用车领 域。优先发展商用车的原因在于:一方面公共交通的平均成本低,而且能 够起到良好的社会推广效果,形成规模后带动燃料电池成本和氢气成本下 降;另一方面商用车行驶在固定的线路上且车辆集中,建设配套的加氢站 比较容易。当加氢站数量增加、氢气和燃料电池成本降低时,又会支撑更多燃料电池汽车。

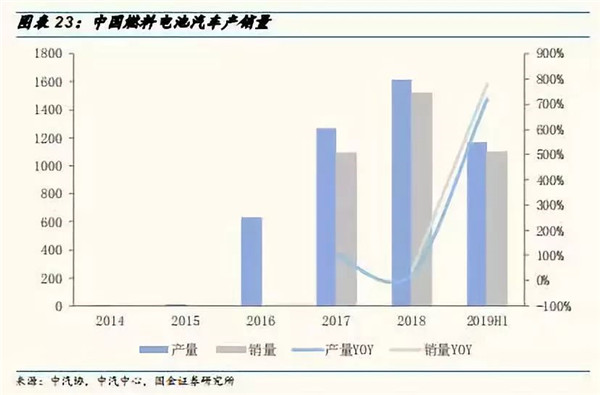

2017 年,国内燃料电池汽车产量首度破千,达到 1272 辆,2018 年再上新 高,产销均达到 1527 辆,同比增长 20%。2019 年,燃料电池产业步入规 模发展的快车道。7 月 10 日下午,中汽协公布今年 6 月整车产销数据,燃 料电池汽车产销分别完成 508 辆和 484 辆,比上年同期分别增长 9.8 倍和 14.6 倍。1-6 月,燃料电池汽车产销分别完成 1170 辆和 1102 辆,比上年同期分别增长 7.2 倍和 7.8 倍。

截止目前投入运营车辆约 1130 辆,其中公交 560 辆左右,物流车约 430 辆,轻客 140 辆。其中,燃料电池物流车在上海已经商业化运营超过 1 年 时间,目前在运营数量达到 300 辆左右(加氢站限制),运营里程超过 1000 万 km,用户包括京东、申通快递、盒马鲜生、宜家等物流用户。

3.产业链雏形初显,传统巨头纷纷加入氢能领域

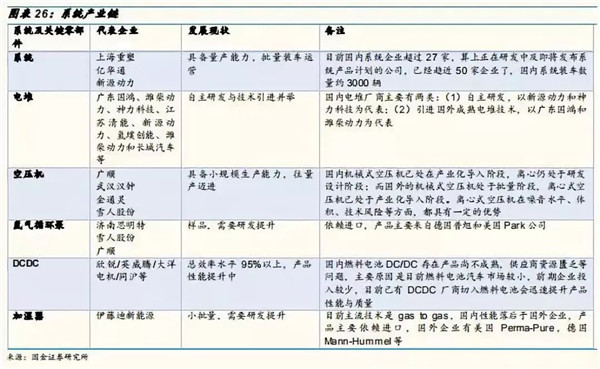

中国燃料电池产业国产化程度快速提升,电堆产业链国产化程度达到 50%, 系统关键零部件国产化程度达到 70%左右,其他核心零部件也处于快速追 赶进程。

电堆产业链国产环节:(1)电堆,商用车电堆,广东国鸿和潍柴动力分别 引进巴拉德 9ssl 电堆和 LCS 电堆技术,商用车电堆通过技术引进方式,短 期与国际领先水平持平;乘用车电堆,新源动力在东京燃料电池展上展出 的电堆体积功率密度突破 3.3kW/L,低温-30℃启动,性能上可以媲美丰田 Mirai 电堆。(2)膜电极,苏州擎动自主研发的“卷对卷直接涂布法”膜电极 生产线于 2 月 23 日正式投产,广州鸿基核心技术成员拥有多年知名燃料电 池公司工作经历,在膜电极研发和产业化生产上具备丰富成功经验。(3) 双极板,石墨双极板方面,中国一直有较多企业可以提供,金属板方面, 上海治臻已经开发了多款量产金属双极板。

系统国产环节:(1)系统集成,国内系统集成独角兽上海重塑装车量近千 台,系统企业数量逐年增多;(2)空压机,雪人股份并购基金收购瑞典 SRM,拥有了全球领先的空压机技术;其他企业汉钟精机和广顺新能源等 也自主研发出燃料电池空压机;(3)DCDC,国内自主提供,性能快速提 升;(4)电堆,国内企业自主提供电堆,技术或是自主或是引进吸收。

储氢瓶环节:目前国内储氢瓶重点发展 III 型瓶,国内储氢瓶企业可以量产 销售 35MPa 储氢瓶,技术和产品均成熟;70MPa 储氢瓶具备研发能力, 目前处于推广初期。代表企业有富瑞氢能、北京科泰克、北京天海、沈阳 斯林达和中材科技等。

传统巨头企业也纷纷加入氢能领域。超过 41 家 OEM 厂参与燃料电池汽车 研发推广,2018 年共有 86 款车型进入推广目录,产品主要是商用车。发 展燃料电池的乘用车企业,包括上汽、长城、一汽、广汽和吉利等;商用 车企,包括宇通、中通、苏州金龙、亚星客车、一汽解放、北汽福田、东 风特专、佛山飞驰、大运等。发动机企业中,潍柴、玉柴发力燃料电池发 动机;能源巨头中,中石化中石油、国家能源集团布局加氢站领域。

4.中国燃料电池相关企业

国鸿氢能

国鸿氢能是国内最强的燃料电池电堆供应商,国鸿氢能于 2016 年 5 月引 进加拿大巴拉德签署引进 9SSL 电堆生产线技术,并在国内建设年生产 2 万台电堆(30 万 kW)和 5000 套系统的生产线,生产线于 2017 年 6 月正 式投产。9SSL 系列燃料电池电堆是为交通领域设计的液冷式电堆产品,能够满足 车用车载动态特性要求。它具有良好的单电池均一性,工作寿命超过 2 万 h,最长运营寿命超过 3.5 万 h。通过技术上的消化吸收再优化和应用上的长时间大规模验证,国鸿氢能已 成为国内最全面的燃料电池系统供应商,形成从 30kW 到 120kW 的系列产 品,零部件国产化率达到 90%。目前已有 2,000 多辆装载国鸿产品的商用 车交付使用,总运营距离超过 700 万公里;国鸿备用电源示范基站已稳定 运行超过两年,正在进行 100 个基站的推广;与南方电网合作的大功率应 急电源车已经交付,并多次参加抗灾和承担珠海航展等重要活动的保供电 任务;与行业龙头合作研发的氢燃料电池动力机车和氢燃料电池动力船舶 已取得一定的阶段性成果。国鸿氢能已在城市公交、物流配送、备用电源 等领域完成多个具有示范意义的规模应用案例。

上海重塑

重塑科技成立于 2014 年,专注于燃料电池系统的研发、制造和相关工程 服务, 5 年时间公司成为国内最大的商用车燃料电池系统公司之一,公司 一期产能 5000 台/年,二期产能可达 20000 台/年。公司 CAVEN 系列燃料电池发动机有 32/46/80kW 功率产品,可以做到零 下 30℃启动,完成车用振动等级、IP67,产品广泛应用于轻、中、重型商 用车领域。公司已为全国四十余家汽车企业提供了燃料电池系统产品及工 程服务, 用户包括一汽解放、东风、宇通、中通等国内一线商用车企,累 计已配套超过 40 款 燃料电池车型,是国内开发燃料电池车型及配套应用 最多的企业之一。目前搭载重塑科技 CAVEN 系列燃料电池系统车辆超过 1500 辆,大部分车辆已经投入商业化运营,搭载公司系统的车辆运营里程 累计超过 1000 万 km。2018 年公司燃料电池系统市占率 50%。

亿华通

公司专注于氢燃料电池发动机系统研发及产业化,致力于成为世界领先的 氢燃料电池发动机供应商。公司主营产品包括氢燃料电池发动机与燃料电 池电堆,产品目前主要应用于客车、物流车等商用车型,公司与国内知名 的商用车企业宇通客车、北汽福田、中通客车、苏州金龙以及申龙客车等 建立了深入的合作关系。搭载公司发动机的燃料电池客车先后在北京、张 家口、郑州、上海、苏州等地上线运营,2018 年度,亿华通共计实现燃料 电池发动机系统销售 303 套,实现主营业务收入 36,833.69 万元。公司燃料电池发动机系统主要覆盖 30kW 和 60kW 系列,目前已经进入商 业化量产阶段。发行人最新一代产品采用国产自主研发电堆,实现零下 30°C 低温启动、零下 40°C 低温存储;具有高能量转换率、低噪音、低故 障的特点;高度集成化、模块化设计,节省空间的同时降低维护成本;响 应速度快,可实现快速、无损伤启动和关机。

捷氢科技

上汽是国内最早从事燃料电池研发和产业化的汽车集团,为了加快氢燃料 电池产业化布局,2018 年 6 月 27 日成立上海捷氢科技有限公司。上海捷氢科技自主研发的 300 型大功率燃料电池电堆和系统 P360 是新一代车用质子交换膜燃料电池系统,其电堆峰值功率可达 115kW,功率密度达 3.1kW/L,寿命达 5000 小时, 具有一体化集成、高功率密度、高耐久性、 高可靠性和强环境适应性等优点。捷氢科技的燃料电池产品已成功应用于整车领域:(1)2016 年,上汽荣威 950 燃料电池轿车,搭载捷氢科技 P240 燃料电池系统,累计销量 50 台, 累计里程 500,000 公里,国内唯一一款完成公告、销售和上牌的燃料电池 乘用车;(2)2017 年,上汽大通 FCV80 燃料电池轻客,搭载捷氢科技 P230 燃料电池系统,累计销量 400 辆。目前,在辽宁省抚顺市运行的 40 辆 FCV80 累计行驶里程已达 1,250,000km,单车运行里程约 31,300km;(3)2018 年,已在嘉定交付 6 辆申沃燃料电池公交车,搭载捷氢科技 P260 燃料电池系统,累计行驶里程已达 78,000km,单车平均运行里程约 13,000km。

四、日本:技术领先、政府支持、乘用车为主的商业模式或待商榷

日本政府将氢能作为新一代能源战略的主体,持续多年推广氢燃料电池。 在政策上,日本将氢能上升为国家战略,规划路线清晰,补贴扶持力度大;在推动路径上,日本从汽车和热电联产等领域推动氢能发展,丰田 Mirai 和 本田 Clarity 是全世界最先进的燃料电池乘用车,ENE-Farm 热电联产效率 高达 97%;此外,日本重视加氢站基础设施建设,目前加氢站达 110 座。

1.氢能上升为国家战略,推广路线清晰

日本氢能发展初期主要集中于项目研发和示范研究,技术成熟后着重于产 业推广,并且在产业发展、补贴扶持和长期战略方面均有清晰规划。

长期战略:2013 年 5 月,安倍政府发布《日本再复兴战略》,将发展 氢能提升为国策,并启动加氢站建设前期工作。2014 年 6 月,日本内 阁修订了该战略,提出建设氢能社会。2017 年,能源部发布《氢能基 本战略》。2018 年 7 月,日本发布《第五期能源基本计划》,包括 2050 年长期能源供需展望,明确提出“从根本上落实氢能社会”。

产业推广:1)大力发展分布式家用燃料电池 CHP 系统(ENEFARM);2)大力发展燃料电池车;3)建立全球氢气供应链,引进氢 能发电;4)促进可再生能源制氢技术发展;5)2020 年东京奥运会展 示“氢能源社会”;6)加强国际合作,2019 年借助 G20 峰会展示先进 的燃料电池技术。

补贴扶持:日本政府为每辆燃料电池车提供至少 200 万日元的补贴, 购买 Ene-Farm 的企业或个人提供大约 10%~20%的费用减免,加氢 站最高可以获得相当于投资成本 50%的政府资金补贴。

2.乘用车与 CHP 商用化全球领先

日本燃料电池商业化应用处于全世界领先地位,加氢站基础设施全世界相 对来说最完善。丰田燃料电池汽车性能与推广数量上居世界前列,日本家 用燃料电池热电联产系统数量超过 30 万套,日本加氢站超过 110 座。

(1)汽车领域

乘用车:截止 2018 年,日本燃料电池车保有量达 2926 台,燃料电池车与 电动车价差约 300 万日元;日本计划 2020 年燃料电池车保有量达 4 万台, 价差降至 180 万日元;2025 年燃料电池乘用车保有量达 20 万辆,价差降 至 70 万日元;2030 年燃料电池乘用车保有量达 80 万辆。商用车:1)2018 年日本燃料电池公交车保有量为 18 台,售价为 10500 万日元,日本计划 2020 年燃料电池公交车为 100 台,售价降至 5250 万日 元,2030 年燃料电池公交车达 1200 辆左右。2)2018 年日本燃料电池叉 车保有量为 150 台,计划 2020/2030 年燃料电池叉车达 500/10000 台。

(2)热电联产领域

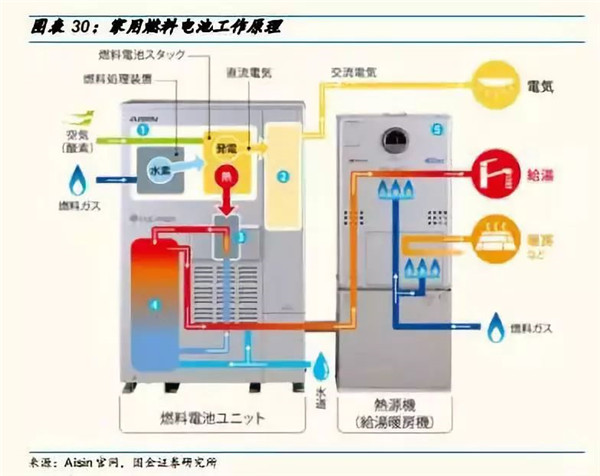

家庭用分布式热电联产系统(CHP),通过利用一次能源发电,并利用发电 过程产生的余热供应暖气和热水,整体能源效率可达 90%以上。

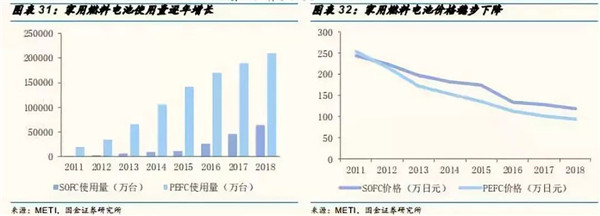

日本自 2005 年以来,部署家庭用分布式氢燃料电池 ENE-FARM 项目,截 止 2019 年 4 月初,ENE-FARM 部署量达 305,000 套。ENE- FARM 主要 的产品可分为 PEMFC 型(质子交换膜燃料电池)和 SOFC 型(固体氧化 物燃料电池),目前销售以价格更低的 PEMFC 为主。2009 年,ENEFARM 系统售价 303 万日元,,2018 年 PEMFC 售价为 94 万日元/台, SOFC 售价为 119 万日元/台,售价大幅下降。 日本计划 2020 年部署 140 万台家用燃料电池热电联产,届时全面取消补 贴,预期 PEMFC-CHP 售价为 80 万日元/台,SOFC-CHP 售价为 100 万 日元/台,投资回收期为 7-8 年;2030 年 530 万台家用燃料电池投入使用, 投资回收期为 5 年。

(3)加氢站

加氢站:日本是全球加氢站最多的国家,截止 2018 年 12 月,日本已建成 100 个加氢站。计划 2020 年建立 160 个加氢站,2025 年建立 320 个加氢 站,2030 年建成 900 个加氢站。加氢站建设运营成本快速下降,2013 年 加氢站建设成本达 4.6 亿日元,运营成本为 0.45 亿日元;2016 年加氢站 建设成本达 3.5 亿日元,运营成本为 0.34 亿日元,计划到 2025 年建设成 本、运营成本大幅下降,建设成本为 2 亿日元,运营成本为 0.15 亿日元, 其中压缩机、储压机伴随规模效应成本快速下行。

(4)发电远期实现商业化

日本预计 2030 年氢能发电达到商业化,确立氢能、电力、热力三足鼎立 的二次能源结构,燃料电池发电成本为 17 日元/kWh,预计 2030 年将形成 30 万吨氢燃料供给能力,全部用于发电相当于 1GW 装机容量。长期目标 发电成本将降至液化天然气发电成本(12 日元/ kWh),预计日本将形成 500-1000 万吨氢燃料供给能力,全部用于发电相当于 15-30GW 装机容量。

3.日本燃料电池产业链成熟,车企形成自给供应链体系

日本燃料电池产业链成熟,电堆、系统、整车和氢气制储运所有环节基本 都有本土供应商,丰田和本田等企业持续投入多年,形成闭环供应链体系。

4.日本燃料电池相关企业

丰田

丰田早在 1992 年就开始研究氢燃料电池汽车,当时起名为 FCHV。在 2002 年,丰田制造出了第四代 FCHV-4 的试验车,直到 2008 年,推出了 FCHV-adv 系列。经过十多年的积累,在 2014 年 12 月 15 日,丰田 Mirai 正式发售。2015 年 10 月 28 日,雷克萨斯推出 LF-FC 旗舰概念车型。2019 年 7 月,雷克萨斯旗舰轿车 LS 氢燃料电池车型曝光。Mirai 是丰田首款大批量生产的燃料电池车,售价为 723 万日元,补贴后 价格约 521 万日元。当下 Mirai 年产能 3000 辆,丰田计划将在 2020 年把 燃料电池车的生产能力提高至每月 3000 辆,是目前的 10 倍以上。截止 2019 年 6 月,丰田 Mirai 累计销量达到 9000 辆。根据《2030 年里程碑》, 丰田规划 2030 年丰田力争在全球实现年销 550 万辆以上的电动化汽车, 其中零排放的纯电动及燃料电池车型力争年销量达到 100 万辆以上,另外 450 万辆将是混动和插电式混动汽车。

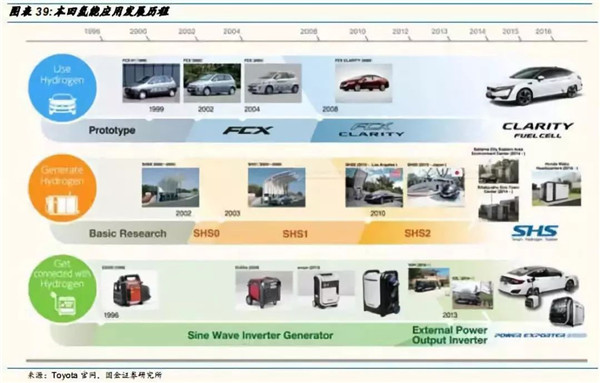

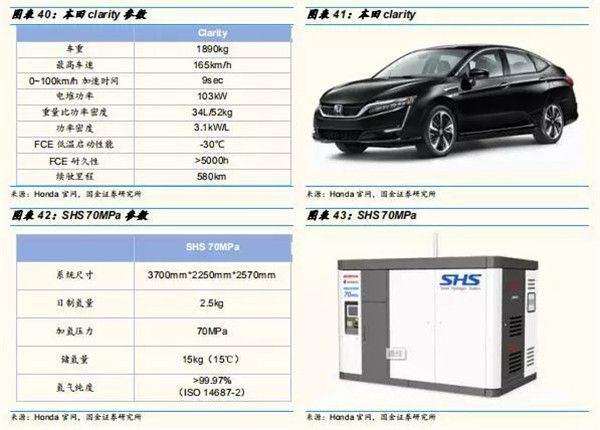

本田

本田致力于推进氢能应用,主要成就包括燃料电池车、小型加氢站和外供 电模块。燃料电池车:本田早在 1999 年就在东京车展展示过 FCX 燃料电池汽车, 2008 年推出第二代 FCX Clarity,因为产业尚不成熟,该车型于 2014 年停 产;2016 年 12 月本田推出量产车型 Clarity,售价为 766 万日元。Clarity 加氢时间约为 3 分钟,JC08 工况测试下的续航里程可以达到 750km,所 搭载的电机最大功率为 177 马力(130kW),燃料电池的功率为 103kW。小型加氢站:2002 年本田开始在美国进行小型加氢站的概念验证实验。2014 年,本田开发了世界首座小型加氢站(SHS),并在 2015 年开启商 业运营。2018 年本田开始接受 SHS 的订单,本田旨在通过在没有加氢站 的地区出售 SHS 推动日本氢能社会建设。2018 年新款 SHS 日制氢量为 2.5kg,加氢压力为 70MPa,尺寸仅为 3700mm*2250mm*2570mm。外供电模块:本田的 Power Exporter 9000 可将 Clarity 的燃料电池电力转 换为家用电力,可为普通家庭供电 7 天。其本质是一个逆变器,将车上燃 料电池产生的高压电直流电转换为方便用户使用的稳定低压交流电。

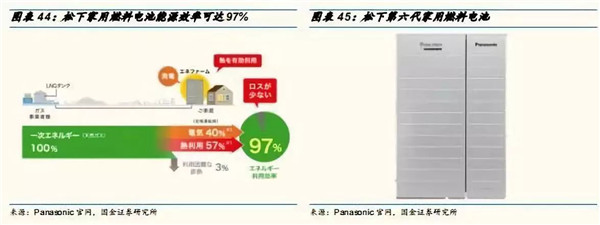

松下:PEMFC 型家用燃料电池龙头

公司成立于 1918 年,日本最大、全球第二大的电机厂商,全球著名电子 产品制造商,2018 年营收达 80000 亿日元(折合 4700 亿人民币)。松下和东京燃气公司自 1999 年开启家用燃料电池基础技术开发,2009 年 推出第一代家用燃料电池,2019 年发布第六代家用燃料电池,燃料为天然 气或液化石油气,输出最大功率为 700W,类型为 PEMFC,综合效率达 97%(发电效率 40%,热利用效率 57%),每台家用燃料电池每年可减少 碳排放 1.4 万吨,产品寿命达 12 年。截止 2018 年松下累计销售 15 万台 家用燃料电池。

东芝:PEMFC 型燃料电池翘楚

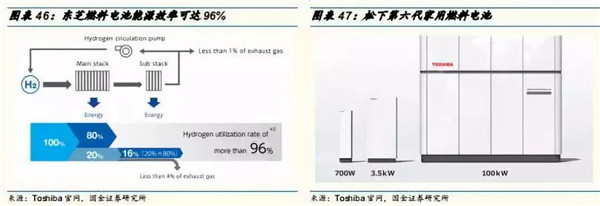

公司成立于 1875 年,是日本最大的半导体制造商和第二大电机制造商, 2018 年营收达 39000 亿日元(折合 2300 亿人民币)。东芝的燃料电池共有三款产品,分别为 700W(用于 Ene-Farm 系统)、 2.5kW 和 100kW,类型为 PEMFC 产品,发电效率超 50%,耐用性长达 8 万小时(10 年)。2017 年东芝停止家用燃料电池生产。2015 年东芝启动 H2One 示范运营,目前已在多地运营,H2One 是一个基 于可再生能源的独立能源供应系统,具体而言是利用可再生能源产生的电 力用于电解水制氢,再储存在储罐中利用燃料电池产生电力和热水。

爱信精机:不多的 SOFC 发电供应商

公司成立于 1965 年,是全球知名的汽车零配件生产商,2017 年营收达 3900 亿日元(折合 230 亿人民币)。公司家用燃料电池产品燃料为天然气或液化石油气,输出最大功率为 700W,类型为 SOFC,综合效率达 87%(发电效率 52%,热利用效率 35%),每台家用燃料电池每年可减少碳排放 1.5 万吨,产品寿命达 12 年。

五、韩国:激进的燃料电池新玩家

韩国政府大力支持燃料电池技术,保持长期研发,早在 2003 年就将氢能 定位于韩国政府“21 世纪前沿科学计划”的主攻技术领域之一,并且重视燃 料电池汽车与发电系统的推广。2019 年 1 月韩国总统文在寅在蔚山市政府 大楼发布“氢能经济发展路线图”,宣布韩国将大力发展氢能产业,引领全球 氢能市场发展。

1.政府支持力度大、补贴高

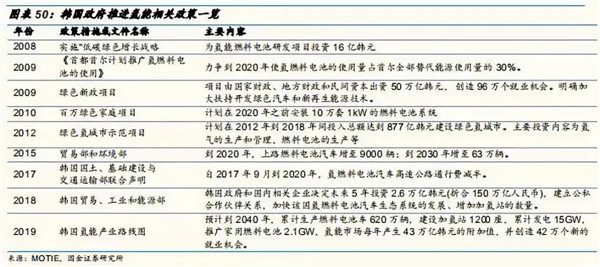

韩国政府在发展氢能方面着重于应用推广,并且给予丰厚补贴,远期规划 汽车产量、加氢站数量均位于全球前列。

应用推广:韩国政府出台《首都首尔计划推广氢燃料电池的使用》、 《百万绿色家庭项目》、《绿色氢城市示范项目》等应用项目,推广氢 能产业发展。

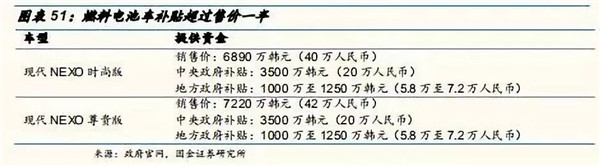

补贴支持:韩国燃料电池汽车补贴比例超过售价的 60%,加氢站补贴 达建设费用的的 50%(上限 15 亿韩元,折合 880 万人民币)。

氢能规划:《氢能经济发展路线图》规划到 2025 年打造年产量达 10 万 辆燃料电池汽车的生产体系,氢燃料电池汽车售价有望降至目前的一 半,为 3000 万韩元(约合人民币 18.9 万元)左右;到 2040 年氢燃 料电池汽车累计产量增至 620 万辆,加氢站从现有的 14 个增至 1200 个。

2.大力发展汽车与发电,规划雄心勃勃

韩国燃料电池商业化应用快速发展,发电站装机量全球领先,燃料电池运 营车辆达到千台级规模,加氢站数量目前较少,但是远期规划巨大。

(1)汽车领域

根据 IEA,韩国燃料电池汽车达到 900 辆;韩国计划 2022 年燃料电池车 累计产量达 8.1 万辆,其中 6.7 万辆供国内需求;2040 年燃料电池车累计 产量达 620 万辆,其中 290 万辆供国内需求,330 万辆出口其他国家。乘用车:计划 2022 年累计产量达 7.9 万辆,6.5 万辆供国内需求;2040 年 乘用车累计产量达 590 万辆,275 万辆供国内需求;预计年产 3.5 万辆时 燃料成本降至 5000 万韩元(折合 31 万人民币),年产 10 万辆成本降至传 统汽车水平(3000 万韩元,折合 18.9 万人民币)。

(2)加氢站

加氢站:韩国目前加氢站 26 座,韩国计划 2022 年建成加氢站 310 座, 2040 年建成加氢站 1200 座。建设初期加氢站补贴达建设费用的的 50% (上限 15 亿韩元,折合 880 万人民币)。

(3)发电领域

截止 2018 年韩国发电用燃料电池达 41 个(307MW),计划 2022 年累计 生产发电用燃料电池 1.5GW,其中 1GW 供国内需求,安装费用降至 380 万韩元/kW(折合 2.2 万人民币/kW),发电成本降至 224 韩元/kWh(折合 1.3 人民币/kWh);2040 年生产发电用燃料电池 15GW,其中国内装机量达 8GW,安装费用降至 157 万韩元/kW(折合 9 千人民币/kW),发电成本 降至 131 韩元/kWh(折合 0.76 人民币/kWh)。

截止 2018 年韩国普及家用燃料电池 7167 个(7MW),计划 2022 年家用燃 料电池累计产量 50MW,2040 年家用燃料电池累计产量达 2.1GW、普及 家庭数达 94 万户。

3.韩国燃料电池产业链完善,巨头纷纷入局

韩国燃料电池产业链发展完善,绝大部分环节均有国内供应商,并且以现 代为首的。韩国巨头企业纷纷入局燃料电池。现代布局整车、系统、电堆 和双极板,形成自给供应链,三星在膜电极领域积累深厚,专利数量位居 世界前列;浦项制铁切入金属双极板;ILJIN Composite 开发了超轻复合氢 气罐,采用碳纤维复合材料以及增强纳米复合材料内衬。

4.韩国燃料电池相关企业

现代:燃料电池汽车龙头企业

2013 年现代推出 Tucson FCEV,为全球首款大规模量产的燃料电池车, 2018 年现代在 CES 展上公布了第四代燃料电池汽车 NEXO,其续航里程 达到 370 英里(595 公里),动力系统输出功率达 161 匹,最大扭矩 394 牛米,与燃油版途胜相当。2018-2019H1,NEXO 销量分别为 727/1546 台。现代现有燃料电池车产能为 3000 辆,2018 年 12 月现代发布《燃料电池 电动车 2030 展望》,计划公司及其供应商 2030 年前投资 7.6 万亿韩元 (折合 460 亿人民币)用于燃料电池系统研发及相关配套设施,到 2022 年拥有 4 万辆燃料电池车产量,2030 年拥有 70 万套燃料电池系统和 50 万 辆燃料电池车产量。

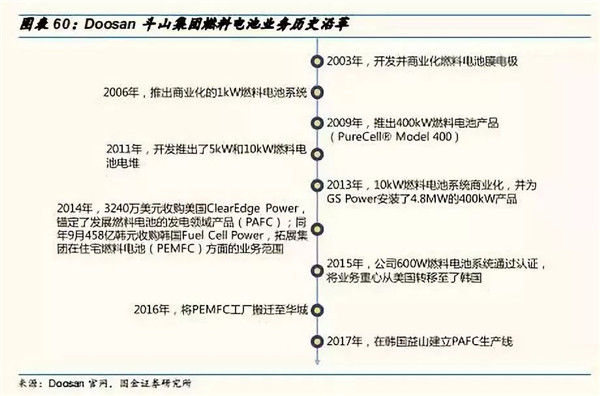

斗山:韩国燃料电池发电龙头,产品覆盖 PAFC、PEMFC 和 SOFC

斗山集团 Fuel Cell 以燃料电池技术为基础构建了从发电领域到住宅领域的 全套产品生产线,主要产品包括发电用燃料电池、建筑物用燃料电池和住 宅用燃料电池。公司 600W、1kW、5kW、10kW 燃料电池产品为质子交换膜燃料电池 (PEMFC),发电效率达 35%,热效率达 50%,供应给住宅、商业建 筑。公司 400kW 燃料电池(Pure Cell ®)产品为磷酸燃料电池(PAFC), 发电效率达 42%,热效率达 52%,供应给工业发电、商业建筑;全球 累计销售上百套产品,累计发电 20 亿 kWh。公司与英国 Ceres 签订合作许可协议,斗山将获得 Ceres 专有的 SteelCell SOFC 技术的系统级许可证,开发一个低碳的 5-20kW 电力系统。

韩国斗山集团(DOOSAN)目前是韩国最大的财团之一,成立于 1896 年, 旗下拥有斗山 Infracore、斗山重工业、斗山发动机、斗山产业开发等多家 子公司。斗山集团目前大力发展燃料电池业务,燃料电池年产能 126MW。2017 年 5 月,公司在韩国益山市完成韩国最大燃料电池厂建设,投资额 400 亿韩元(约 3600 万美元),年产能 144 台 440KW 的燃料电池。2018 年,燃料电池销售额首次超过了 1 万亿韩元(折合 58 亿人民币)。

六、美国:研发早、生产少、应用集中在加州

美国曾是领导世界燃料电池发展的主要国家,自 70 年代开始研发氢能,并 在小布什政府时期掀起了一轮燃料电池的投资高峰期,此后奥巴政府时期, 支持力度有所下降,近期特朗普政府对氢能发展持中立态度。当下加州是 全球燃料电池车推广最为成熟的地区,加氢站建设 63 座,乘用车保有量超 6500 辆。

1.长期保持研发,政党体制增添不确定性

美国氢能产业在 2002-2007 年期间受到举国重视,目前力度趋于平稳。小布什政府时期,美国引领全球氢能发展。国家战略上,美国先后发布 《2030 年及以后美国向氢经济转型的国家愿景》、《国家氢能路线图》;通 过《氢燃料电池开发计划》《能源政策法》、《国情咨文》等政策项目投入大 量资金开展氢能技术研发和示范活动;南加州和俄亥俄州给予燃料电池企 业相关税收优惠,购买燃料电池汽车和建设加氢站均可以得到一定额补贴。奥巴马政府时期对燃料电池支持力度有所下降。近期特朗普政府对氢能发 展持中立态度,除支持在美国增加煤炭使用量外,没有明确就任何其他替 代能源发表任何声明。美国政党体制的特点,实际上为氢能产业的发展增 添了不确定性。

政府长期支持研发:美国能源部(DOE)是领导氢能和燃料电池研发的官 方机构,1970 年由于能源自给项目失败,DOE 开始赞助氢能源研究项目。从能源部对氢能和燃料电池项目的投资金额来看,2003 年在布什总统发表 燃料电池开发计划以来,氢能和燃料电池投资在 2004-2010 年间经历了一 轮高峰,此后逐步回落趋于平稳,目前投入金额开始回升。

2.加州燃料电池汽车全球保有量最高,运营车辆远期规划达到 100 万辆

加州是美国燃料电池车推广最成熟地区。截止 2019 年 2 月,美国燃料电 池乘用车保有量超 6500 辆,是全球保有量最高的国家,从品牌来看,以 Mirai 为主,Mirai 销量超 5000 辆。美国燃料电池乘用车主要在加州运营, 加州运营的燃料电池公交车达 31 辆,规划中的燃料电池公交车 21 辆。全美在运营中的加氢站为 63 座。目前加州运营的加氢站达 40 座,规划中 的加氢站 24 座。

加州坚定推动燃料电池发展,单车补贴 5000 美金,远期规划巨大:2013 年加州州长通过加州第 8 号议案,计划每年投入 2000 万美元,支持 100 个加氢站建设。根据 CaFCP 的规划,加州 2030 年将建设 1000 座加氢站, 运营 100 万辆燃料电池车。补贴方面,美国已于 2017 年底终止了对燃料电池汽车的补贴,但是加州 政府提供燃料电池汽车 5000 美元的补助。

3.美国燃料电池产业链齐全

美国燃料电池产业链齐全,各环节参与企业包括整车企业、化工巨头、机 械设备领军企业和第三方燃料电池企业。质子交换膜领域,美国企业全球 领先,戈尔凭借出色性能,垄断全球绝大部分质子交换膜供应。

4.美国燃料电池相关企业

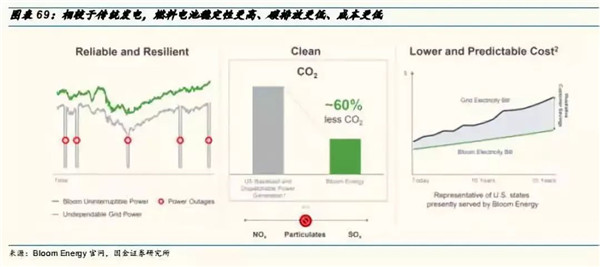

Bloom Energy:SOFC

公司成立于 2001 年,2018 年上市,主要产品为 SOFC(固体氧化物燃料 电池),公司标准配置为 250kW 燃料电池系统,通过任意数量的系统组合 可以提供数百 kW 到数十 MW 的燃料电池系统,下游客户包括沃尔玛、谷 歌、联邦快递等知名企业。2018 年公司营收达 3.76 亿美元,在手合同为 7.7 亿美元。公司瞄准商业和工业电力市场(全球市场规模超 1.6 万亿美元)。相较于传 统发电,公司燃料电池发电稳定性更高(可实现不间断的 24x7 恒定电源)、 碳排放更低、成本更低。相较于太阳能发电,燃料电池发电可节省 125 倍 空间。

Fuel cell Energy:MCFC 龙头

公司成立于 1969 年,1992 年上市,主营 MCFC(熔融碳酸盐燃料电池), 为客户提供交钥匙解决方案,包括项目的设计到安装和长期的运营维护, 主 要 产 品 包 括 SureSource 1500™ ( 1.4MW )、 SureSource3000™ (2.8MW)、SureSource4000™(3.7MW),适用于污水处理厂、制造厂、大学、公园、数据中心等场景,全球 SureSource3000™覆盖三大洲,在 全球 50 个地区的 100 家工厂生产电力超 800 万 kWh,是 MCFC 的绝对龙 头。2018 年公司营收为 0.89 亿美元,公司在手合同达 12 亿美元。公司瞄准未来 1800 亿美元燃料电池发电市场,公司 SureSource 发电厂发 电效率达 47%~60%,是理想的分布式发电源,且占地面积小,10MW 燃 料电池发电厂仅需 1 英亩,太阳能发电占地需 395 英亩。

Plug Power:燃料电池叉车系统

公司成立于 1997 年,2002 年上市。公司主营燃料电池叉车,客户涵盖沃 尔玛、家乐福、亚马逊等知名公司,公司已交付 25000 台燃料电池叉车系 统(GenDrive),建设 80 座加氢站。2018 年公司营收达 1.75 亿美元,计 划 2022 年营收达 5 亿美元。公司瞄准全球 300 亿美元的叉车及配套设施市场,相较于电动叉车,公司 燃料电池叉车具备加氢快(仅需 2 分钟,大大降低停机时间)、效率高 (电动叉车电池充电有损耗,燃料电池始终维持额定功率)、节省空间等优 势。

Gore:质子交换膜

Gore 成立于 1958 年,营业收入超 30 亿美元。依托四氟乙烯(PTFE)技 术,公司生产出应用于医疗、纺织等行业的多款产品,公司销售遍布全球 25 个国家,同时在美国、德国、英国、中国和日本均设有生产工厂。1994 年依托在四氟乙烯(ePTFE)技术,开发了增强透气膜专利技术。主 要产品为:GORE-SELECT® 质子交换膜、GORE® PRIMEA® 膜电极组件。公司是质子交换膜领军企业,丰田 Mirai、本田 Clarity、现代 NEXO SUV 均选用公司的质子交换膜。基于 GORE-SELECT 质子交换膜制成的 GORE® PRIMEA®膜电极组件是第一款市售的膜电极组件。截止目前公司已生产数百万件膜电极组件,远超同业。

七、德国:稳步推进,商业应用与基础设施齐发展

德国燃料电池发展稳扎稳打,政府与产业界共同推动产业发展。政府重视 加氢站建设和燃料电池研发,鼓励燃料电池 CHP 应用发展;企业如奔驰、 宝马发力燃料电池乘用车等交通应用。

1.政府与产业资本合力推动,产业进入商业化探索期

德国专门成立了国家氢能与燃料电池技术组织(NOW-Gmbh)统筹氢能产 业发展。2006 年,NOW 启动了“ 国家氢和氢燃料电池技术创新计划 (NIP)”。通过 NIP 计划,共募集 14 亿欧元的专项资金,用于 2007- 2016 年的氢能项目开发。募集资金中的 7 亿欧元由德国政府出资,扶持 750 个相关项目,剩余资金则按项目合作制度由产业成员提供。2017 年, 氢和燃料电池技术的第二阶段计划(NIP2)开始实行。前期主要注重于解 决市场开拓的问题,建立相应的基础设施,为未来在氢气生产、运输、住 宅能源供应、工业应用、燃料电池特殊应用等各个领域中的基础持续提供 政策经济上的支持。从 2016 年到 2019 年,该计划提供近 2.5 亿欧元来支 持该领域的创新,预计 2016-2026 年共提供 14 亿欧元左右公共扶持资金的资助。

2.热电联产、汽车与列车应用全面开花,加氢站远期建设 1000 座

德国燃料电池应用目前处于商业探索期,乘用车、列车和热电联产均有推 广。推行燃料电池 CHP,单套装置最高补贴可达 2.8 万欧元,截止 2018 年 CHP 装机量达 2600 套。1)2008 年德国启动 callux 项目,计划在 2008- 2015 年投入 500 套燃料电池 CHP 装置,预算达 7500 万欧元。2)2016 年德国通过 kfW433 补助法案,用于补贴燃料电池 CHP,对满足性能要求 的 0.25kW~5kW 的燃料电池 CHP 装置补贴 6825~28200 欧元,其中固定 补贴为 5700 欧元,浮动补贴每 0.1KW 达 450 欧元,补贴最高可达成本的 40%。要求包括:①燃料电池系统总效率高于 82%,发电效率高于 32%, ②使用寿命达 10 年。

巨头车企开发燃料电池车型,开启小规模租赁运营。德国境内约有 500 辆 氢能源家用汽车。2017 年在德国汉堡和慕尼黑等地,已经有燃料电池轿车 在共享出租车的公司旗下提供租赁服务。宝马,奔驰,奥迪等汽车制造商 和供应商在氢能和燃料电池乘用车的开发也投入了大量的支持,纷纷推出 了自己的 FCV 概念车:1)德国奔驰公司推出了 B 级燃料电池车(B-Class F-cell),并于 2018 年推出了新款 FCV 版 GLC;2)宝马公司于 2010 年 推出概念车 1 系燃料电池混合动力车,2012 年展出概念车 i8 燃料电池车, 2015 年推出概念车 5 系燃料电池车;3)2016 年底特律车展上,奥迪推出 H-Tron Quattro 氢燃料电池汽车。示范运营燃料电池列车。2018 年 9 月 16 日,全球首列氢燃料电池驱动的 火车在德国北部的下萨克森州投入运营。由阿尔斯通制造的这款零排放短 途列车,德国计划 2021 年运营 14 辆燃料电池列车。当前德国加氢站建设进入高速发展阶段,目前德国加氢站数量超过美国, 成为全球拥有加氢基础设施第二多的国家。德国在运营加氢站数量达 74 座, 规划建设加氢站 26 座,计划于 2020 年建成 100 座,到 2025 年 400 座, 到 2030 年 1000 座。

3.德国燃料电池产业链完备,企业积累深厚

德国燃料电池产业链生态完备,基本可以自给自足,车企巨头奔驰、宝马 持续发力燃料电池汽车研发及产业化;Inhouse 专注于燃料电池热电联产;巴斯夫在膜电极及上游材料质子膜、催化剂领域积累深厚,西格里是全球 三大气体扩散层企业之一,普旭氢循环泵全球领先。

4.德国燃料电池相关企业

奔驰

奔驰自 20 世纪 80 年代开启燃料电池技术研发,1994 年推出全球第一款燃 料电池汽车 NECAR 1,续航里程达 130km,输出功率达 30kW,2009 年 公司推出 B 级燃料电池车,续航里程达 400km,输出功率达 100kW;2018 年推出 GLC F-CELL,是世界第一款燃料电池插电式混合动力车,是世界第一款燃料电池插电式混合动力车,燃料电池支持续航 478km,锂电 池支持续航 50km,氢气加注时间 3 分钟。

SFC Energy

公司成立于 2000 年,2006 年上市,是世界领先的移动能源解决方案和电 力管理公司,SFC 燃料电池为直接甲醇燃料电池,直接甲醇燃料电池为质 子交换膜燃料电池的一种,燃料为甲醇,公司目前已售出 4 万台燃料电池。公司 2018 年营收达 0.6 亿欧元(折合 4.77 亿元人民币),净利润为-517 欧元(折合-4000 元人民币)。

巴斯夫

巴斯夫(BASF)是全球最大的化工公司,被美国商业杂志《财富》评为 “全球最受赞赏化工公司”。巴斯夫在膜电极、质子交换膜和催化剂均有较深 积累,高温质子交换膜电极曾供应 Samsung、plug power、ultracell、丹 麦 SerEnergy 等客户。

Linde

公司成立于 1892 年,是全球领先的气体和工程集团。1)制氢:公司具备 100 余年制氢经验,是全球唯一一家利用自己的技术设计、拥有、运营氢 气工厂的公司,可以为客户提供规划、设计、建设氢气工厂的业务。2)运 氢:通过高压管车,液体氢气罐车以及管道多种供应方式供应氢气。3)加 氢站:公司在全球 15 个国家建设了 160 座加氢站,经验丰富。

H2 MOBILITY

公司成立于 2015 年,是德国最大的加氢站运营商,旨在在 2019 年末在德 国建设 100 座加氢站,长期目标为建设 400 座加氢站。由德国的 NIP 项目 和欧盟的 FCH JU 项目提供资金支持。由 Air Liquide,Daimler,Linde, OMV,Shell 和 Total 合资成立,并拥有宝马、本田、现代、丰田、大众以 及 NOW GmbH(德国国家氢能和燃料电池技术组织)的支持。

八、欧洲(不含德国):远期规划宏大,推广效果显著

1.联盟合作发展氢能,启动多个示范运营项目

欧洲于上世纪末开始关注燃料电池领域,2008 年成立氢能源和燃料电池联 盟(FCH-JU),通过联盟运作形式推动产业。FCH-JU 现阶段启动一系列 项目推动燃料电池公交车和燃料电池 CHP 发展,远期规划宏大,预计到 2050 年氢能市场规模达到 8200 亿欧元。

资金投入:在欧盟第七框架计划(FP7)的支持下,第一阶段计划于 2008-2013 年至少投资 9 亿欧元用于氢能和燃料电池发展, 在 EU Horizon 2020 的支持下,第二阶段计划 2014-2024 年为 FCH-JU项目 投入 7 亿欧元。

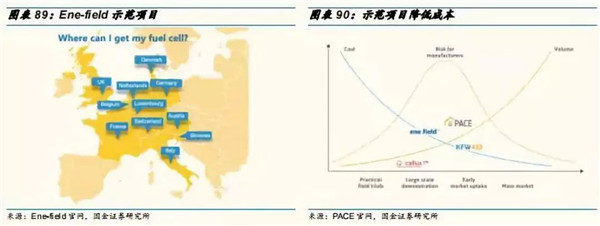

项目推广:1)2015、2016 年 FCH-JU 启动 H2ME1、H2ME2 项目, 计划向欧洲投入 1400 辆燃料电池车、49 座加氢站,2017、2018 年 FCH-JU 启动 JIVE、JIVE2 项目,拟于 2020 年前在欧洲 20 个城市部 署 300 辆燃料电池公交车。2)2012 年欧洲启动 Ene-field 示范项目推 广燃料电池 CHP,2016 年欧洲启动 PACE 示范项目推广燃料电池 CHP,计划 2016-2012 年间部署 2650 套燃料电池 CHP 装置,项目预 算达 9 千万欧元。

产业规划:2019 年 FCH-JU发布《欧洲氢能路线图》,预计到 2030 年 氢能可占最终能源需求的 6%,创造 1300 亿欧元的市场, 2050 年可 占最终能源需求的 24%,创造 8200 亿欧元(折合 6.4 万亿人民币) 的市场。预计 2050 年实现 4500 万辆燃料电池乘用车、650 万辆轻型 商用车、25 万辆燃料电池公交车、170 万辆燃料电池卡车、5500 燃料 电池列车的保有量。2040 年加氢站达 15000 座。

2.现状注重基础设施,规划大规模部署氢能与燃料电池

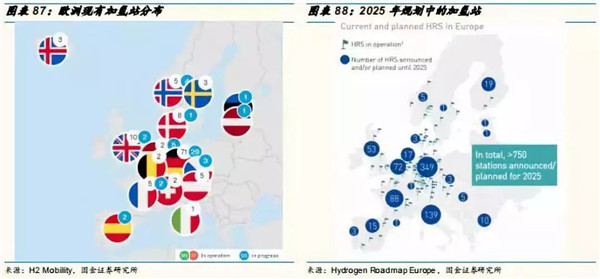

目前欧洲燃料电池产业注重基础设施建设,交通应用开启示范运营,燃料 电池发电初具规模,欧洲氢能远期规划宏大,视氢能为能源体系重要组成。乘用车:欧洲现拥有燃料电池乘用车 1000 辆左右,《欧洲氢能路线图》预计到 2030 年,欧洲实现 370 万辆燃料电池乘用车保有量,对应燃料电池 车在乘用车中渗透率达 1/22;计划到 2050 年,欧洲实现 4500 万辆燃料电 池乘用车保有量,对应燃料电池车在小型乘用车渗透率为 15%,在大型乘 用车渗透率为 30%。商用车:《欧洲氢能路线图》预计到 2030 年,欧洲实现 50 万辆轻型商用 车、4.5 万辆燃料电池卡车/公交车、570 辆燃料电池列车的保有量,对应 燃料电池在轻型商用车中渗透率达 1/12。计划到 2050 年,欧洲实现 650 万辆轻型商用车、25 万辆燃料电池公交车、170 万辆燃料电池卡车、5500 燃料电池列车的保有量,对应燃料电池车在货车渗透率为 30%,出租车渗 透率达 55%。加氢站:目前欧洲运营加氢站达 163 座,《氢能路线图》规划 2025 年加氢 站达 750 座,2030 年加氢站达 3700 座,2035 年建成 8500 座,2040 年 达 15000 座。

燃料电池发电分为大型固定式发电站和家用燃料电池热电联产,欧洲家用 燃料电池热电联产系统开启小批量运营,大型固定式发电站数量非常少。

欧洲已经部署了大约 10,000 个燃料电池微型热电联产系统。《氢能路线图》 预计到 2040 年将部署超过 250 万套燃料电池热电联产系统。2012 年,欧 洲启动 Ene-field 示范项目推广燃料电池 CHP, 2016 年欧洲启动 PACE 示范项目推广燃料电池 CHP。欧洲四大燃料电池热电联产企业 Bosch、 SOLIDpower、Vaillant 和 Viessmann 产能超 1000 套/年。欧洲大型固定项目数量非常少,中等范围(5-400 kWe)的产品开发还不 完善,并且依赖于大规模固定应用(尤其是来自美国)的全球专有技术。

3.欧洲燃料电池产业链一应俱全,细分领域实力不俗

欧洲多国企业切入燃料电池领域,其中电堆和系统环节企业较多,代表企 业有瑞典的 PowerCell、英国的 Intelligent Energy、荷兰的 Nedstack 等;基础材料方面,英国的 Johnson Mathey 在催化剂领域全球领先;空压机 领域,瑞典 OPCON积累深厚。

4.欧洲燃料电池相关企业

Power Cell

公司成立于 2008 年,2014 年上市,是世界领先的燃料电池电堆及系统开 发和制造商,公司总部位于瑞典。2018 年公司营收达 0.6 亿瑞典克朗(折 合 0.4 亿人民币),净利润达-0.6 亿瑞典克朗(折合-0.4 亿人民币)。公司电堆包括 PowerCell S2 和 PowerCell S3 两款产品,PowerCell S2 产 品功率覆盖 5~35kW,PowerCell S3 产品功率可达 125kW。公司系统产品 包 括 PowerCell PS-5 、 PowerCell MS-30 、 PowerCell MS-100 和 PowerCell PS-30 四款产品,四款产品均使用公司自有电堆。公司燃料电 池为 PEMFC 类型,公司电堆及系统功率密度高,并且电堆及系统设计紧 凑、模块化、可扩展,可根据客户的需求轻松实现定制化。

Intelligent Energy

公司成立于 2001 年,是世界领先的燃料电池开发和制造商,为汽车、固 定电源、无人机领域的客户服务,公司总部位于英国。公司技术路线可分为风冷(AC)和蒸发冷却(EC),风冷燃料电池可提供 1W~20kW 功率范围的电堆及系统,冷却蒸发燃料电池可提供 5W~100kW 功率范围的电堆及系统。

Air Liquid

公司成立于 1902 年,是全球领先的工业气体供应商。1)制氢:公司可以 为客户建设氢气工厂。2018 年公司宣布拟投资 1.5 亿美元在美国建设第一 个用于氢能领域的液氢工厂,并于 FEF(FirstElement Fuel)签署长期协 议,向 FEF 加州的加氢站公寓氢气,建成后每天将有 30 吨氢气产能,可 供 3.5 万辆燃料电池汽车使用。2)运氢:通过高压管车,液体氢气罐车以 及管道多种供应方式供应氢气。3)2012 年公司在德国开设了第一个公众 开放的加氢站,目前公司在全球建设了 100 座加氢站,经验丰富。

Alstom:燃料电池列车供应商

公司成立于 1928 年,是全球领先的交通运输和电力基础设施供应商。2018 年,Alstom 燃料电池列车在德国正式运营,这也是全球首列燃料电 池列车。2019 年 5 月德国区域铁路运营商 RMW 宣布,向 Alstom 采购 27 辆燃料电池列车,合同额达 3.6 亿欧元。