2022年,受疫情、推广成本、关键技术自主化,以及部分地方补贴政策不明确等诸多因素的制约,京津冀、珠三角、长三角、成渝等燃料电池汽车的实际推广应用规模目前呈不同步、不稳定、不平衡等表现。

最新终端上牌数据显示,2022年5月燃料电池汽车实销57辆,同比(去年5月燃料电池汽车实销85辆)下降超3成(-32.9%)。

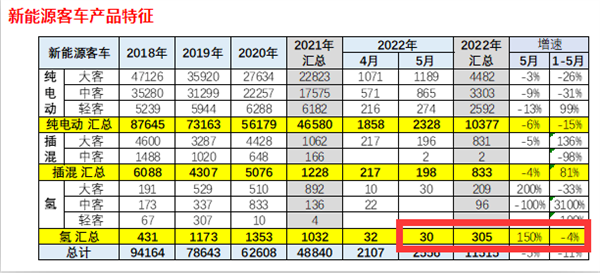

其中,燃料电池客车实销30辆,同比大涨150%;燃料电池专用车实销27辆(占据5月燃料电池专用车销量的0.1%),同比(去年5月实销73辆)下降63%。2022年1-5月燃料电池汽车累计实销520辆,同比下降7.14%。

可见,今年5月燃料电池汽车市场表现较差,与逐渐回暖的新能源汽车大盘(5月新能源汽车大盘实销34.2万辆,同比增长80.5%)相比有些不协调。

2022年5月燃料电池客车实销数量如下:

2022年5月燃料电池专用车实销数据如下:

一、燃料电池汽车实际销量表现不佳,燃料电池客车占大头,燃料电池专用车更“吊车尾”

2022年5月及1-5月燃料电池汽车销量及占比情况如下:

上表显示,2022年5月,燃料电池汽车销量同比下降超3成(-32.9%),1-5月燃料电池实际销量同比下滑7.14%。今年5月及前5月燃料电池汽车终端市场表现不理想。

据氢智会分析,这主要是受疫情影响,部分地方产业政策不够具体明确,燃料电池产业链和地方项目投运活动受到影响。

从细分车型销量看,5月燃料电池客车销售30辆,同比增长150%,占比52.6%的权重,超半壁江山,占大头;燃料电池专用车销量27辆,同比下降63%,占比47.4%。在表现不佳的燃气电池汽车市场中,燃料电池专用车“差劲”。

2022年1-5月燃料电池客车累计销量305辆,同比下降4%,占比58.8%;燃料电池专用车销量215辆,同比下降8.9%,占比41.5%。在表现不太好的1-5月燃气电池汽车市场中,燃料电池专用车更“差劲”。

总之,无论是今年5月还是1-5月,燃料电池客车都占据“大头”。说明目前燃料电池汽车的推广应用主要仍在客车领域,而燃料电池专用车居于从属地位,且表现并不好。

二、北京是燃料电池汽车的主要流向区域

1、2022年5月北京区域占比超半壁江山,一家独大

2022年5月燃料电池汽车流向的5个区域市场份额统计如下:

上表显示,5月燃料电池汽车在北京、重庆、榆林、佛山和舟山5个城市有销量。北京销售30辆,遥遥领先,占比超半壁江山。

主要是由于北京自从今年示范政策发布以来,各项补贴具体明晰,且借助冬奥的机会快速完善了加氢站等基础配套设施,在疫情影响不大的环境下,车企及产业供应链响应较快,燃料电池汽车推广相对最好。

而作为氢燃料应用龙头的长三角地区,份额下跌严重。以上海为代表,5月销量为零,受疫情影响尤为明显。

2、2022年1-5月北京区域占比近4成,拔得头筹

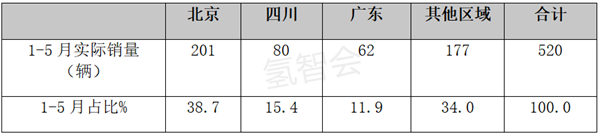

2022年1-5月燃料电池汽车的5个区域市场份额统计如下:

在今年1-5月各地累计推广燃料电池汽车的区域市场中,北京仍然是“一马当先”,累计实际销售201辆燃料电池汽车,占比近4成(38.5%);第二是四川,累计实销80辆,占比15.4%;第三是广东,累计实销62辆,占比11.9%。

根据氢智会调研分析,目前广东市场由于省市两级对燃料电池汽车补贴政策不是十分明确,氢气供应存在一定困难,今年燃料电池汽车推广速度比前几年明显放慢了速度。相信后期这种状况或许会有一定改善。

1-5月,北京、四川和广东这三个区域推广燃料电池汽车数量累计占比近7成(66%),全国其他大部分区域推广的数量加起来只有177辆。说明目前我国燃料电池汽车推广仍然只在少数地区。

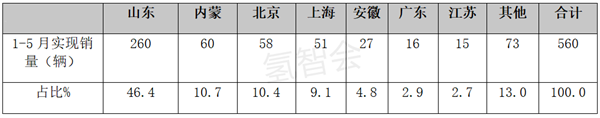

2021年1-5月燃料电池汽车主要区域流向如下:

上表显示,2021年燃料电池汽车主要流向山东、内蒙和北京、上海。而今年,山东、上海、内蒙等区域燃料电池流向很少。一定程度上可以认为,今年山东及上海、内蒙等区域市场燃料电池汽车推广应用数量的减少是导致今年前5月燃料电池下滑的一个重要原因。

三、苏州金龙市场占比超三分之一夺冠,福田汽车及陕汽集团分别居第二、第三

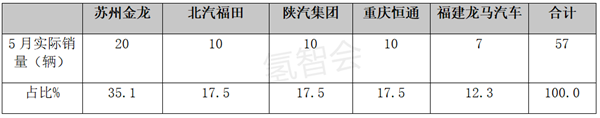

2022年5月有5个车企参与燃料电池汽车上牌,其数量及占比统计如下:

上表可见,今年5月燃料电池汽车实际销量最多的是苏州金龙(客车),实销20辆,占比35.1%;其次是北汽福田(主要是客车)、陕汽集团(都是重卡)、重庆恒通(客车)均实销10辆,占比均为17.5%;再次是福建龙马汽车,实销7辆(全部为燃料电池专用车),占比为12.3%。

另外,今年1-5月,福田汽车累计上牌93辆燃料电池汽车,占比17.88%,位居今年1-5月车企实销榜首,同时宇通客车、蜀都客车占比均有大幅度提升。

四、从燃料电池系统配套品牌看,亿华通夺冠

数据统计,今年5月参与燃料电池整车配套的燃料电池品牌共有7个,其中北京亿华通参与配套的整车数量最多,达到30台,占比超半壁江山;其次是德燃动力和上海捷氢,配套数量均为10台,占比均为17.5%;再次是国氢新能源,配套数量为3台,占比5.3%;第四是广东清能,配套数量为2台,占比3.5%。2022年5月燃料电池配套品牌配套数量及占比统计如下:

上表可见,在今年5月的燃料电池品牌配套方面,亿华通占比52.6%,独占鳌头,主要为多家燃料电池客车企业配套。

数据还表明,今年1-5月,亿华通累计配套110台,占比21.2%,仍然占据燃料电池汽车配套行业第一的位置。

总之,今年5月燃料电池汽车的实际销量不太理想,但这并不代表燃料电池汽车未来市场前景不好。因为这个不好是暂时的,是受到疫情和部分地方政策不明确的影响。但发展燃料电池汽车是国家既定的发展战略,也是汽车领域实现双碳目标的一个有效途径,随着推广成本的降低和关键技术的攻克,燃料电池汽车在我国发展前景广阔。

值得一提的是,近日不少区域都出台了鼓励燃料电池汽车发展的政策和规划。

比如,2022年6月20日,上海发改委印发了《上海市氢能产业发展中长期规划(2022-2035年)》。其中提出,到2025年,产业创新能力总体达到国内领先水平,制储输用产业链关键技术取得突破性进展,具有自主知识产权的核心技术和工艺水平大幅提升,氢能在交通领域的示范应用取得显著成效。建设各类加氢站70座左右,培育5-10家具有国际影响力的独角兽企业,建成3-5家国际一流的创新研发平台,燃料电池汽车保有量突破1万辆,氢能产业链产业规模突破1000亿元,在交通领域带动二氧化碳减排5万-10万吨/年。

相信随着各地政策的陆续明确和落地,加上双碳战略的发力,我国燃料电池汽车即将走出“叫好不叫座”的困境,或将迎来快速发展的机遇。