|

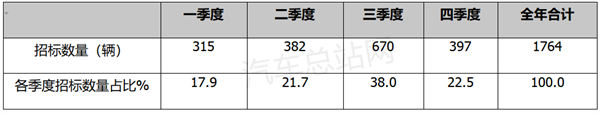

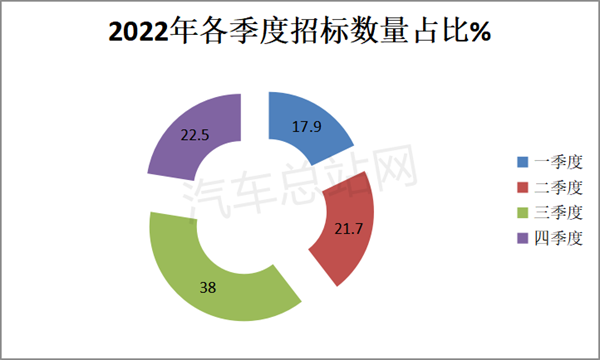

2022年已经结束。回想起来,这一年的氢能产业发展迅速,是氢燃料电池汽车示范城市群的执行年。虽然疫情影响严重,但在各地氢能产业政策的大力扶持下,氢燃料电池汽车的产销增长仍比较明显。 国内氢燃料电池汽车目前仍未进入真正的市场化阶段,政府采购和企业合作可能是主要的项目来源。招标活动是氢燃料电池汽车终端客户向氢燃料电池汽车供给侧车企发出需求邀约的一个重要的途径,能从一定程度上反映氢燃料电池汽车市场需求的真实状况。 本文对2022年的氢燃料电池汽车招标情况做一个简单的盘点分析,供行业参考。 一、2022年氢燃料电池汽车招标采购数量为1764辆,三季度招标数量最多 数据统计,2022年全年采购招标数量累计为1764辆。按季度划分,三季度招标采购数量为670辆,占比近4成,独占鳌头。 2022年各个季度招标采购数据统计如下:

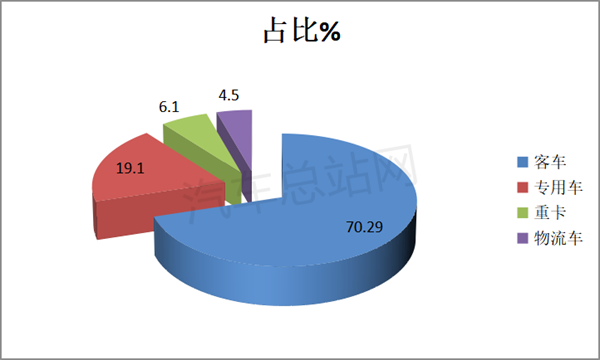

上图表可见,2022年氢燃料电池汽车招标采购数量累计为1764辆。按季度划分呈现以下特点: 一季度招标采购315辆,占比17.9%,占比是全年中最少的季度。 据氢智会分析,一是受2022年春节假期原因耽误,二是受疫情影响,三是各地氢能产业政策尚未完全出台,不少区域和车企仍然处在观望中。 二季度招标采购382辆,占比21.7%,居第三。 据分析原因有:一是疫情封控在5月份开始放开,不少企业及区域招标活动开始启动。 二是2022年3月下旬国家发改委发布了《氢能产业发展中长期规划(2021—2035年 )》,明确了2025年、2030年和2035年三个阶段发展目标。实际上这是被业内看做是国家对我国氢能产业的战略定位和顶层设计,也意味着从此开始赋予了氢能产业真正的“身份证”,这对推动第二季度氢燃料电池汽车招标采购起到了积极的作用。 三季度招标采购670辆,占比近4成(38%),是2022年全年四个季度中招标数量最多的季度。 据氢智会分析主要原因有:一是疫情有所缓解,氢燃料电池汽车产业链得到恢复。 二是全国大部分省市自治区开始密集发布氢能产业政策,部分省市还出台了对氢燃料电池汽车带有“真金白银”的具体补贴政策,对氢燃料电池汽车的招标活动起到了直接的刺激作用。 三是三季度本身就是一年中汽车市场的旺季,各种市场活动最为活跃,对氢燃料电池汽车的招标活动也有拉动作用。 四季度招标采购397辆,占比22.5%,居第二。 主要原因有:一是接近年底,不少企业年度计划的采购资金要在年底全部用完,否则来年作废。 二是从近年规律来看,为了抓住更多的新能源汽车国补“红利”(因为近年补贴在逐年退坡),供给侧和客户端都在年底尽量多生产和采购一些包括氢燃料电池汽车在内的新能源汽车,招标采购活动也多了一些。 二、2022年氢燃料电池汽车招标车型:客车占比7成,强势霸榜;专用车第二 按功能用途划分,2022年各类氢燃料电池汽车招标采购的数量及占比统计如下:

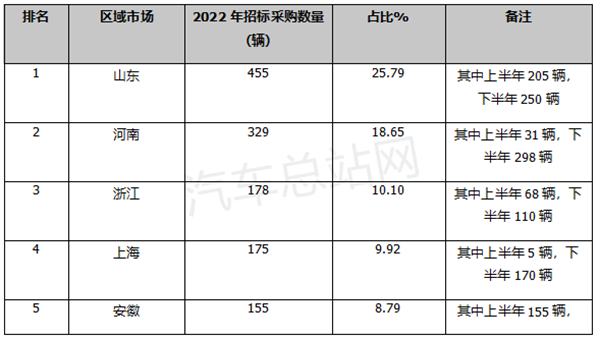

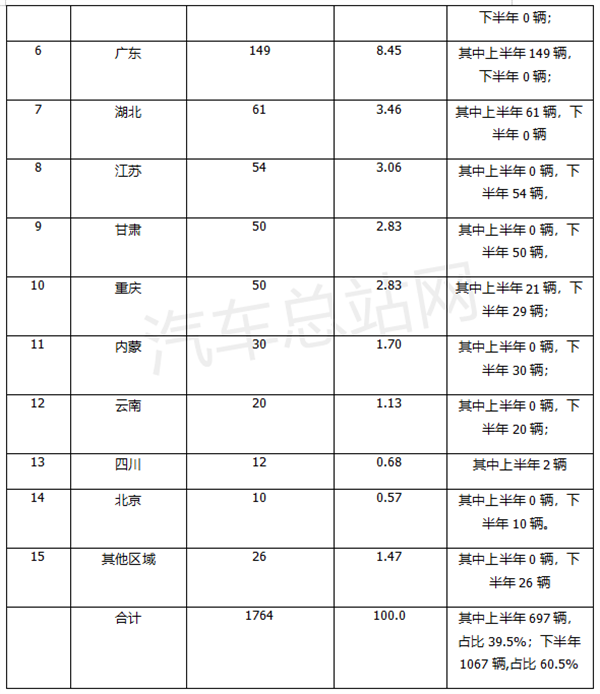

上图表可见,在2022年氢燃料电池汽车招标的各类车型中: 氢燃料电池客车招标采购数量为1240辆,占比超7成(70.29%),居于绝对的主体地位,是2022年氢燃料电池汽车招标采购中的“顶梁柱”车型。 据分析主要原因有: 一是目前的氢燃料电池推广应用于客车领域的主要是城市公交客车,而城市公交客车一般都是由地方财政买单。作为公共交通领域用车的氢燃料电池城市客车采购的主要途径是政府招标。 进一步统计发现,在2022年招标的氢燃料电池城市客车具体车型中,10.5米段占65%左右,而8.5米段的车型占30%左右,其他米段的车型占比较少。 主要是因为10.5米段的车型比较适合大中城市的公交应用场景(车型太大可能会导致空载率较高,车型过小可能又导致容量不够);而8.5米份的氢燃料电池车型主要是经济较为发达的县城招标较多。 氢燃料电池专用车招标采购337辆,占比19.1%,居第二。这些招标采购的专用车主要包括各类环卫车(4x2类14吨—18吨车型居多),各种垃圾车占比近50%,各种抑制车、扫路车洗扫车累计占比近50%。 氢燃料电池重卡招标采购108辆,占比6.1%。居第三。招标采购的燃料电池重卡车型主要包括18吨以上的6x2类牵引车最多,占比近7成;而31吨的8X4类自卸车和搅拌车累计占比3成左右。 氢燃料电池物流车招标采购数量为79辆,占比4.5%,居第四。招标采购的燃料电池物流车主要是4.5吨以下的轻型厢货及载货车占据近8成的比例,这些车型主要用于续航里程较长的城际运输场景。 三、2022年氢燃料电池汽车招标采购区域分布:山东、河南、浙江、上海、安徽、招标数量均超100辆,居前六 按区域划分,各地氢燃料电池汽车招标采购的数量及占比统计如下(只统计采购数量在10辆以上的区域):

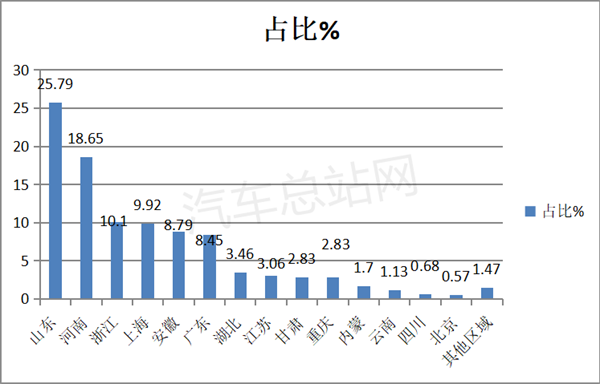

上图表显示,从区域分布看,2022年氢燃料电池汽车招标采购呈现以下特点: 山东招标采购数量455辆,占比25.79%,居榜首。其中上半年招标采购205辆,占比45%,下半年招标采购数量250辆,占比55%。 河南招标采购数量329辆,占比18.65%,居第二。其中上半年招标采购31辆,占比9.4%,下半年招标采购数量298辆,占比90.6%,河南城市群主要是在下半年发力。 浙江招标采购数量178辆,占比10.55%,居第三。其中上半年招标采购68辆,占比38%%,下半年招标采购数量110辆,占比62%,浙江区域主要是下半年发力,主要是因为上半年受疫情严重影响。 上海招标采购数量175辆,占比10.37%,居第四。其中上半年招标采购5辆,占比2.9%,下半年招标采购数量170辆,占比97.1%。上海城市群也是在下半年开始发力,主要是上半年受到疫情的严重影响无法开展招标活动。 安徽招标采购数量155辆,占比9.38%,居第五。其中上半年招标采购155辆,占比100%,下半年招标采购数量0辆,占比0%。 广东招标采购149辆,占比8.83%,居第六。其中上半年招标采购149辆,占比100%,下半年招标采购数量0辆,占比0%。可见,广东城市群是今年下半年氢燃料电池汽车招标最不“给力”的区域。 上述6个区域的招标数量均在100辆以上。 其余区域招标采购数量都在100辆以下,占比均小于4%。

总体看,2022年绝大部分区域的氢燃料电池汽车招标任务都放在下半年(下半年各区域招标采购数量累计为1067辆,占比60.5%,上半年招标采购数量为697辆,占比39.5%)。2023年氢燃料电池汽车市场将会如何发展,让我们拭目以待。 |