|

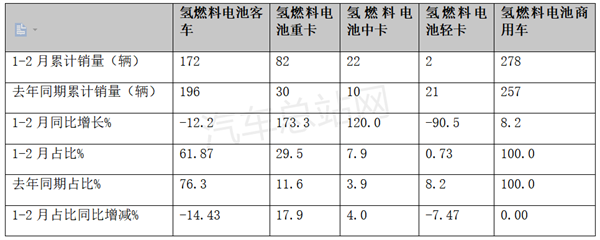

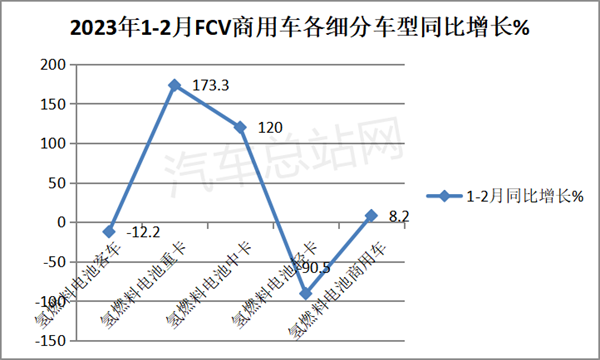

在“双碳”战略的持续发力和各层面氢能产业政策的支持下,当前氢燃料电池重卡的市场规模虽然不大,但发展势头比较迅猛。 终端上牌数据显示,2023年前2月氢燃料电池商用车实销278辆,比去年同期的257辆增长8.2%。其中,氢燃料电池重卡销售82辆,比去年同期的30辆增长173.3%,跑赢氢燃料电池商用车的整体市场增速165.1个百分点,成为推动氢燃料电池商用车增长的主要“功臣”,也跑赢新能源重卡大盘-18.4%的增幅近191.7个百分点,领涨今年新能源重卡大盘。 那么,2023年前2氢燃料电池重卡市场有哪些看点? 一、领涨燃料电池商用车,且占比同比增加最多 2023年前2月氢燃料电池商用车各细分车型销量及同比、占比及占比同比增减情况如下:

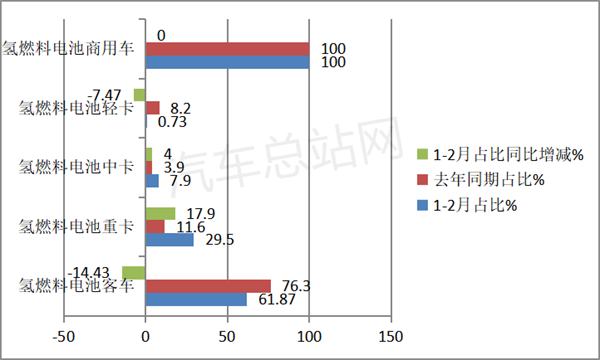

上图表可见,2023年1-2月氢燃料电池商用车各类细分车销量同比、占比及占比同比增减情况如下: 氢燃料电池客车销量同比下降12.2%,跑输大盘;市场占比61.87%,居榜首,占比同比减少14.43个百分点,是占比同比减少最多的细分车型。 氢燃料电池重卡销量同比增长173.3%,领涨商用车整体市场;市场占比29.5%,居第二,且占比增加17.9个百分点,是占比同比增加最多的细分车型,成为燃料电池商用车中最闪耀的“星”。 氢燃料电池中卡和轻卡销量都不多,销量同比分别增长120%和-90.5%,市场占比分别为7.9%和0.73%,占比同比分别增加4个百分点和减少7.47个百分点。 总之,在2023年1-2月氢燃料电池商用车各细分市场中,氢燃料电池重卡销量同比领涨,且市场占比同比增加最多。 二、领涨新能源重卡大盘,且占比同比增加最多 2023年1-2月及同期新能源重卡各技术路线车型销量占比如下:

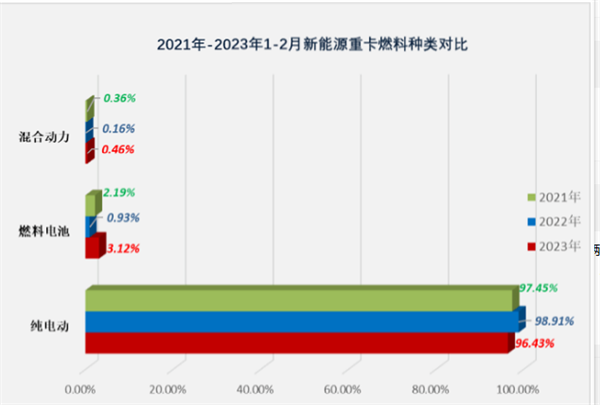

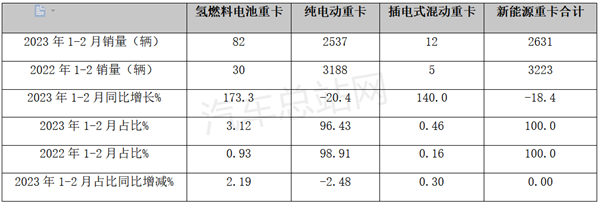

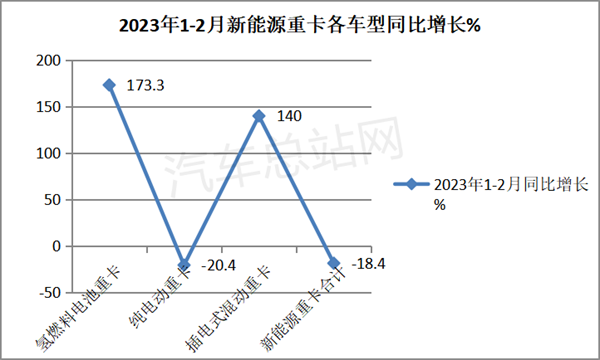

2023年1-2月新能源重卡各技术路线车型销量及同比增速、占比及占比同比增减统计如下:

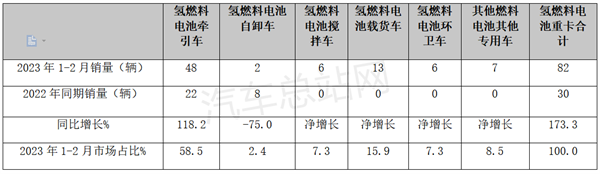

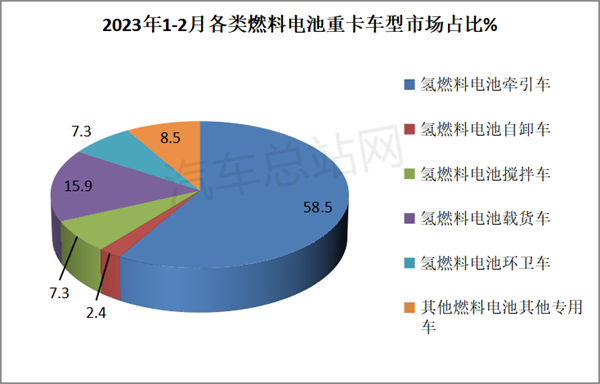

上图表显示,在2023年1-2月新能源重卡各技术路线车型中: 氢燃料电池重卡销售82辆,同比增长173.3%,领涨新能源重卡各个细分车型;市场占比为3.12%,占比同比增加2.19个百分点,是市场占比同比增加最多的细分市场,成为新能源重卡市场中的一个亮点。 总之,结合上文的“看点一”,不论是在氢燃料电池商用车各细分车型销量还是在氢燃料电池各技术路线车型销量中,氢燃料电池重卡销量同比均领涨,且占比同比均增加最多。 据氢智会调研分析主要原因有: 一是得益于国家的政策支持。 近年来,国家一直倡导将氢燃料电池汽车的推广应用重点向中重卡领域倾斜,这对我国氢燃料电池商用车的市场结构调整起到了风向标的作用。 在国家政策的指引下,之前氢燃料电池汽车的推广应用重点由城市客车领域逐渐向重卡领域转移,毕竟氢燃料电池系统与重卡车型的结合更能发挥其优势。 二是得益于各地的氢能产业政策支持。 去年以来,各地陆续出台氢能产业规划,促进了氢燃料电池重卡市场的增长。 根据统计,自从2022年至今,我国已有20多个省市及自治区共计发布了氢能产业专项政策近400项。比如,上海、河南、山西、辽宁、上海、内蒙、四川、湖北、宁夏、安徽、湖南、北京等省市近期相继发布了氢能产业规划或扶持政策,还有部分地区直接出台了对燃料电池汽车的具体补贴政策,大大激发了燃料电池汽车示范城市群和部分非示范区域推广应用氢燃料电池重卡的积极性。 三是得益于示范城市群和非示范区域对氢燃料电池重卡逐渐加码的推广力度。 四是得益于燃料电池系统本身优势与重卡应用场景的天然“绝配”。 重卡的应用场景主要是中长途公路的重载运输,对运输效率、续航里程、可靠性及在恶劣环境下的适应性都有较高的要求,而氢燃料电池具有加氢时间短、续航里程长、低温恶劣环境下启动性能好等优势,与氢燃料电池与重卡的应用场景是天然的“绝配”。 将氢燃料电池更多的推广应用到重卡车型上,不但能起到“降碳”的效果,还更容易摊销氢燃料电池汽车推广的高额成本。 三、应用场景同比明显扩容,牵引车占主体 按功能用途划分,2023年1-2月各类氢燃料电池重卡销量、同比及占比如下:

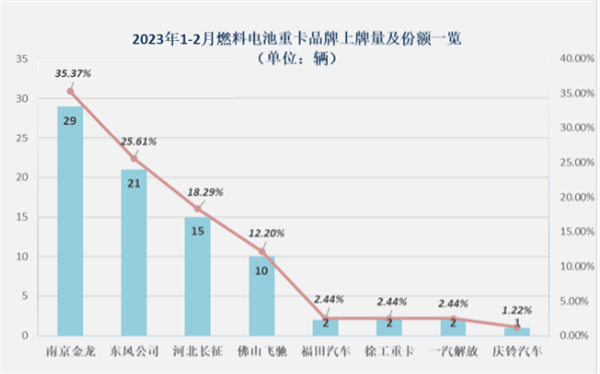

上图表可见,在2023年1-2月各类用途的氢燃料电池重卡车型销量中: 氢燃料牵引车累计销售48辆,同比增长118.2%,市场占比近6成(58.5%),居于主体地位。 氢燃料电池载货车累计销售13辆,同比属于净增长,市场占比15.9%,居第二。 氢燃料电池其他类专用车(如保温车、冷藏车等)累计销售7辆,同比属于净增长,占比8.5%,居第三。 氢燃料电池搅拌车与环卫车累计均销售6辆,销量同比属于净增长,市场占比均为7.3%,并列第四。 氢燃料电池自卸车累计销售2辆,同比下降75%,市场占比2.4%,居第六。 值得关注的是,今年1-2月氢燃料电池重卡在牵引车、自卸车、搅拌车、环卫车、载货车及其他类专用车(含冷藏、保温等)等6个领域均实现了上牌销售,而去年同期仅仅只在牵引车和自卸车两个领域实现了销售,说明了氢燃料电池重卡的应用场景同比明显扩容。 这一现象说明,目前氢燃料电池重卡的推广应用已经渗透到重卡的各个细分市场,应用场景越来越丰富。 四、南京金龙占比超三分之一夺冠 2023年1-2月燃料电池重卡各企业销量及占比如下:

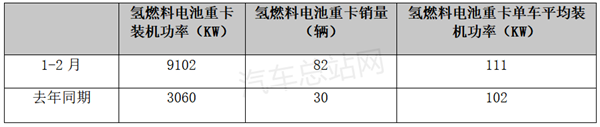

在2023年1-2月氢燃料电池重卡车企销量中,共有8个车企实现了氢燃料电池重卡销售上牌。 南京金龙实销29辆,市场占比超三分之一(35.37%)夺冠; 东风汽车实销21辆,市场占比25.61%,居第二; 河北长征汽车实销15辆,市场占比18.29%,居第三; 佛山飞驰实销10辆,市场占比12.2%,居第四; 福田汽车、徐工重卡、一汽解放3个车企均实销2辆,市场占比均为2.44%,并列第五; 庆铃汽车实销1辆,市场占比1.22%,居第八。 五、单车平均装机功率同比明显提升 数据显示,2023年1-2月氢燃料电池重卡累计装机功率为9102KW,单车平均装机功率为111KW,比去年同期的102KW提高了9KW,说明氢燃料电池重卡单车平均装机功率同比提升趋势明显。 2023年1-2月氢燃料电池重卡单车平均装机功率与去年同期比较如下:

六、唐山、嘉兴、濮阳居前三 2023年1-2月累计销售的82辆燃料电池重卡,从具体城市流向占比看: 唐山(属于河北示范城市群),累计销售22辆市场占比27%,居第一; 浙江嘉兴(属于上海示范城市群)累计销售15辆,市场占比18.3%,居第二; 濮阳(属于河南示范城市群)累计销售10辆,市场占比12.2%,居第三。 可见,上述TOP3城市累计占比近6成,说明氢燃料电池重卡区域流向极度不均。

随着各地氢能产业政策的落地及我国经济的逐渐复苏,相信我国的氢燃料电池重卡市场在2023年或将迎来一轮更加快速的增长。 |