|

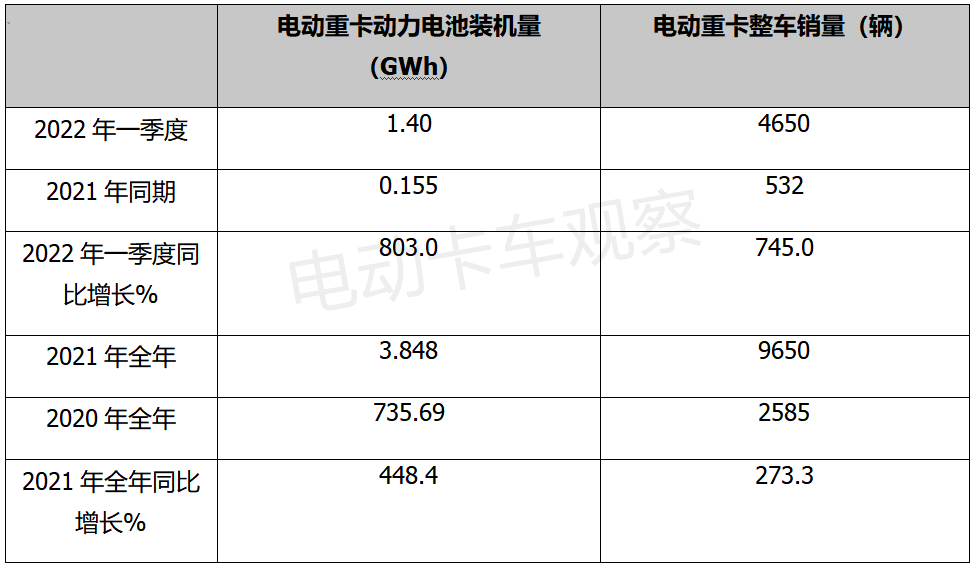

验证电动重卡市场高歌猛进的一个重要指标,就是其销量同比增速。除此之外,构成电动重卡核心部件的动力电池,其装机量及同比增速,也是考量电动重卡市场发展状况的一个关键维度。 根据终端上牌信息,2022年一季度新能源重卡累计销售4764辆(含总质量大于等于12吨的车辆,包括牵引车、自卸车、载货车、搅拌车及环卫车等专用车,不含出口、底盘和军车),同比大涨653%。 其中,电动重卡累计销售4650辆,同比大增745%。2022年一季度电动重卡电池装机量为1.4GWh, 同比2021年一季度的0.155GWh大涨803%,增速跑赢一季度电动重卡销量同比增速近58个百分点。 2021年全年电动重卡累计销售9650辆,同比增长273.3%。2021年全年电动重卡装机量为3.8484GWh,同比增长423.1%。2021年电动重卡电池装机量跑赢电动重卡整车销量增速近149.8个百分点。 可见,无论是2022年一季度,还是2021年全年,电动重卡动力电池装机量同比增速均跑赢电动重卡整车销量同比增速。

2022年一季度及2021年全年电动重卡动力电池装机量与电动重卡销量同比比较情况如下:

那么,在电动重卡动力电池装机量同比增速跑赢其整车销量的背后,揭示了什么?对此,电卡观察进行简析。 一、一定范围内,搭载大电量的电动重卡可能会更受客户青睐。 据电卡观察调研,在同一场景和准许的条件下,电池带电量越多,电动重卡运营的续航里程就越长,运输效率也会相对提高。 因此,一定范围内(就是在准许的最大条件下),搭载大电量动力电池的电动重卡会更受客户青睐。实际上电动重卡销量同比增速小于其配套电池装机量同比增速就能完全说明这一点。 当然,并不是说配套的电量越多,电动重卡运营效益就越好,还涉及到整车自重的问题。 二、大电量的电动自卸车销量占据的比例越来越高,或将成为未来电动重卡市场发展的趋势之一。 数据表明,电动重卡销量中,电动自卸车占比越来越多,而电动自卸车单台平均带电量比一般电动重卡单台平均带电量高,推高了电动重卡的动力电池装机量。 2022年一季度电动自卸车累计销售1291辆,占据一季度电动重卡总体销量4650辆的比例近28%,比之前有明显提高。而一季度销售的电动自卸车中,单台配套的动力电池容量为422—423KWh之间的车型占据51.09%的比例,电池容量在281——283 KWh之间的车型占据45.43%的比例,一季度电动自卸车单台平均带电量为348.8 KWh,居电动重卡各类车型之首。

上图显示,2022年一季度新能源重卡车型单台平均带电量为299KWh,小于电动自卸车单台平均带电量近50KWh。 也就是说,一季度电动自卸车的高带电量推高了整体电动重卡市场的动力电池装机量,这也就不难理解为何电动重卡动力电池装机量同比增速跑赢电动重卡销量同比增速了。 那么,为何有越来越多的大电量电动自卸车加入电动重卡阵营,电卡观察认为。主要有以下几方面原因: 一是政策导向。 新基建的加速落地及国家内循环经济发展战略,我国将集中发力新旧基建托底经济的确定性增强。数据显示,2022年一季度基建投资增速远超往年,基建投资托底经济的作用有望进一步显现。 除了传统的生态、水利、交通设施等项目外,5G、大数据中心等新型基础设施建设和绿色能源系统建设有望成为基建新的结构性亮点,新老基建将共同为经济结构转型注入新活力。 新基建热潮的掀起,对工程自卸车的需求必定越来越多。而自卸车大部分的应用场景在市区,市区对自卸车要求环保、高效,对电动自卸车的需求也越来越多,这将成为电动重卡市场今后发展的趋势。 二是受法规限制所致。 数据显示,2022年一季度销售的电动自卸车中,驱动为8x4、总质量为31吨的重型电动自卸车占据6成以上,而此类自卸车配套的电池容量大多在422—423KWh之间。 由于GB1589规定,8×4自卸车总重限值为31吨,装得多且重限制相对更合理;而6×4(3轴)自卸车总重限值为25吨,相比之下8×4自卸车性价比更高,自然会得到更多卡友的青睐。 三是市场需求拉动。 “双碳”战略及电动化要求下,未来几年每年将有7-8万辆的城市渣土车要更新,其中有相当一部分要更换成电动类。市场对电动自卸车的市场需求越来越多。 总之,大电量的电动自卸车加入,使电动重卡电池装机量增速快于电动重卡销量增速,这将成为未来电动重卡产品发展的一种趋势。 三、终端客户对动力电池的增量需求更多、更快,对动力电池行业既是机遇,也是挑战。 由于重卡电动化在加速,而与电动重卡相配套的动力电池装机量加速度更大,必定导致对动力电池的增量需求更多、更快。这对动力电池配套行业既是机遇也是挑战。 以一辆电动重卡平均带电量为300度来计算。数据显示,目前短倒场景大约有100多万辆的容量规模,以5年计算,每年超20万辆,对应60GWh的电池需求。 另外,还要考虑换电重卡车型可能需要多备电池,而随着电池装机量的快速增长,意味着动力电池增量市场会比电动重卡市场来得更快。 换言之,由电动重卡市场增长产生的这60GWh的电池增量市场,可能不需要5年就会出现。对电池企业来说,如何尽快扩展动力电池产能,满足电动重卡市场对增长更快的动力电池的需求,将变得更加迫切。 反之,如果动力电池企业不能及时提供更大的产能,来满足电动重卡整车市场的快速增长需求,可能就会遏制未来电动重卡市场的增长速度。 四、为抢占更多的增量市场份额,动力电池企业正加速“跑马圈地”。 近来电动重卡的高速增长,配套电动重卡的动力电池装机量需求迅速飙升。动力电池企业都看在眼里,并正在积极行动,加速行业扩产。 据不完全统计,仅2022年2月份,动力电池行业扩产项目就达15起,涉及扩产金额超千亿元,宁德时代、亿纬锂能等多家动力电池产业链巨头都在加速“跑马圈地”。 比如,给电动重卡配套的动力电池老大宁德时代,在2022年2月25日,其控股子公司时代上汽拟在江苏省溧阳市中关村高新区投资建设时代上汽动力电池生产线扩建项目,项目总投资不超过105亿元。自2020年年底以来,宁德时代先后公告投资390亿元扩产和投入290亿元建电池项目。据电卡观察粗略统计,自2021年12月至今,宁德时代已公告了超700亿元的产能扩张。 又比如亿纬锂能,2022年2月19日,其发布公告称,惠州亿纬动力拟以自有及自筹资金投资建设“乘用车锂离子动力电池项目(一期)”和“xHEV电池系统项目(一期)”,投资金额分别为不超过10亿元、26亿元。3月10日,亿纬锂能再发公告,惠州亿纬动力拟以自有及自筹资金投资建设“乘用车锂离子动力电池项目(二期)”,投资金额为不超过39亿元。 另外,比亚迪最近也在加大投资扩建动力电池产能。根据广西南宁市青秀区政府网站披露,比亚迪旗下动力电池公司拟在当地投建年产45 GWh电池项目,计划投资约140亿元。该项目建设周期为15个月,预计2023年投产。 根据公开资料统计,比亚迪目前已建成及规划中的电池生产基地共有十九座,合计产能达421 GWh,包括五座2022年官宣的新项目。除最新披露的南宁电池工厂外,比亚迪还计划在江苏盐城、贵州贵阳、浙江台州和吉林长春布局新工厂,电池规划产能为172 GWh。 可见,为更多抢占更加快速到来的电池增量市场,动力电池“大佬们”正在加速扩张。

综合以上分析可知,通过电动重卡电池装机量同比跑赢整车销量增速的表象,揭示了后期电动重卡产品的可能发展趋势,也揭示了动力电池大佬们正争夺动力电池增量市场,行业“血雨腥风”的竞争可能即将来临!

谁能抢到动力电池增量市场中更多的份额,让我们拭目以待。 |