|

2024年前三季度的重卡市场,可以用“疲态尽显,难掩颓势”来概括。

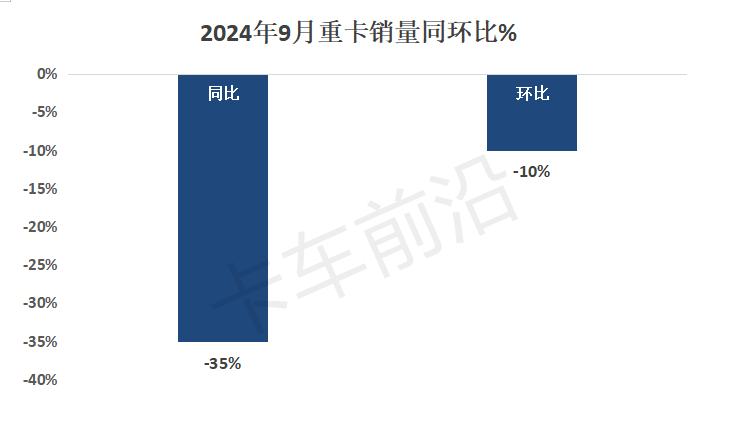

根据最新公开数据,2024年9月重卡销量5.6万辆(开票数据,含出口和新能源),环比8月的6.25万辆下降10%,同比去年9月的8.57万辆下降35%。

2024年前三季度累计销售重卡68.12万辆,同比去年前三季度的70.67万辆下降4%,整体市场已呈现颓势。

从车企表现看,中国重汽是累计销量唯一超过15万辆(18.74万辆)的车企,同比下降2%,占行业27.5%的市场份额。

2024年前三季度我国重卡市场有哪些主要特点?现进行总结分析。

一、9月同环比双降,“金九”变“铁九”

根据最新公开数据,2024年9月我国重卡销售5.6万辆,同比下降35%,环比下降10%,遭遇了同环比“双降”。可见,业内期盼已久的重卡市场“金九”并未来临。

据卡车前沿分析,主要原因有:一是9月市场景气度依然较差,对重卡需求不足。

根据国家统计局数据,2024年9月我国制造业PMI值依然在荣枯线以下(49.8%),说明市场景气度依然较差,各行业对重卡的需求动力不足。

二是老旧货车淘汰更新补贴政策实施效果不及预期。

前不久国家出台的老旧货车淘汰更新补贴政策,虽然在9月已经开始执行,但不少用户对重卡市场预期比较悲观,导致部分有报废老旧货车需求的用户只淘汰而不更新,重卡整体市场需求不升反降。

三是9月气价上涨,国内燃气重卡销量锐减,同比下降大约60%,环比下降近3成,不仅不能支持重卡大盘的增长,反而成为重卡大盘的“累赘”。

四是去年同期及上个月销量基数相对较高。

二、各月同环比均演绎“3增6降”,累计销量同比降4%;整体市场增长乏力、疲态明显

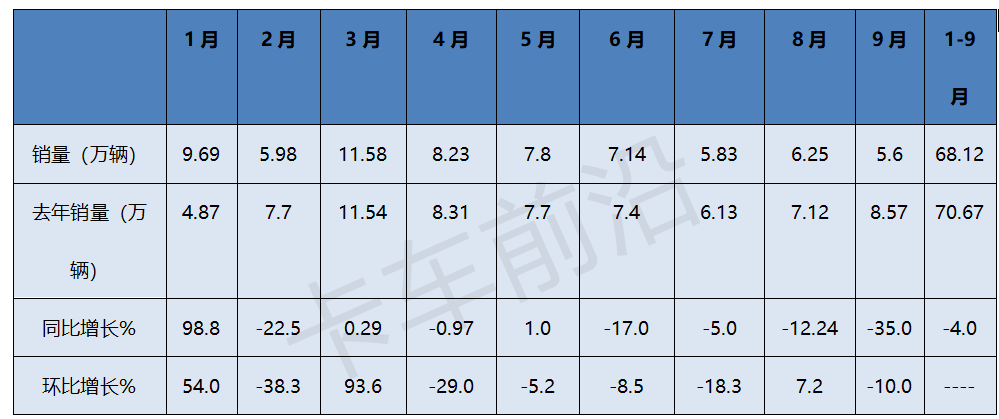

根据中汽协及公开数据,2024年前三季度各月重卡销量及同环比情况如下:

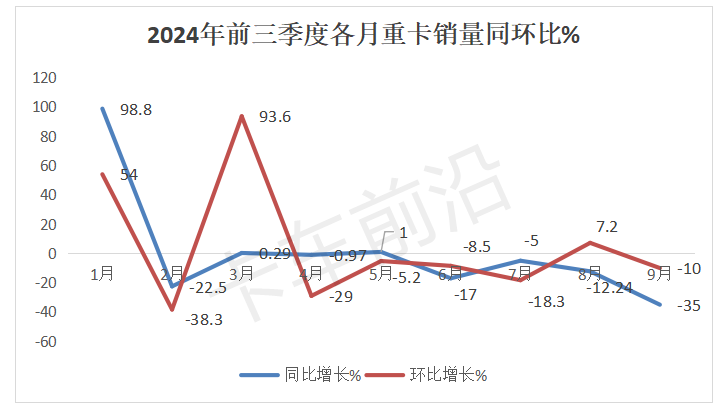

上图表显示,从各月销量同比看,2024年1-9月重卡销量呈现了同比“3增6降”。即1月、3月和5月同比增长,其余6个月同比均下降,6月开始到9月重卡市场更是演绎了同比“四连降”。

从各月销量环比看,2024年1-9月重卡销量也呈现了“3增6降“的情况。1月、3月和8月环比增长,其余6个月环比均呈现下降,特别是4月到8月,重卡市场演绎了环比“四连降”。

前三季度重卡累计销售68.12万辆,累计同比下降4%,呈现颓势。

总之,在前三季度重卡市场的各月销量中,无论是同比还是环比均演绎了“3增6降”的市场轨迹,说明“下降”已成为重卡市场的主旋律,目前我国重卡整体市场尽显疲态。

据卡车前沿分析主要原因有:

一是今年以来我国经济和消费虽都有所复苏,但各方面的基础仍然比较薄弱。作为大型生产资料的重卡,与国家宏观经济发展状况关联度较高,各行业对重卡的需求仍然乏力。

二是货运行业“车多货少“矛盾仍然没有得到明显改善,运价持续低迷。加之电动重卡的猛增(电动重卡运营成本更低,能以更低的货运价格争夺更多货源),使得传统重卡货运市场价格今“卷得更厉害”,甚至比疫情期间的运价更低,严重冲击了传统的燃油重卡市场。

三是柴油价格居高不下,作为重卡销量“大头“的燃油类重卡市场受到了较大的影响。

四是今年以来国内重卡库存高企,不少经销商背上了沉重的库存压力,没有更多的资金去主机厂进购更多的重卡新车。

五是新能源重卡一路狂飙,燃气重卡市场也有增长,重卡出口市场也有一定增幅,但由于三者体量都不是很大,无力“抗衡”体量最大的燃油重卡市场呈现的大幅度下滑趋势。

终端上牌数据显示,2024年1-8月国内新能源重卡累计销售40630辆,同比增长142%。业内最新预测,前三季度国内新能源重卡累计销售大约在4.86万辆左右(9月终端销量数据要到本月中旬出炉),同比增长150%,占据重卡大盘7.1%的市场份额。

业内预测,今年1-9月国内燃气重卡累计销量大约在14.8万辆,同比增长在38%,占据重卡大盘21.7%左右的份额。

今年1-9月我国重卡出口大约在22万辆左右(开票数据),同比增长大约在5%,占据重卡大盘3成左右的份额。

今年1-9月柴油重卡大约销售26万辆左右(开票数据),同比下降大约25%,占比近4成的市场份额。可见,前三季度柴油重卡仍然占据了重卡行业的“大头”。

三、累计销量居近7年同期第六,处于较低水平

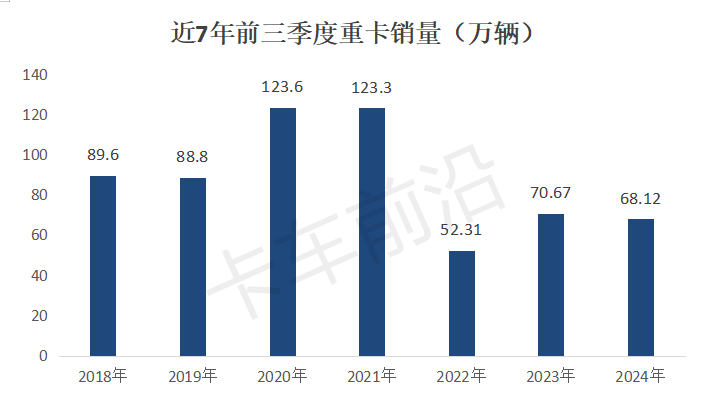

根据中汽协及公开数据,近7年前三季度重卡销量统计如下:

上图显示,2024年前三季度重卡累计销售68.12万辆,在近7年同期中居第六(只比2022同期的52.31万辆高),居于较低水平。

也就是说,与近年同期比较,2024年前三季度重卡市场仍然处于比较低迷的状态。具体原因上文已经分析。

四、重汽强势霸;TOP10同比3增7降,徐工领涨

根据中汽协及公开数据,2024年1-9月重卡主流重卡企业销量排行如下:

上表可见,2024年1-9月重卡主流车企销量及同比呈现以下特点:

中国重汽累计销量18.74万辆,也是唯一销量超过15万辆的企业,位居第一,同比下降2.07%,跑赢大盘且领涨,表现突出。

一汽解放累计销量13.68万辆,位居行业第二,同比下降4.48%,跑输大盘。

陕汽集团累计销量11.44万辆,居第三,同比下降0.18%,跑赢大盘。

东风汽车累计销量10.95万辆,同比下降1.53%,跑赢大盘。

其余车企累计销量均在10万辆以下。

TOP10车企销量同比3增7降,徐工领涨。

五、TOP10份额同比6增4减;陕汽增加最多

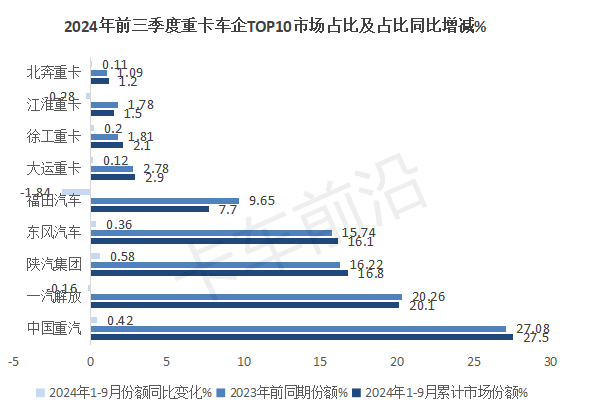

根据公开数据,2024年前三季度重卡主流企业市场份额及同比变化情况如下:

上图可见,在2024年前三季度, 重卡主流车企的市场份额变化特征是:

重汽占有份额为27.5%,位居第一,且同比增加0.42个百分点,是主流车企中同比份额增加第二多的车企,强者更强。

解放市场占有份额为20.1%,位居第二,同比份减少0.16个百分点。

陕汽集团市场占有份额为16.8%,位居第三,且同比增加0.58个百分点,是占比增加最多的车企,表现最好。

东风汽车市场占有份额为16.1%,位居第四,且同比份额增加0.36个百分点,是份额增加第三多的车企。

其余车企份额均在10%以下。

总体看,2024年前三季度TOP10重卡车企市场份额同比6增4减,其中陕汽同比份额增加最大,福田减少最多。可见,重卡头部企业的份额争夺战比较激烈。

综上所述,今年前三季度我国重卡市场增长乏力,颓势尽显。那么在接下来的第四季度,我国重卡市场能得到改善吗?敬请行业继续关注后期的分析报道!

|