|

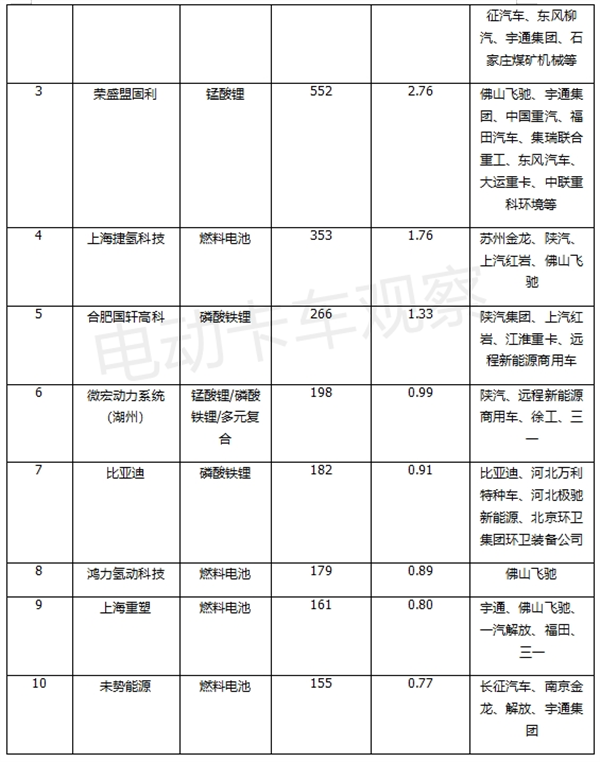

构成新能源重卡最核心部件的动力电池配套市场,直接决定着新能源重卡产品的性能及其他多方面主要指标,一直以来都是行业高度关注的重点。 下面电卡观察就以2023年前三季度的数据来简析一下当前新能源重卡动力电池配套市场的特点。 一、磷酸铁锂电池配套数量占绝垄断地位 根据终端上牌数据,2023年前三季度新能源重卡累计销售20002辆,同比增长31%,其中电池配套情况如下: 磷酸铁锂电池累计配套19362辆,市场占比96.8%,居于绝对垄断地位。 主要是因为磷酸铁锂电池安全性能较好(可消除爆炸等带来的安全隐患问题)、寿命较长(循环寿命可达到2000次),还可大电流快速放电(可大电流2C快速充放电)。 另外,磷酸铁锂电池还可以耐高温(电池热峰值可达到350—500度),具有无记忆效应(可充电池经常在充满不放完的条件下工作,容量会迅速低于额定容量值)。 其他类电池(主要是锰酸锂与多元复合电池)累计配套数量为640辆,市场占比3.2%,处于从属地位。 二、“宁王”再称霸,亿纬锂能、盟固利分别夺得亚军、季军 根据终端上牌信息,今年前三季度共有73家电池配套企业为新能源重卡提供配套服务,比去年同期增加2成多。 可见,进入新能源重卡动力电池配套的企业越来越多,其市场竞争程度也越来越激烈。 在这73家电池配套企业中,有26家动力电池企业,(其中4家企业仅提供动力电池总成业务,2家动力电池企业仅提供动力电池单体业务),47家燃料电池企业(其中1家含动力电池总成业务)。 现对2023年1-9月累计配套数量在150辆以上整车的10家动力电池配套品牌进行统计,电池品牌如下:

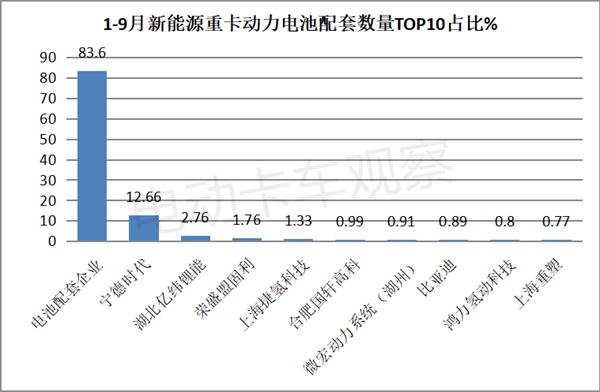

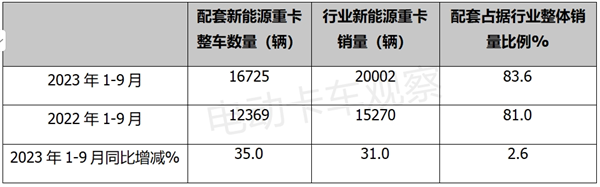

上图表显示,在2023年前三季度新能源重卡动力电池配套商配套整车数量如下: 宁德时代累计配套16725辆(含选配车型),市场占比超8成(83.6%),一家独大,地位至今无人能撼动。 亿纬锂能累计配套2533辆(含选配车型),市场占比超1成(12.66%),居第二,但与第一名相差甚远。 荣盛盟固利累计配套552辆(不含选配车型),市场占比不到3%(2.75%),居第三。 上海捷氢科技,累计配套353辆(燃料电池重卡),市场占比1.76%,居第四。 国轩高科累计配套266辆,市场占比1.32%,居第五。 其余电池企业累计配套数量均在200辆以下。 三、“宁王”垄断程度进一步提高,强者更强 2023年1-9月“宁王”动力电池配套新能源重卡数量、占比及其同比增减情况如下:

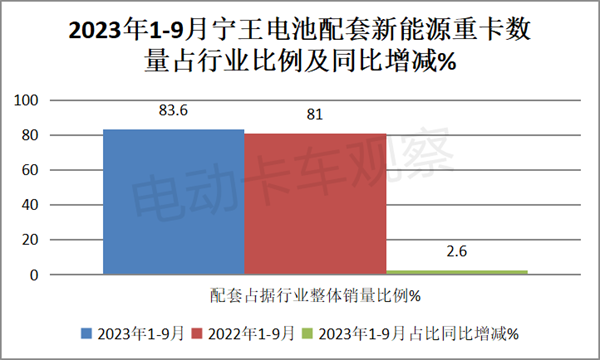

上表可见,2023年1-9月“宁王”动力电池配套新能源重卡数量占据行业整体的比例为83.6%,且占比同比增加2.6个百分点,这意味着“宁王”不但一家独大,且市场垄断程度进一步增强,强者更强特征明显。 据电卡观察分析,“宁王”在以下几点做得较好,行业内至今无人超越: 一是注重研发,专注于电池,产品技术领先。去年推出的MTB技术及今年6月发布的自研一站式重卡底盘换电方案“骐骥换电”,让其在电动重卡的换电领域“如鱼得水”,市场竞争力更强。 二是技术比较全面。市场需要什么技术、目前什么是主流技术、未来技术储备及技术创新,宁德时代都积极布局。 三是产能第一,远超过行业的竞争对手。 四是成本较低。同样的技术路径,宁德时代的生产成本最低,这主要可能与规模效应有关。另外其投入到生产工艺改进的费用也较高,工艺比较先进,降低了动力电池的生产制造成本。 五是上游的产业链前瞻布局合理,有利于原材料稳定,对原材料涨价的抗压能力较强。 四、车型配套电池容量在281-283KWh之间的占主体地位 根据终端上牌数据,2023年前三季度新能源重卡配套动力电池容量区间及占比如下:

上表显示,容量在281-283Kw之间的动力电池配套车型数量为13383辆,占比大半壁江山(67%),居于绝对的主体地位。进一步研究发现这类重卡车型主要是6X4类、总质量为25吨的换电牵引车或纯电动牵引车。 容量在350-351Kwh之间的动力电池配套车型数量为3396辆,占比17%,居于第二。进一步研究发现这类车型主要是8X4类、总质量为31吨的换电式自卸车(主要是矿卡居多)和换电搅拌车、普通纯电动搅拌车。 容量在281Kw以下的动力电池配套车型数量为2000辆,占比10%,居第三。这类车型主要是总质量为18吨、驱动形式为4X2类换电牵引车和普通纯电动牵引车。 配套的电池容量大于351(不含) KWh的车型有799款,占比4%,这类车型主要是服务于矿山的大容量换电矿卡及大容量的电动搅拌车。

总之,在今年前三季度新能源重卡动力电池配套整车数量中,“宁王”占比不仅独占鳌头,且占比同比明显提升,“强者恒强、强者更强”特征明显。 |